Банки

ТОП Вкладов и накопительных счетов с 06.03.24

- 06 марта 2024, 14:59

- |

В течение рабочей недели, некоторые банки снизили ставки по вкладам и накопительным счетам, а некоторые подняли. В целом, картина особо не меняется. Самые выгодные так и остались короткие и среднесрочные вклады. Посмотрим что будет происходить в течение следующей рабочей недели, но думаю значительных изменений не ожидается.

Ссылка на телеграмм с таблицами, где я разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения и от «фин. Услуг»

- комментировать

- ★1

- Комментарии ( 0 )

Как мировые валюты получили свои названия? Злотый

- 06 марта 2024, 13:29

- |

Впервые злотый был введен в 14-15 веках, в период правления короля Казимира III. Название «злотый» происходит от слова «золото», что связано с первоначальным использованием золотых монет. Эти монеты были не только средством обмена, но и символом богатства и благосостояния.

В течение веков злотый подвергался различным изменениям, отражая экономические и политические потрясения. В период разделения Польши в XVIII веке в результате разделительных разделов, злотый снова стал важным элементом при восстановлении независимости страны в 1918 году.

В период Второй мировой войны Польша оказалась под оккупацией, что повлекло за собой кризис для злотого. Из-за гиперинфляции и экономических трудностей, валюта теряла свою стабильность. После войны была проведена денежная реформа, направленная на восстановление стабильности.

В 1995 году был введен новый злотый (PLN) в рамках широких экономических реформ. Это решение стало ключевым шагом для стабилизации и развития польской экономики в условиях перехода к рыночной системе.

( Читать дальше )

Совкомбанк запустил дистанционную продажу наличной валюты

- 06 марта 2024, 13:00

- |

Банк предлагает своим клиентам определять курс наличной иностранной валюты заранее, до прихода в офис на сайте.

Клиент имеет возможность отслеживать курс наличной валюты и зафиксировать его, когда сочтет интересным, выбрав конкретный офис. Доступна фиксация курса по долларам США, Евро, юаням и дирхамам ОАЭ. На первом этапе сервис будет доступен для клиентов в Москве.

Валюта будет ждать клиента в выбранной кассе до конца рабочего дня. Для клиентов Совкомбанка возможно провести все расчеты в кассе с использованием карты. Опция рассчитаться наличными рублями также сохраняется.

Процесс полностью автоматизирован и необходимости ожидать установки курса в кассе для клиента нет.

sovcombank.ru/articles/novosti-kompanii/Sovcombank-zapystil-prodajy-valuti

В феврале 2024г банки выдали кредитов на сумму 1,024 трлн руб (+3,3% г/г и +22,6% м/м) — Ъ со ссылкой на данные Frank RG

- 06 марта 2024, 12:24

- |

Рост по итогам февраля показали все розничные сегменты, кроме POS-кредитования: –9,54%, или –3,8 млрд руб. к январю 2024 года.

«Замедление POS в январе-феврале носит регулярный характер, поскольку объем рассрочек коррелирует с сезонным спадом потребительской активности между новогодними и весенними праздниками", - отмечает старший директор по банковским рейтингам агентства «Эксперт РА» Иван Уклеин.

Максимальный рост в феврале 2024 года был зафиксирован в сегменте автокредитования — +29,42% к январю 2024 года и +115,4% к февралю 2023 года. Всего было выдано 121 тыс. автокредитов на общую сумму 171,3 млрд руб — исторический максимум.

Наименьший рост за месяц был зафиксирован в сегменте ипотеки. За февраль 2024г было выдано 82,8 тыс. ипотечных ссуд на общую сумму 322,5 млрд руб.

www.kommersant.ru/doc/6553507

Количество отказов по кредитным заявкам может вырасти на 20–30%: банки и МФО при оценке рисков заемщика начали включать прогноз вероятности банкротства — Известия

- 06 марта 2024, 11:38

- |

Как пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков, нововведение понадобилось в связи с распространением процедуры банкротства физлиц.

Например, теперь гражданин сможет попросить признать его банкротом вне суда, если общий размер долга не менее 25 тыс. и не более 1 млн рублей (ранее 50 тыс. и 500 тыс. соответственно). Также расширился перечень случаев, когда гражданин вправе воспользоваться внесудебным банкротством, а еще к этому механизму подключили, например, пенсионеров.

iz.ru/1660591/anna-kaledina-roza-almakunova/zaimy-protiv-u-bankov-poiavilas-novaia-prichina-dlia-otkazov-v-kreditakh

Россиянам начнут массово отказывать в кредитах из-за потенциального банкротства

- 06 марта 2024, 10:57

- |

Российские банки и микрофинансовые организации (МФО) готовятся отказывать массово в выдаче кредитов и займов россиянам из-за возможного банкротства. Теперь при оценке потенциального заемщика кредитные организации будут учитывать вероятность его финансового краха. Это приведет к сокращению числа выдаваемых кредитов на 20–30%, по информации участников рынка кредитования и представителей бюро кредитных историй (БКИ), сообщивших об этом «Известиям».

До конца 2023 года банки рассчитывали вероятность дефолта заемщика при просрочке свыше 90 дней, но теперь введена новая оценка, учитывающая вероятность личного банкротства. Эта инновация связана с распространением процедуры банкротства физических лиц.

Личное банкротство стало более доступным после внедрения упрощенной (внесудебной) процедуры через МФЦ в 2020 году и расширения критериев для нее в ноябре 2023 года.

Оценка вероятности банкротства уже внедрена некоторыми банками и МФО, а другие активно тестируют этот механизм.

( Читать дальше )

МВФ предупредил о рисках новых банкротств банков в США — The Times

- 06 марта 2024, 10:27

- |

Высокие процентные ставки и падение цен на коммерческую недвижимость представляют собой серьезный риск для банковской системы США, сообщил сегодня Международный валютный фонд, предупреждая о перспективах грядущих банкротств в ней. В годовщину краха Silicon Valley Bank МВФ бьет тревогу по поводу риска очередного витка банкротств американских банков, который может быть спровоцирован сильнейшим за последние полвека падением стоимости коммерческой недвижимости в крупнейшей экономике мира.

«Высокая концентрация рисков, связанных с коммерческую недвижимостью, представляет собой серьезный риск для малых и крупных банков в условиях экономической неопределенности и повышения процентных ставок, потенциального снижения стоимости недвижимости и ухудшения качества активов», — говорится в отчете МВФ, посвященном рискам финансовой стабильности в целом и американскому банковскому сектору в частности.

( Читать дальше )

Готова ли РФ к притоку капитала из-за рубежа?

- 06 марта 2024, 10:13

- |

Готова ли РФ к притоку капитала из-за рубежа?

12 процентов это огромные проценты для большого капитала, и если немного поработать и провести грамотную внешне экономическую политику в сторону стран Азии, то нашему государству можно привлечь капитал под 12 процентов, который потом раздать в банки под 16 процентов. Прибыль всем ясна…

АСВ выплатит вкладчикам банка Гефест 154,5 млн рублей, выплата будет осуществляться через Россельхозбанк - ТАСС

- 06 марта 2024, 09:51

- |

Агентство по страхованию вкладов (АСВ) приступило к выплатам страхового возмещения вкладчикам банка «Гефест» из города Кимры. Общая сумма выплат составит 154,5 млн рублей и будет осуществляться через Россельхозбанк. Процесс выплат начался 6 марта 2024 года и будет продолжаться до завершения ликвидационных процедур банка.

Ранее, 28 февраля 2024 года, Банк России отозвал лицензию у ООО КБ «Гефест» из Тверской области из-за систематических нарушений законодательства, включая федеральные законы и нормативные акты ЦБ РФ. Это второй случай лишения лицензии за почти два года для этой кредитной организации.

Банк «Гефест», зарегистрированный в 1990 году, является участником системы страхования вкладов с 2004 года. Несмотря на то, что у него отсутствовала банкоматная и офисная сеть, он обслуживал как юридические, так и физические лица.

Источник: tass.ru/ekonomika/20166321

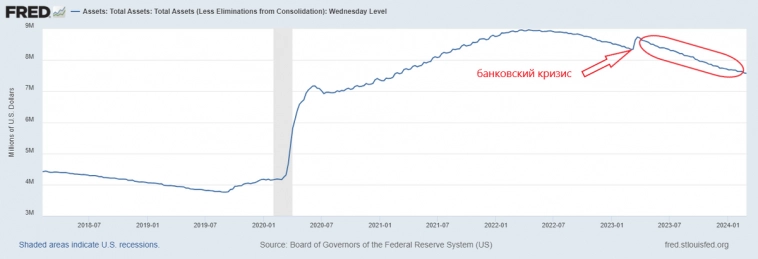

Банковский кризис год спустя.

- 06 марта 2024, 09:33

- |

Данная статья третья по счёту в цикле банковского кризиса начавшегося в США и ЕС в марте 2023 года. Часть 1, часть 2.

С начала кризиса прошёл ровно год и можно начать подводить первые итоги. Как я и предполагал, ухудшения ситуации не произошло: «на ближайшие полгода-год я не ожидаю каких-то серьёзных проблем», вопреки мнениям многих экспертов.

Тогда я предположил, что ФРС прибегнет к самому простому решению, а именно к заливанию проблемы ликвидностью. Так и произошло, но делало оно это не прямо, а косвенно, создав Программу Срочного Финансирования Банков, судя по оперативности её введения, заранее. Собственно поэтому, не зная о её существовании, посмотрев на общий баланс ФРС я не увидел увеличение ликвидности, т.к. кредитно-денежная политика формально ужесточалась.

На сайте ФРС о программе говорится следующее: программа срочного финансирования банков (BTFP) была создана для поддержки американских предприятий и домохозяйств путем предоставления дополнительного финансирования соответствующим требованиям депозитарным учреждениям, чтобы помочь банкам иметь возможность удовлетворять потребности всех своих вкладчиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал