Биржа

Мои итоги сентября

- 01 октября 2019, 05:00

- |

Торговал я налегке...

Сделки делал невпопад,

Но зато читал смартлаб...

Мдя… поэзия моя столь же хороша, как и торговля в прошедшем месяце… Имею в виду то, что торговал на расслабоне, невнимательно, расхлябанно и, местами, даже безобразно. Из-за этого пропустил некоторые хорошие сигналы, где-то снова не поставил стоп-лоссы, где-то цена проскочила мой стоп (заявка не сработала), а я заметил это только на следующий день, пару раз блеснул вспыхнувшими озарениями (интуитивная торговля, ага), риски-плечи, как всегда, ну, и прочая муйня. В общем, ничего особенного, обычная трейдерская рутина. Зато изрядно активничал на смартлабе, читал от корки до корки, сам чота писал, плюсовал, даже оставил где-то пару комментов и умудрился дать один совет. Так что, тут, наоборот, жизнь бурлила и пестрела всеми красками. Но, вот закончился месяц, и я глянул в свою торговую табличку...

— Какой интересной жизнью ты живёшь, товарищ, — ухмыльнулся мой внутренний голос, и едко добавил — Если приглядеться, то твои результаты не так уж и плохи… Можно выделить даже некоторые отрезки, где ты внезапно стал соблюдать торговую дисциплину…

( Читать дальше )

- комментировать

- Комментарии ( 7 )

ПРЯМОЙ ЭФИР, Сегодня в 19-00 по вопросам Квалификации Инвесторов с Первым заместителем Председателя Банка России Сергеем Швецовым

- 30 сентября 2019, 18:30

- |

Наверное уже все в курсе...

30 сентября в рамках Международной недели инвесторов пройдет прямой эфир с Первым заместителем Председателя Банка России Сергеем Швецовым. Начало – в 19:00 по московскому времени.

Свои вопросы вы можете задать в комментариях в Фейсбуке

www.facebook.com/cbr.ru/?__tn__=kCH-R&eid=ARB4c31RjDGIMiYiurOs96dAl9_ShTzOfKTluL1FU2ux_ouT8JA6-FZYxHc9M22hX7hqlBYOz5bhz8er&hc_ref=ARTXFZgNWJg0HSKrbQAs__cFzvm3tCnZgsx_3HgViXYesrHi0B-4XM-8D9itMo7OXHc&fref=nf

во вКонтакте

vk.com/cbr_official

трансляция также будет в Ютуб

www.youtube.com/user/BankofRussia

Мои вопросы, пока что такие ...

Добрый день!

Вопросы:

1) Почему главным критерием Категоризации разделения на квалификации Инвесторов выбрано деление в основном по имущественному признаку.

2) Почему при принятии такого важного решения, никто не интересуется мнением широкого круга непосредственно Инвесторов.

3) Нужна ли помощь Мегарегулятору и Профессиональному Сообществу от Электората по вопросу выработки иных принципов регулирования, удовлетворяющих все заинтересованные стороны.

( Читать дальше )

Brent. Возрадуйся пилигрим. "Диаметрально-квантовый шорт" вновь. Предсказание Апатичного Джоуи.

- 30 сентября 2019, 17:40

- |

-«Диаметрально-квантовый разворот возможен» smart-lab.ru/mobile/topic/562139/

-«Диаметрально-квантовый разворот состоялся» smart-lab.ru/mobile/topic/562328/

-«Диаметрально-квантовый шорт временно закрыт» https://smart-lab.ru/blog/562698.php

Как говорит верховный магистр ордена биржевиков: «Иштубраме каас каас гирби сингх зуус». Это означает: «Бейся до конца пилигрим и станешь великим как мы».

И вновь продолжается неведомая битва рептилоидов и бравых биржевиков. Диаметрально-квантовый шорт вновь набрал свою актуальность:

Будьте осторожны. Рептилоиды не спят и хотят вновь надуть кровавый нефтяной пузырь!

Отмена «Диаметрально-квантового шорта» с 63 и выше ступеньками.

Да пребудет с Вами сила.

Что появляется сначала, новость или крупный игрок на бирже?

- 30 сентября 2019, 01:03

- |

Что появляется сначала, новость или крупный игрок на бирже?

Всем привет!

Вопрос конечно больше риторический, но все равно, интересно услышать ваше мнение.

За несколько дней до атаки нефтяных заводов в Саудовской Аравии — на Московской бирже вырос объём торгов по нефти почти в 3 раза.

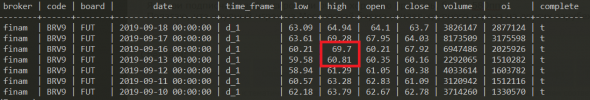

Как развивались события. В 16:00 2019.09.10 в 16:00 торговая система SmartSignal обнаруживает сильный рост открытого интереса на Московской бирже по фьючерсу нефти BRV9.

Было видно, что заходят в лонг очень крупным объемом. Было принято решение наблюдать за движением цены и не входить в сделку.

Понаблюдав за рынком несколько дней, 2019.09.13 в 7 утра мною было принято решение дать сигнал в лонг по нефти.

13 Сентября на MOEX перед вечерним клирингом произошёл технический сбой и на рынок перестали пускать часть игроков, полагаю, что определенным трейдерам был выдан первый приоритет на соединение с биржей, торги возобновили после вечернего клиринга.

14 Сентября произошла атака на нефтяные заводы в Саудовской Аравии. В выходные мне в личку писало много людей с вопросом — что будет с нефтью? Я, честно, не придал этой новости какого-то было смысла, выходные, отдыхать надо. На новости стараюсь не обращать внимания, для меня это посфактум.

В итоге, 16 Сентября в понедельник — цены на нефть выросли на ~14%.

Я и мои подписчики зафиксировали очень хорошую прибыль, более 580пп.

Полагаю, что крупный игрок на Московской бирже увидел крупного игрока на других зарубежных биржах и решил войти в сделку. Возможно были аномальные покупки фьючерса по нефти на Азиатских биржах, где крупный игрок знал о готовящейся атаке.

Вот как это выглядит на графиках:

Мой ответ — на рынке чаще всего сначала появляется крупный игрок, а затем новость.

Новая биржа в России

- 26 сентября 2019, 14:51

- |

Есть график и стакан. Сайт биржи https://stock-exchange.tele2.ru/

Вопросы и ответы по использованию https://tele2.ru/help/article/stock-exchange

Самоограничения при работе на рынке

- 26 сентября 2019, 14:18

- |

Хотелось бы обсудить тему ограничений. Начав торговать в июне я исходил из того, что без опыта и знаний могу накосячить. Соответственно что бы снизить риски я для себя ввёл ограничения

1. По суммам. я не стал переводить все накопления с депозита а начал с небольшой суммы, что бы в случае ошибки потери высоки небыли бы

2.По инструментам. Высокая доля облигаций, не использовал маржинальную торговлю, не использовал инструменты срочного рынка.

Однако, сейчас полагаю что подход больше времени и опыта и положительный результат-больше денег и инструментов неполон. Он не учитывает ситуацию на рынке. Зайдя на коррекции можно и без квалификации показывать хороший рост (если повезёт- даже выше индекса). Ну а зайдя на пике и смотря из коррекции можно сделать вывод об отрицательном результате из за своей неграмотности.

Хочется услышать мнение опытных участников форума- когда можно себе повышать статус начиная играть на большие суммы, использовать плечо, инструменты сложного риска и входить в более рискованные инструменты (даже выбирая среди облигаций можно глядя только на дивидендную доходность попасть на что то типа сибирского гостинца).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал