Бычья ловушка

📙 Ложный пробой в техническом анализе

- 23 марта 2024, 22:28

- |

Случалось так, что вы открывали сделку при пробое уровня, а цена разворачивалась и шла против вас? 😜 Ложный пробой случается достаточно часто и является проблемой для многих. Тем не менее, торговля на пробой — популярная торговая стратегия. Нашел для вас отличную👍 статью по этой теме.

На что обратить внимание:

🔹Реальные пробои обычно сопровождаются сильными показаниями объема торгов в момент пробоя.

🔹Для выявления ложного пробоя полезно следить за движением цены на младшем таймфрейме. Если цена совершает резкий откат на младшем таймфрейме, это признак ложного пробоя.

🔹Как избежать ловушки ложного пробоя:

📌 Не пытаться догнать цену. Нужно стремиться торговать от уровней, а не в «чистом поле», где цене не на что опереться.

📌 Использовать накопление позиции крупными игроками. На графике вы должны увидеть плотную консолидацию цены возле уровня, это признак силы. Свечи окажутся зажаты в узком диапазоне.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Опасно, сейчас❗Бычья ловушка❗ для покупателей сбербанка на многолетнем максимуме.

- 07 декабря 2020, 14:47

- |

Сейчас ❗Бычья ловушка❗ для покупателей сбербанка на многолетнем максимуме. Классический пример бычьей ловушки был в феврале 2018 года, толпа купила на максимуме сбер по 275-285, после чего акции упали до 165 и многие в паники продали или их вынесло по маржинкола кто с плечами покупал все тогда как и сейчас надеялись что Сбер будет 300 или выше, а получили падение акций Сбера на 42%

Те кто купили на максимуме акции сбера уже почти 2 года в убытках сидят.

История может повториться...

И те кто сегодня покупают Сбер на многолетнем максимуме могут на несколько лет застрять с убытками

Я редко шорчу сбер но тогда я открыл шорт Сбера в феврале 2018 и отлично заработал на его падении 👍

❗Ещё один яркий пример бычьей ловушки, в ноябре прошлого года Газпром $GAZP вырос до 272,68 и потом упал до 160 в марте и до 151 в ноябре

И те кто его купили на многолетнем максимуме больше года сидят в убтке.

Я тогда активно шортил Газпром, по 272.11 увеличил шорт и отлично заработал на его падении 👍

( Читать дальше )

Точка перелома

- 26 апреля 2020, 16:42

- |

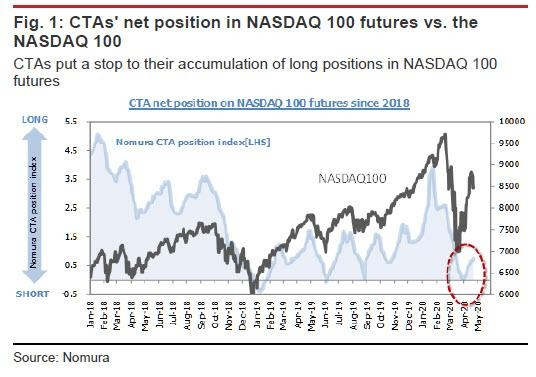

На ZeroHedge выложили интересную статистику от Nomura по набору длинной позиции торговыми советниками (CTA) во фьючерсах на индекс Nasdaq100. Судя по этим данным они начали покупать с первых чисел апреля:

(Торговые советники (CTA) начали открывать длинные позиции во фьючерсах на индекс Nasdaq100 с первых чисел апреля.)

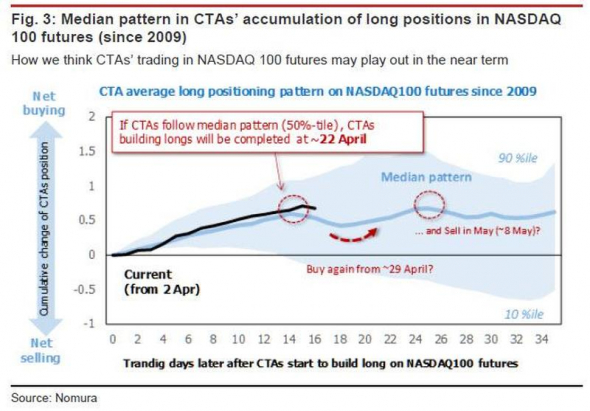

При этом исторический паттерн набора длинной позиции со стороны СТА показывает, что они полностью заходят в рынок за 14–16 торговых дней:

( Читать дальше )

Фондовый рынок США стремительно перегревается

- 18 апреля 2020, 16:39

- |

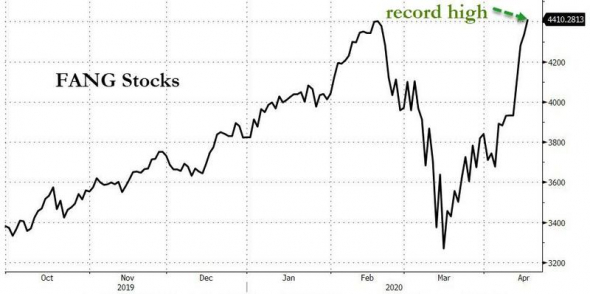

Коррекция на падающем фондовом рынке США, последовавшая после запуска масштабного QEternity от ФРС, очень быстро привела к его локальному перегреву. Так, индекс акций четырех высокотехнологичных гигантов FANG (Facebook, Amazon, Netflix, Google) уже покорил февральские максимумы!

(Индекс акций четырех высокотехнологичных гигантов FANG покорил докризисные максимумы.)

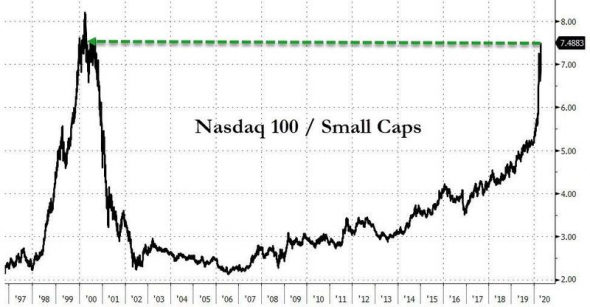

Что еще более важно, доминирование капитализации индекса Nasdaq 100 (представляет сто крупнейших высокотехнологичных компаний) над капитализацией Nasdaq Small Caps (высокотехнологичные компании с малой капитализацией) достигло максимальной величины со времен пузыря доткомов:

( Читать дальше )

Бычья ловушка

- 11 марта 2020, 09:20

- |

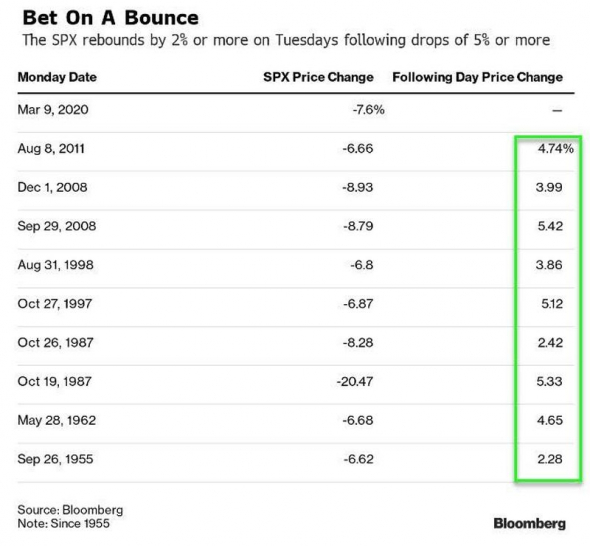

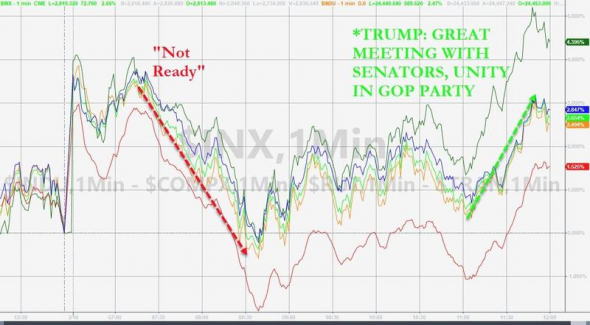

Исторически, индекс S&P500 всегда восстанавливался во вторник на 2% и более после предшествовавшего падения в понедельник на 5% и более. Так случилось и на этот раз:

(Индекс S&P 500 всегда восстанавливался во вторник после падения днем ранее на 5% и больше.)

Рынок отскочил на ожиданиях относительно программы фискальных стимулов на $300 млрд от Трампа, Конгресс готов их одобрить:

( Читать дальше )

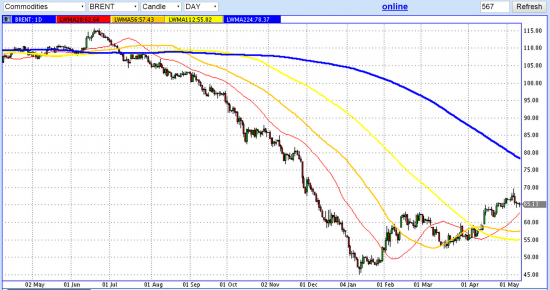

Брент: бычья ловушка?

- 11 мая 2015, 17:06

- |

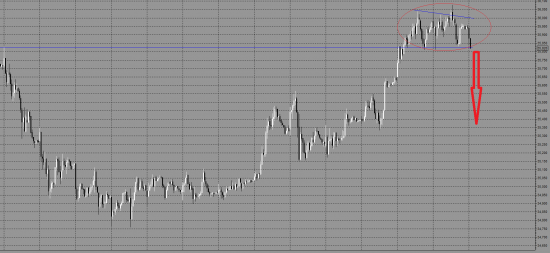

Осторожно! Бычья ловушка :-)

- 21 февраля 2014, 10:47

- |

Сегодня признаков только прибавилось.

SiH4 (30m)

Покупать от поддержки в расчете на продолжение роста не стоит.

Не попадитесь! :-)

Сургутнефтегаз привилегированные - "Бычья западня". Очередной циклический пик?

- 28 января 2014, 20:12

- |

Рис. 1. Сургут-п, Daily

На 26 руб. был явно выраженный сильный уровень сопротивления. В прошлую пятницу 24.01.2014 бумаги совершили уверенную попытку пробить данный уровень. Однако в понедельник 27.01.2014 цены резко вернулись к 26 рублям на уровень.

Фактом ловушки является обратное возвращение за ранее пробитый уровень и дальнейшее закрепление за ним (если быть более точным, то необходимо вернуться за минимум свечи, на которой состоялось пробитие уровня – 25,813 руб. – свеча от 24.01.2014).

Сегодня по факту пробития данного уровня нами был инициирован среднесрочный шорт.

Стоп лосс выставляется чуть выше максимума вчерашней свечи – в район 27 руб. Краткосрочная цель по акциям Сургут-п может располагаться в районе прохождения ЕМА (100) – приблизительно 24 – 24,5 руб. (рис. 2).

( Читать дальше )

Бычья ловушка на SP.

- 27 ноября 2013, 11:37

- |

Терпел-терпел — не удержался :-)

Покупать как продолжение не стоит — почти все признаки за ловушку.

P.S. Кто считает, что с MT могут работать только лузеры — можете начинать плеваться — мне танцевать ниче не мешает, имхо картинки можно хоть с финама смотреть.

По материалам http://vsemirnov.ru/

Итоги недели: +6%. Прощайте, июньские фьючерсы, спасибо вам!

- 15 июня 2012, 19:12

- |

По акциям позиции не изменились. Мечел приятно удивил сегодня, конечно.

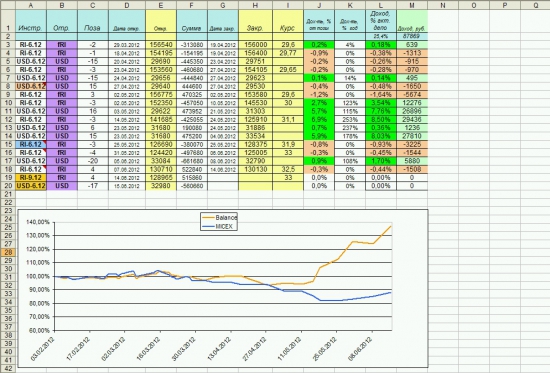

По срочному рынку лонг фРТС с 6.12 перекинут на 9.12. В пятницу открыт шорт по баксорублю по 32980 на примерно 150% депо с довольно коротким стопом (сейчас на 33.10). Скриншот сделок на срочке и динамику счета прилагаю ниже.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал