ВДО

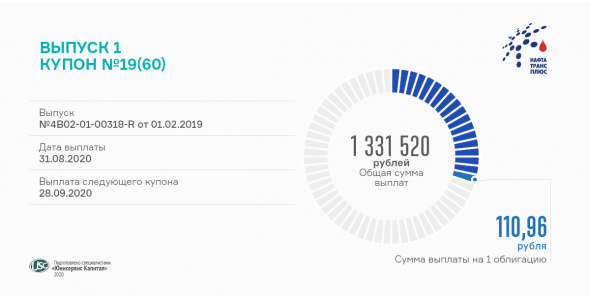

«Нафтатранс плюс» выплатит сегодня 19 купон по 1 выпуску облигаций

- 31 августа 2020, 14:11

- |

Очередная купонная выплата по выпуску серии БО-01 (ISIN код: RU000A100303), которая пришлась на субботу, была перенесена на понедельник.

Доход, начисленный по ставке 13,5% годовых, составляющий 110,96 за одну облигацию номиналом 10 тыс. и 1 331 520 руб. за весь выпуск объемом 120 млн руб., будет перечислен сегодня в пользу инвесторов.

По итогам первого полугодия, невзирая на кризис, ТК «Нафтатранс плюс» вместе с компаниями-партнерами удалось добиться рекордных показателей выручки.

Выручка ООО ТК «Нафтатранс плюс» во 2 квартале 2020 года составила 2,012 млрд руб., а выручка за последний год, с учетом компаний-партнеров достигла значения более 10,5 млрд руб., что является рекордными показателями. Чистая прибыль по состоянию на 30.06.2020 составляет 21,16 млн руб.

Уровень валовой рентабельности вырос до 8,39%, рентабельность по EBIT составляет 3,14%, по чистой прибыли — 0,61%. По сравнению с аналогичным периодом прошлого года положительная динамика по выручке достигла уровня 20,9%, по валовой прибыли — 87,6%, по EBIT — 59,6%, по чистой прибыли — 80%.

Подробнее об итогах полугодия в аналитическом покрытии.

- комментировать

- Комментарии ( 0 )

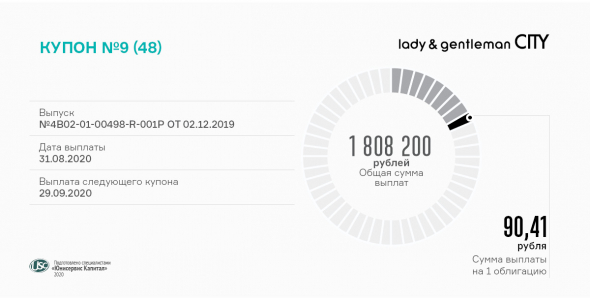

ООО «Трейд Менеджмент» выплатило доход инвесторам

- 31 августа 2020, 13:45

- |

Дата перечисления средств за девятый купонный период пришлась в этом месяце на воскресенье и была перенесена на ближайший рабочий день.

По ставке 11% годовых, установленной с учетом ключевой ставки ЦБ плюс 6,5%, инвесторам была перечислена общая сумма 1 808 200 руб. из расчета стоимости 90,41 руб. за одну бумагу номиналом 10 тыс. руб.

Напоминаем, что общий объем выпуска, поступивший в обращение в декабре 2019 г., составил 200 млн руб. Срок обращения облигации серии БО-П01 (ISIN код: RU000A1014V7) составляет 4 года.

Сегодня 74 магазина с общей площадью 63 тыс. квадратных метров. входят в сеть lady&gentelman CITY, которая в этом году празднует свое 25-летие.

Активно развивается интернет-магазин, толчком к развитию которого послужил карантин, введенный во 2 квартале, по итогам которого был зафиксирован 5-кратный рост онлайн-продаж по сравнению с первыми тремя месяцами 2020 года. И уже 21 августа компания открыла в Москве крупный магазин нового формата — мультибрендовый магазин lady & gentleman STREET.

В стратегии развития сети предусмотрено дальнейшее расширение количества монобрендовых магазинов, реновация торговых площадей, развитие онлайн-сегмента.

Коротко о главном на 31.08.2020

- 31 августа 2020, 09:51

- |

Без размещений: другие новости и события эмитентов

- «Пионер-Лизинг» завершил размещение выпуска серии БО-П03 объемом 400 млн рублей. Торги по выпуску начались 26 ноября 2019 года

- «СЭЗ им. Серго Орджоникидзе» принял решение увеличить уставный капитал на 6,3 млн рублей путем выпуска дополнительных акций

- РА «Эксперт» установила статус «под наблюдением» по рейтингу кредитоспособности «Башкирской содовой компании», рейтинг продолжает действовать на уровне «ruA+» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

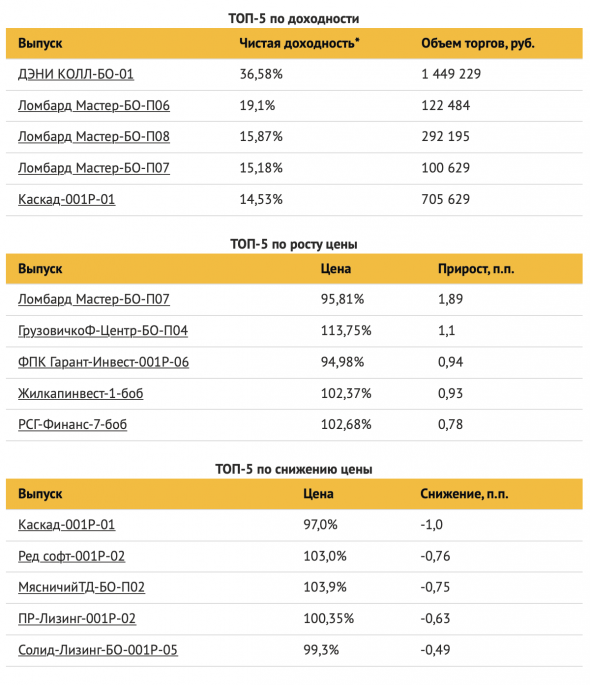

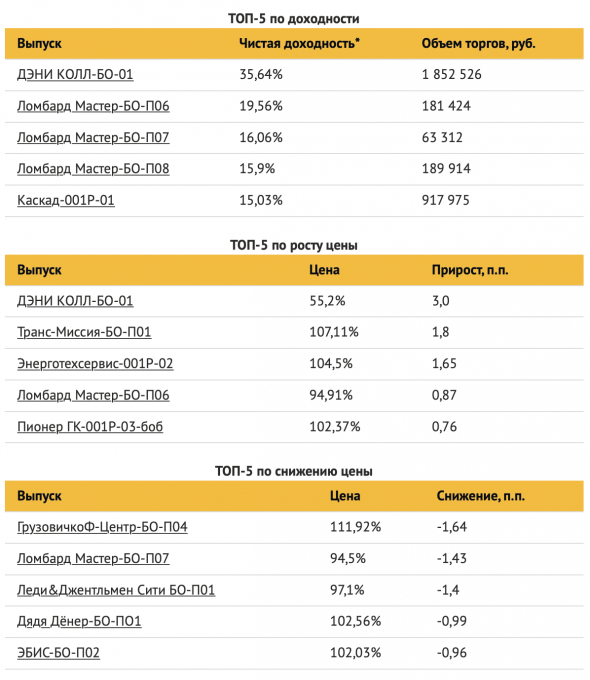

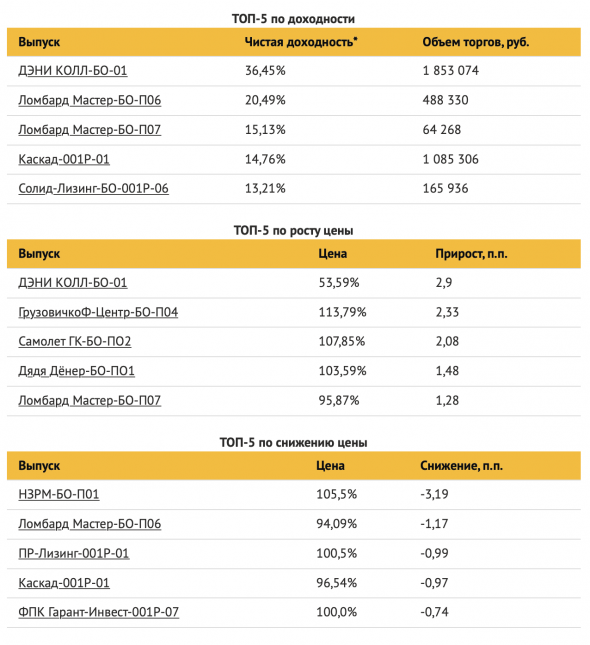

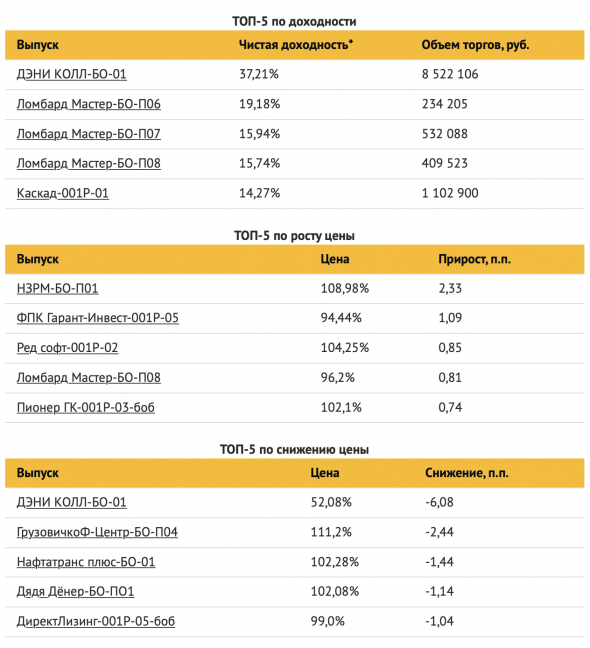

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 28.08.2020

- 28 августа 2020, 11:05

- |

Оферта и докапитализация:

- «Пионер-Лизинг» выставил допоферту на 6 октября по выпуска серии БО-П01

- МФК «КарМани» внес в имущество компании 50 млн рублей в виде оказания безвозмездной финансовой помощи

- «ПР-Лизинг» разместил 60,7% от объема эмиссии за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

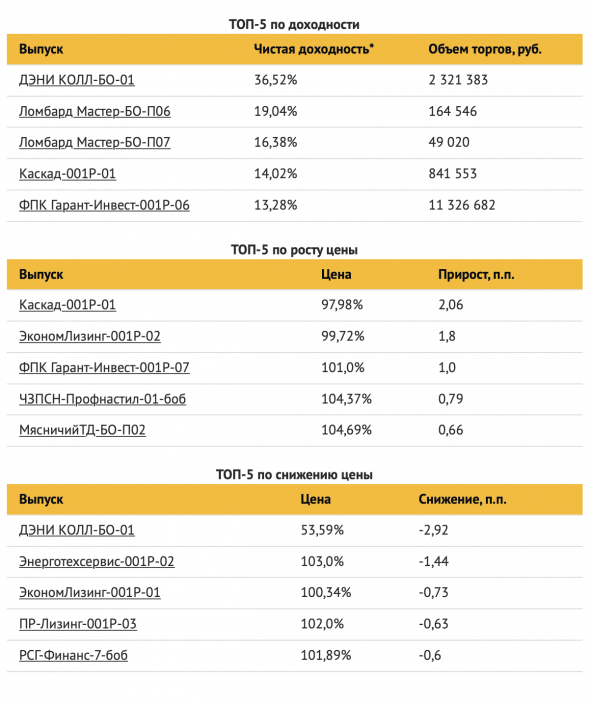

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

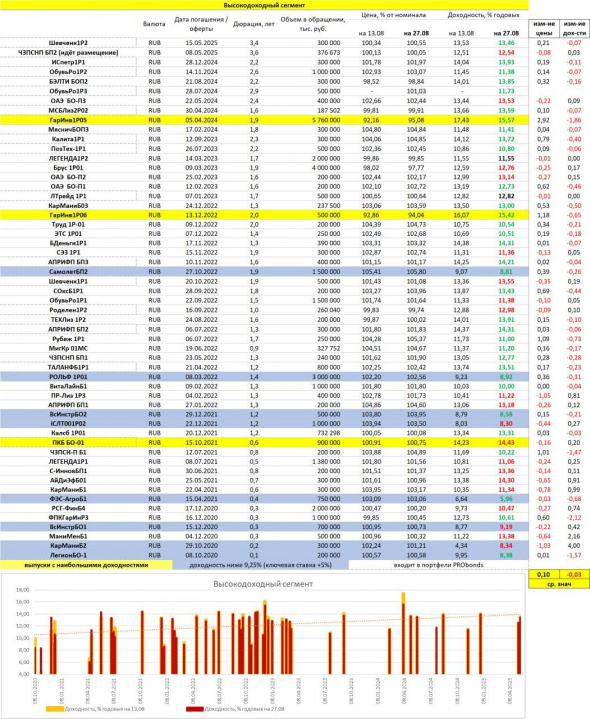

PRObondsмонитор. ВДО. То хорошее, что всегда и быстро проходит

- 28 августа 2020, 07:25

- |

Высокодоходный сегмент в отличие от прочих не проседал в ценах ни в последний, ни в предполследний месяц. Высокая внутренняя доходность обусловила устойчивость и подпитывала даже некоторый рост.

Инвесторы со своей стороны стали чуть терпимее: бумаги с близкими датами погашений перестали давать преддефолтных ставок. Но новые размещения продолжают, за рядом исключений, проходить в весьма заманчивом диапазоне доходностей. В целом, неплохая ситуация, когда денег в секторе много, а эмитенты еще готовы брать их дорого.

Как и все хорошее на рынке, это, видимо, ненадолго. Или деньги кончатся, или проценты упадут. Или обострятся риски, которые сегодня кажутся малозначительными.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 27.08.2020

- 27 августа 2020, 08:07

- |

Начало торгов, новый выпуск и амортизация:

- «ПР-Лизинг» начинает размещение облигаций серии 002Р-01 объемом 1 млрд рублей. Ставка ежемесячного купона — 10% годовых. Организаторы — банк «Уралсиб» и «Атон», бумаги включены во второй уровень листинга

- «Калита» утвердила выпуск облигаций серии 001Р-02 объемом 300 млн рублей. Организатор — «Иволга Капитал»

- «Транс-миссия» произвела частичное гашение в размере 12,5% от номинала и выплатила ежемесячный купон по ставке 15% годовых

- «ТЕХНО Лизинг» разместил 201 из 250 млн выпуска серии 001Р-03 за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

ООО «Транс-Миссия» сегодня осуществит частичное досрочное погашение номинальной стоимости облигаций

- 26 августа 2020, 13:58

- |

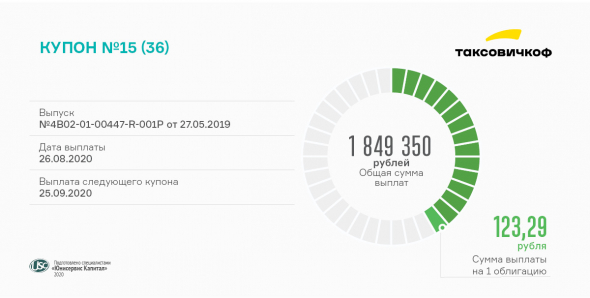

Также эмитент перечислит в пользу инвесторов очередной купонный доход в размере 1 849 350 рублей.

Доход инвесторов начисляется ежемесячно по ставке 15% годовых, срок обращения биржевых облигаций эмитента — три года. Сумма выплаты на одну облигацию номиналом 10 тысяч рублей составляет 123,29 рубля. Серия БО-П01, ISIN код: RU000A100E70.

Одновременно с выплатой 15 купона ООО «Транс-Миссия» осуществит частичное досрочное погашение номинальной стоимости облигаций. Сумма выплаты на одну бумагу составляет 1 250,00 руб., что составляет — 12,50 процентов от их номинала, общая сумма выплаты — 18 750 000 руб. Следующий аналогичный платеж в пользу инвесторов будет осуществлен 24.11.2020, в дату окончания 18 купонного периода.

Напомним, что накануне было опубликовано аналитическое покрытие по работе сервиса «Таксовичкоф» в первом полугодии 2020 г. Выручка составила 855 млн рублей. Операционная прибыль — 44 млн рублей: несмотря на снижение заказов и убыток в Москве, сервис сохраняет положительную рентабельность ввиду сокращения затрат на лизинг и обслуживание автомобилей.

( Читать дальше )

Продолжаем сбор заявок на участие в размещении облигаций ООО "Калита"

- 26 августа 2020, 08:36

- |

Продолжаем сбор заявок на участие в размещении облигаций ООО «Калита»

Краткие предварительные параметры выпуска:

— Объем – 300 млн.р.,

— Срок до погашения – 4 года (амортизация — последние 12 месяцев),

— Купон – не выше 13,0% годовых с ежемесячной выплатой,

— Дата размещения: 8-10 сентября 2020.

Организатор/андеррайтер – ИК «Иволга Капитал».

Ссылка на презентацию эмитента: https://www.probonds.ru/upload/files/11/b1ce5caa/2020-08-20_Kalita_prezentaciya.pdf

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера.

Наши координаты:

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

Минимальная сумма покупки облигаций на размещении – 600 бумаг (600 т.р. по номинальной стоимости).

Облигации нового выпуска ООО «Калита» будут добавлены в портфели PRObonds на 2,5-5% от капитала. Совокупная доля выпусков эмитента в портфелях составит 12,5-15% от активов.

Коротко о главном на 26.08.2020

- 26 августа 2020, 05:49

- |

Начало размещений и планы:

- «ТЕХНО Лизинг» сегодня начинает размещение выпуска серии 001Р-03 объемом 250 млн рублей, ставка ежеквартального купона 12,5% годовых. Организатор — ИК «Велес Капитал»

- «Калита» планирует новый выпуск. Предварительные параметры: объем 300 млн рублей, срок обращения — 4 года, ежемесячный купон не более 13% годовых. Организатор — ИК «Иволга Капитал»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 25.08.2020

- 25 августа 2020, 09:36

- |

Сбор заявок и кредитный рейтинг:

- «ПР-Лизинг» продлила сбор заявок инвесторов на участие в выпуске серии 002Р-01 объемом 1 млрд рублей. Заявки принимают организаторы выпуска «Атон» и банк «Уралсиб» до 18:00 26 августа

- «Пионер-Лизинг» получил кредитный рейтинг на уровне «BB(RU)» со стабильным прогнозом

- «Вита Лайн» разместила выпуск объемом 1,25 млрд рублей в полном объеме за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал