ВДО

Коротко о главном на 02.07.2020

- 02 июля 2020, 08:41

- |

Выпуск облигаций, отложенное IPO и новый эмитент:

- ФПК «Гарант-Инвест» сегодня начинает размещение выпуска объемом 700 млн рублей

- ГК «Самолет» отказалась от допэмиссии акций, дополнительный выпуск аннулирован Банком России

- Сегодня Cbonds представит нового эмитента ВДО — ООО «Вектор», на онлайн-семинаре. Начало трансляции в 16:30 по московскому времени, требуется предварительная регистрация

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

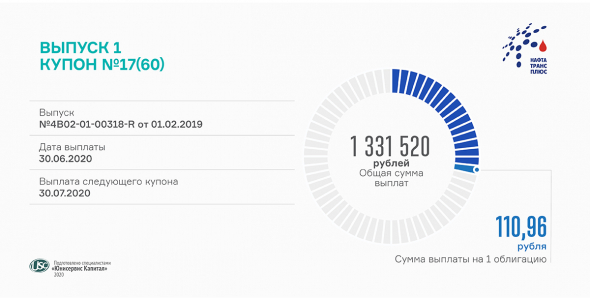

17 купон по 1 выпуску выплачивает ТК «Нафтатранс плюс»

- 30 июня 2020, 12:23

- |

Купонный доход начисляется ежемесячно по ставке 13,5% годовых, установленной до января 2021г. включительно. Общая сумма средств, перечисленных в НРД для выплаты инвесторам составила 1 331 520 рублей. На одну облигацию номиналом 10 тысяч держатели получают доход в размере 110,96 руб.

Свой дебютный выпуск серии БО-01 (ISIN код: RU000A100303), объемом 120 миллионов рублей и сроком обращения 5 лет компания разместила на Московской бирже в феврале 2019 года, оставив за собой право досрочного погашения бумаг путем объявления безотзывной оферты.

На майских торгах бумаги данной эмиссии торговались 17 дней по средневзвешенной цене 100,09% от номинала, что на 1,97 пункта выше результата апрельских торгов. Сформированный торговый оборот уступает апрельскому объему порядка 1,12 миллиона и составляет 9 миллионов рублей.

Напоминаем, что массовое падение котировок наблюдалось в марте этого года и было связано с масштабным кризисом нефтяного рынка, который совпал с эпидемией коронавирусной инфекции. Но, начиная с апреля, средневзвешенная цена по всем эмитентам «Юнисервис Капитал» стабильно растет, постепенно возвращаясь к докризисным значениям.

Коротко о главном на 30.06.2020

- 30 июня 2020, 09:30

- |

Подготовка к размещению новых выпусков и итоги биржевого дебюта

- «Светофор Групп» зарегистрировал второй выпуск биржевых облигаций, бумаги включены в Сектор Роста

- ФПК «Гарант-Инвест» 2 июля начнет размещение выпуска облигаций серии 001Р-07 объемом 700 млн, ставка купона установлена в размере 12% на весь срок обращения

- «ЦГРМ «ГЕНЕТИКО» за первый день торгов разместил дебютный выпуск объемом 145 млн рублей, соорганизатором и якорным инвестором стал МСП Банк

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Портфели PRObonds. Краткий обзор

- 30 июня 2020, 07:36

- |

На облигационном рынке России наблюдается противоречие, которое хотелось бы считать аномалией: 19 июня была понижена ключевая ставка (на 100 б.п., до 4,5%), и с этого момента доходности большинства облигаций (если не брать короткие бумаги первого эшелона) или не снизились, или выросли. Отразилось оно и на наших результатах. Актуальная годовая доходность портфеля PRObonds #1 снизилась до 12,95%, а портфеля #2 – до 11,45%.

Позиции в портфелях неизменны. Разве что в портфеле #2 продолжается доведение до 4% от капитала акций «Обуви России». В ближайшие пару недель изменений не предполагается.

( Читать дальше )

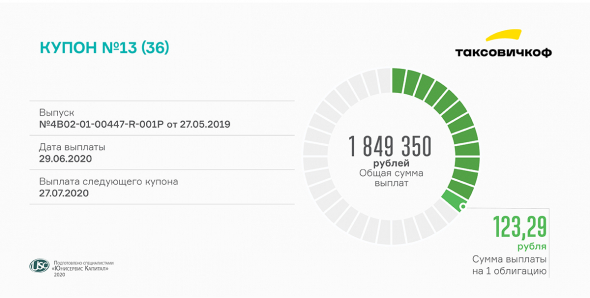

Сегодня состоялась выплата 13 купона по облигациям «Транс-Миссии»

- 29 июня 2020, 12:18

- |

Общая сумма дохода инвесторов, начисленная по ставке 15% годовых составила 1 849 350 руб., по 123,29 руб. за одну облигацию. Перечисление средств в этом месяце было перенесено, поскольку окончание купонного периода пришлось на нерабочий субботний день.

Свой дебютный, и пока единственный выпуск (серия БО-П01, ISIN код: RU000A100E70) объемом 150 миллионов рублей и сроком обращения 3 года ООО «Транс-Миссия» разместило в июне 2019-го. Привлеченные инвестиции были направлены на развитие сервиса «ТаксовичкоФ».

В мае торговый оборот по облигациям этого выпуска почти достиг 16 миллионов рублей, что довольно скромный результат по сравнению с апрельским объемом в 23 миллиона. Средневзвешенная цена напротив, показала динамичный рост на 3,43 пункта, превысила номинал и составила 101,13%.

Что касается развития бизнеса компании, буквально на днях произошло сразу два события, связанных с сервисом «ТаксовичкоФ» — открытие 41-го по счету филиала, на этот раз в Казани, и празднование дня рождения службы такси с призами и подарками.

Раздача приятных презентов в самом разгаре. Узнать обо всем подробнее вы можете здесь.

Инвестиции в кредит. Практический эксперимент. Первые покупки (облигации)

- 29 июня 2020, 11:58

- |

Всем привет! Я уже расписал, что я купил из ETF, теперь пришёл черёд разбираться со списком облигаций.

Как я рассказывал во введении, я покупал высокодоходные облигации, потому что иначе не получилось бы даже приблизиться по потенциальной доходности к тому, что я теряю на процентах по кредиту.

Сразу скажу, что я совершил одну серьёзную ошибку: я недостаточно подробно проводил предварительный скрининг компаний, которые брал 25-го июня. Только пост-фактум я сел и потратил в сумме часов 20, чтобы свести все данные воедино, покопаться в финансовой отчётности и принять более взвешенные решения, как быть дальше.

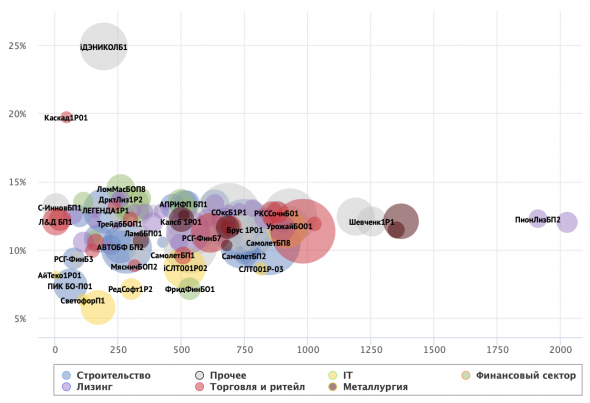

Обзор портфеля облигаций

Сейчас в портфель куплено 26 выпусков облигаций (все от разных компаний) на общую сумму 811 с небольшим тысяч рублей. По изначальному плану, в облигации нужно вложить ещё 179 тысяч рублей.

Все облигации куплены примерно в равных долях: в среднем на 31 тысячу 200 рублей каждая.

( Читать дальше )

Коротко о главном на 29.06.2020

- 29 июня 2020, 09:20

- |

Программа нового эмитента и старт размещений

- «ЦГРМ «ГЕНЕТИКО» сегодня начинает размещение биржевых облигаций объемом 145 млн рублей по ставке 14% годовых, купоны квартальные

- «Электрощит-Стройсистема» начинает размещение второго биржевого выпуска, объем — 500 млн рублей, ставка купона — 13% годовых

- «Дэни колл» сегодня размещает второй выпуск коммерческих облигаций объемом 500 млн рублей

- «Позитив Текнолоджиз» зарегистрировала программу биржевых облигаций на 3 млрд рублей, компания занимается разработкой ПО в области информационной безопасности

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Старт размещения облигаций ЭЛЕКТРОЩИТ-СТРОЙСИСТЕМА-БО-П02

- 26 июня 2020, 11:34

- |

29 июня стартует размещение облигаций ЭЛЕКТРОЩИТ-СТРОЙСИСТЕМА-БО-П02

Основные параметры выпуска:

• Размер: 500 млн.р.,

• Срок до погашения: 5 лет,

• Купон – 13,00% годовых, выплата ежеквартально (YTM – 13,6%)

• Безотзывная оферта от ПАО «ЧЗПСН-Профнастил»

Время приема заявок 29.06.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: ЭЛЕКТРОЩИТ-СТРОЙСИСТЕМА-БО-П02 / ЭлщитСтБП2

— ISIN: RU000A101UD4

— контрагент (партнер): СБЦ (код контрагента EC0276600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Презентация для инвесторов: https://www.probonds.ru/upload/files/16/3b3245c1/2020_06_22_Prezentaciya_vypuska_Elektroshhit_2.pdf

Сообщение носит информационный характер

«ТаксовичкоФ» завоевывает Татарстан

- 26 июня 2020, 11:25

- |

В конце марта сервис «ТаксовичкоФ» начал обслуживать заявки в Татарстане, открыв сразу три новых филиала в Нижнекамске, Нурлате и Азнакаево. А теперь сообщает о начале работы представительства в столице республики — Казани.

Казань стала 41-м по счету городом присутствия сервиса «ТаксовичкоФ» на территории России и Казахстана. Здесь служба такси будет предоставлять свои услуги в коллаборации с местным перевозчиком «Голд Стар».

Жители и гости города смогут выбрать один из нескольких доступных классов обслуживания, а также воспользоваться дополнительными опциями: «Поездка с животным», «Водитель-женщина», «Трезвый водитель», «Курьерчикоф», «Перегон автомобиля» и многими другими, которые служба «ТаксовичкоФ» традиционно предлагает своим клиентам.

«Компания „Голд Стар“ на рынке города Казани с 2017 года. За это время компания зарекомендовала себя как добросовестный перевозчик, сотрудничает с ведущими предприятиями города, а также предоставляет услуги пассажирских перевозок жителям города Казани и гостям республики. Альянс с петербургским сервисом такси „ТаксовичкоФ“ — дальнейшее развитие и укрепление на рынке пассажирских перевозок по всей территории республики Татарстан»

( Читать дальше )

«Кисточки Финанс»: подробности оферты и благодарность эмитента

- 26 июня 2020, 10:28

- |

Представитель компании «Кисточки Финанс» прокомментировал итоги оферты компании и поблагодарил частных инвесторов.

По официальным данным, опубликованным эмитентом на сайте раскрытия информации, в связи с отсутствием надлежащим образом заявленных требований о приобретении ценных бумаг у эмитента не возникло обязательств по приобретению биржевых облигаций серии БО-П01.

Однако наибольший интерес у инвесторов вызвало второе сообщение, также опубликованное по итогам прошедшей оферты — об отказе в приеме требования о приобретении биржевых облигаций. В комментариях к этому сообщению представитель сети студий KISTOCHKI — Вячеслав Алексейцев — пояснил, что речь идет о единственной заявке, которую компания не смогла принять в расчеты в рамках оферты и о чем также посчитала нужным сообщить держателям облигаций.

Вячеслав также выразил благодарность частным инвесторам, абсолютное большинство которых воздержалось от участия в оферте:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал