ВДО

Облигации БиоВитрум 001Р-01. Купон 28% годовых

- 02 апреля 2025, 11:10

- |

🧪 ООО «БиоВитрум»

Основная компания группы «БиоВитрум», которая производит и реализует оборудование и расходные материалы для целей морфологической диагностики (гистология и онкодиагностика) и микробиологической диагностики.

🚀Размещение 2 апреля

- БиоВитр-001Р-01

- Купон: 28.00% (ежемесячный)

- Рейтинг: ВВ+ (НКР)

- Срок обращения: 3 года

- Объем: 100 млн

- Амортизация: отсутствует

- Оферта: стоит Call через 1.5 года

- Квал: не требуется

📍Организаторы выпуска: Ренессанс брокер

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости о деятельности эмитента ООО «Технология» по итогам 2024 года.

- 02 апреля 2025, 10:21

- |

Делимся с вами новостями о деятельности эмитента ООО «Технология» по итогам 2024 года:

🔵 В ушедшем году эмитент инвестировал 67 млн.руб. в завод по производству оксида азота.

Оборудование было поставлено, оплачено и смонтировано. Осуществлена пуско-наладка.

Выпуск продукции позволит уйти от трейдерской логики, стабилизировать и нарастить продажи, увеличить доходность по данному продукту.

🔵Введены в эксплуатацию две 20 футовые контейнер-цистерны ТИП Т 12 -HEIU1000295 и -HEIU1000309 общей первоначальной стоимостью 11 млн.руб.

🔵В целях развития продаж в части расширения номенклатурных позиций, в 2024 году значительно увеличили продажи таких продуктов как: азот, аргон, водород, оксид азота, кислород, смеси, углекислота. Общее количество постоянных клиентов по итогам 2024 года увеличилось на 13 контрагентов и достигло 391.

🔵В целях повышения уровня развития корпоративного управления, эмитентом был введен Совет директоров. Это позволило вывести механизм управления на достаточный уровень, своевременно и в полном объеме прорабатывать риски.

( Читать дальше )

Новый выпуск облигаций ПКО "СЗА" (RU000A10B7S9)

- 02 апреля 2025, 10:18

- |

🔶 ООО ПКО «СЗА»

(для квалифицированных инвесторов)

▫️ Облигации: ПКО СЗА-БО-02

▫️ ISIN: RU000A10B7S9

▫️ Объем эмиссии: 100 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 28,5%

▫️ Амортизация: нет

▫️ Дата размещения: 02.04.2025

▫️ Дата погашения: 17.03.2028

▫️ ⏳Ближайшая оферта: 28.03.2026

Об эмитенте: «СЗА» (Служба защиты активов) — профессиональная коллекторская организация, ведущая деятельность в области взыскания просроченной задолженности.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Дебютный выпуск облигаций "БиоВитрум" (RU000A10B7N0)

- 02 апреля 2025, 10:06

- |

🔶 ООО «БиоВитрум»

(дебютный выпуск)

▫️ Облигации: БиоВитрум-001P-01

▫️ ISIN: RU000A10B7N0

▫️ Объем эмиссии: 100 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 28%

▫️ Амортизация: нет

▫️ Дата размещения: 02.04.2025

▫️ Дата погашения: 17.03.2028

▫️ ⏳Ближайшая оферта: 24.09.2026

Об эмитенте: «БиоВитрум» (Санкт-Петербург) производит и реализует оборудование и расходные материалы для целей морфологической и микробиологической диагностики.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Купоны до 26,5%! Новые облигации ДАРС Девелопмент 1Р-03. Честный обзор

- 02 апреля 2025, 09:06

- |

На очереди за деньгами ещё один застройщик, на этот раз (для разнообразия) не питерский, а ульяновский. Практически год прошел с момента размещения прошлого выпуска ДАРСа, на который тоже был подробный обзор. Сбор заявок на новый фикс — уже сегодня, 2 апреля.

Так уж вышло, что я держу оба предыдущих выпуска ДАРС в своем портфеле, поэтому разбор буду делать с особым пристрастием.

💼Ранее делал обзоры на новые выпуски Глоракс, Селигдар, Сэтл, Р_Вижн, Инарктика, ФосАгро, Аптека_36.6, РУСАЛ, МСБ_Лизинг, СИБУР, Норникель, Биннофарм, СТМ, Аэрофьюэлз.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏘️А теперь — двинули смотреть на новый выпуск ДАРС Девелопмент!

🏗️Эмитент: ООО «ДАРС-Девелопмент»

🏢ДАРС-Девелопмент — компания, реализующая проекты в сфере жилой недвижимости и инжиниринга. Работает в 5 регионах РФ, основана в 2001 г. За это время компания сдала проекты общей площадью около 3,5 млн кв. м, включая жилую и коммерческую недвижимость.

( Читать дальше )

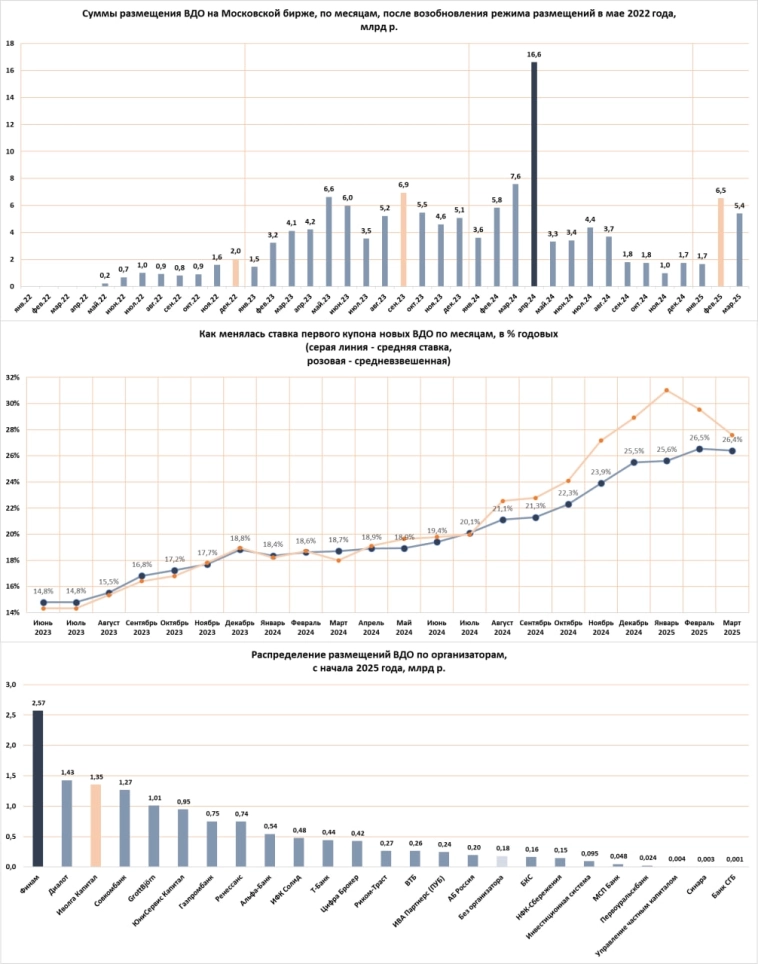

Первичный рынок ВДО в марте (5,4 млрд р., средний купон 26,2-27,4%). Возвращение на круги своя

- 02 апреля 2025, 07:13

- |

👉 Напомним, новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

Снижение ставки купона = снижение суммы размещений. Сейчас это так.

И март по сумме оказался хуже февраля. Хотя в конце-то февраля казалось, что тенденция набирает инерцию. Что эмитенты перестроились под новые жесткие правила, что инвесторы вновь понесли деньги в кассу ВДО.

Но произошел, похоже, только всплеск. Те из эмитентов, кто или не мог иначе, или слишком долго откладывал, массово заняли в феврале. На март желающих осталось меньше. Возможно, в апреле будет еще меньше.

При этом купоны новых размещений снизились. Совсем немного, с 26,5% до 26,4%, если рассчитывать их простое среднее. И волне заметно, с 29,5% до 27,6%, если считать средневзвешенное значение.

А это при неизменной КС (она с октября 21% без серьезных намеков на снижение) усиливает зависимость предложения от спроса. Которого, возможно, вновь недостаточно. Вокруг дефолты, инвесторы ищут высоких ставок на их покрытие. Но ставки развернулись в противоположном направлении.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 1 апреля 2025 г.

- 01 апреля 2025, 18:35

- |

Скрипт завтрашнего размещения облигаций СЗА (ВB-|ru|, 100 млн руб., YTM 32,5% годовых)

- 01 апреля 2025, 16:28

- |

Скрипт завтрашнего размещения облигаций СЗА (ВB-|ru|)

— Полное / краткое наименование: ПКО СЗА БО-01 / СЗА БО-02

— ISIN: RU000A10B7S9

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

🧮 Время приема заявок 2 апреля:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

______

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

______

Информация для квалифицированных инвесторов

Раскрытие информации и эмиссионная документация ООО ПКО «СЗА»: www.e-disclosure.ru/portal/company.aspx?id=39272

( Читать дальше )

Облигации Служба Защиты Активов (СЗА) БО-02. Купон 28,5% годовых в рублях

- 01 апреля 2025, 12:12

- |

💵 ООО «ПКО «СЗА»

Создана в Краснодаре, занимается оказанием коллекторских услуг, специализируется на взыскании просроченной задолженности в судебном порядке.

🚀Размещение 2 апреля

- СЗА-БО-02

- Купон: 28.50% (ежемесячный)

- Рейтинг: ВВ- (НРА)

- Срок обращения: 3 года

- Объем: 100 млн

- Амортизация: отсутствует

- Оферта: стоит Call через 1 и 2 года

- Квал: требуется статус

📍Организаторы выпуска: Иволга Капитал

📊Финансовые показатели( Читать дальше )

Новый выпуск облигаций "Аптечная сеть 36,6" (RU000A10B7H2)

- 01 апреля 2025, 10:08

- |

🔶 ПАО «Аптечная сеть 36,6»

▫️ Облигации: Аптечная сеть36.6-002P-02

▫️ ISIN: RU000A10B7H2

▫️ Объем эмиссии: 1,25 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер купона: 24,5%

▫️ Амортизация: нет

▫️ Дата размещения: 01.04.2025

▫️ Дата погашения: 16.03.2028

▫️ ⏳Ближайшая оферта: 23.09.2026

Об эмитенте: «Аптечная сеть 36,6» — российская аптечная сеть.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал