ВТб

Акции с 62% дивидендной доходностью от аналитиков ВТБ Инвестиций отсекаются завтра

- 11 июля 2023, 14:30

- |

И смех и грех, товарищи. Для тех кто не в курсе почему это сюр — вот ссылка на историю.

- комментировать

- ★1

- Комментарии ( 2 )

ВТБ перестал кредитовать клиентов в валютах западных стран — Глава банка

- 11 июля 2023, 14:07

- |

В.Путин: А структура портфеля сегодня какая у банка?

А.Костин: Владимир Владимирович, мы сегодня, конечно, не кредитуем больше в валютах западных стран, такой возможности нет. У нас растет рублёвый, и мы постепенно работаем в юанях, в других валютах. Такой процесс идёт, я думаю, уже довольно существенный. Да и в целом в расчётах рубль сегодня в дружественных странах занимает уже больше половины. Поэтому я думаю, что этот процесс будет идти дальше.

В.Путин: Я имел в виду физлица и корпоративные клиенты.

А.Костин: Конечно, постепенно мы увеличиваем долю работы с гражданами и активно кредитуем промышленность.

В.Путин: Хорошо.

www.kremlin.ru/events/president/news/71658

Чистая прибыль ВТБ по МСФО в 1-м полугодии - 289 млрд руб, прогноз на год - 400 млрд руб

- 11 июля 2023, 13:47

- |

tass.ru/ekonomika/18244537

Костин встретится с Путиным 11 июля, чтобы информировать главу государства о том, как живет, как развивается в нынешних условиях один из крупнейших российских банков

- 11 июля 2023, 13:32

- |

Путин встретится с Костиным 11 июля. По словам Дмитрия Пескова, ожидается «традиционный рассказ, информирование главы государства о том, как живет, как развивается в нынешних условиях один из крупнейших российских банков».

ВТБ избавится от замороженных из-за санкций активов в 2024 году - Зампред банка

- 11 июля 2023, 08:10

- |

Он отметил, что для этого необходимо внести поправки в закон 292-ФЗ, который предоставляет опцию списания активов для банков, находящихся под санкциями. В настоящее время действующие нормы требуют от таких банков предложить выкуп акций у миноритарных акционеров, без исключений для различных категорий миноритариев.

ВТБ считает, что данная операция в интересах миноритариев, поэтому они стремятся провести реорганизацию без обязательного выкупа для тех миноритариев, которые высказали противодействие или воздержались при одобрении реорганизации.

Источник: https://www.rbc.ru/finances/07/06/2023/647f6ae49a7947ab74c73a04

ВТБ спишет с баланса заблокированные из-за санкций активы в 2024 году

- 10 июля 2023, 21:06

- |

ВТБ ждет принятия поправок в закон, чтобы провести реорганизацию активов из-за санкций.

Сама процедура снятия с баланса заблокированных активов и обязательств, по словам Пьянова, может оказать существенное положительное влияние на капитал ВТБ. Он не назвал точный объем активов, которые могут быть переданы новому юрлицу, но сказал, что речь идет «о сотнях миллиардов рублей». Ранее Пьянов оценивал, что группа ВТБ могла бы за счет реорганизации вывести с баланса заблокированные обязательства на 180 млрд руб. и активы на ту же сумму. Глава ВТБ Андрей Костин летом 2022 года говорил, что объем замороженных активов достигает 600 млрд руб.

Подробнее на РБК:

www.rbc.ru/finances/07/06/2023/647f6ae49a7947ab74c73a04

==============

Странно, что кто-то еще надеется получить хорошие дивиденды в 2025г… по итогам 2024г.

Списание с баланса активов на суммы приведенные выше подрежут и прибыль.

( Читать дальше )

ВТБ: казначейки от НПФ Открытия

- 10 июля 2023, 13:12

- |

согласно Пьянову часть из них НПФ скинул в рынок до покупки www.interfax.ru/business/910642 и еще дораспродаст.

Странно, что не всё скинул...

а по-моему, Костин и Задорнов гадят друг другу

кстати, а чего там с АДРками.

Их то нкто не продавал?))

Доверия, г-н Пьянов не вызывает. Во-первых, потому что он — это копия Костина.

Во-вторых, потому что тоже замечен в манипуляциях с информацией.

Вот тоже сообщение про продажу НПФом Открытия в рынок акций ВТБ bcs-express.ru/novosti-i-analitika/npf-otkrytie-v-2021-prodal-v-rynok-2-6-aktsii-vtb

Согласно Пьянову у НПФ было около 6% бумаг, в то время как согласно ЦБ у НПФ под контролем было не более 4.52%, да к тому же так и оставалось перед 4кв2021

Для чьих ушей предназначено последнее заявлдение Пьянова — тоже загадка

Наверное для ВТБэшных спекулей))

📰Банк ВТБ (ПАО) Решения совета директоров

- 10 июля 2023, 11:36

- |

2.1. Кворум для принятия решений Наблюдательным советом Банка ВТБ (ПАО): кворум имелся.

2.2. Содержание отдельных решений, принятых Наблюдательным советом Банка ВТБ (ПАО), и результаты голосования:

По вопросу «Об утверждении Плана работы Наблюдательного совета Банка ВТБ (ПАО) на 2023-2024 годы»:

Утвердить План работы Наблюдательного совета Банка ВТБ (ПАО) на 2023-2024 годы согласно Приложению 1 к настоящему Протоколу....

( Читать дальше )

📈Индекс ММВБ преодолел отметку в 2850 пунктов: при упорстве быков медведей могут свозить на 3000 п

- 10 июля 2023, 11:01

- |

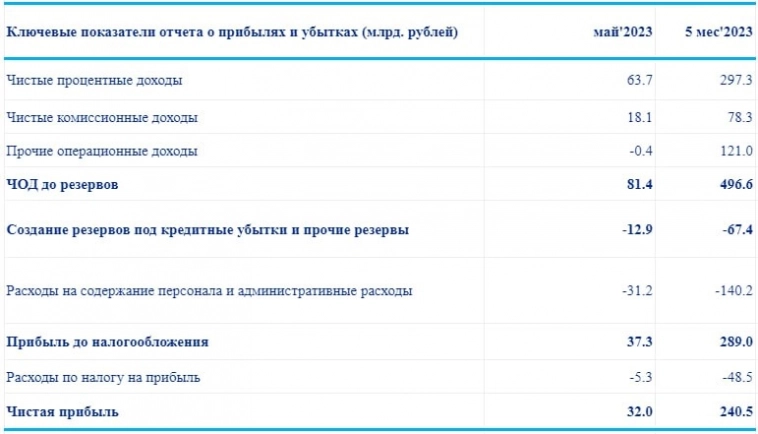

🏦 ВТБ (VTBR) - какие дивиденды банк заплатит в 2024г?

- 10 июля 2023, 09:28

- |

▫️ Активы: 26,1 трлн ₽ (+0,2% м/м)

▫️ Собственный капитал: 1,9 млрд ₽ (+1,6% м/м)

▫️ Чистая прибыль (с начала года): 240,5 млрд ₽

▫️ Чистая прибыль fwd 2023г:450 млрд ₽

▫️ fwd P/E 2023: 2,5

▫️ fwd дивиденды 2023: 0%

▫️ fwd дивиденды 2024: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты отдельно за май:

▫️ Чистые процентные доходы: 63,7 млрд ₽ (+5,4% м/м)

▫️ Чистые комиссионные доходы:18,1 млрд ₽ (-0,5% м/м)

▫️ Резервы: 12,9 млрд ₽ (+180% м/м)

▫️ Чистая прибыль: 32 млрд ₽ (-48,2% м/м)

✅В отчёте за май мы уже не видим позитивного эффекта от «прочей операционной прибыли» + ВТБ заметно увеличил резервы под кредитные убытки (на 8 млрд больше). Таким образом, без учёта разовых статей дохода, банк сейчас зарабатывает около 30-35 млрд ₽ чистой прибыли в месяц.

✅ Только за 5 месяцев 2023г чистая прибыль ВТБ уже составила 74% от всей прибыли банка за рекордный 2021г. Однако, надо учитывать, что доля акционеров в прибыли также была размыта. Показатель прибыли на акцию с начала года составляет 0,00304₽ против 0,0044₽ в 2021г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал