ВТб

Флюгер Голубых Фишек 12.03.2018

- 12 марта 2018, 16:03

- |

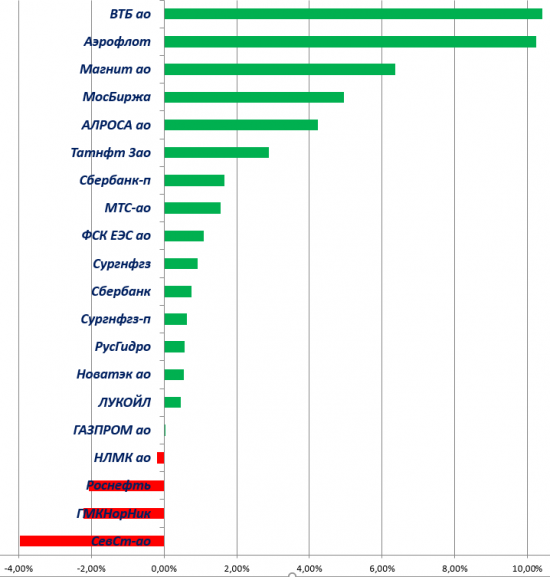

Флюгер Голубых Фишек сегодня:

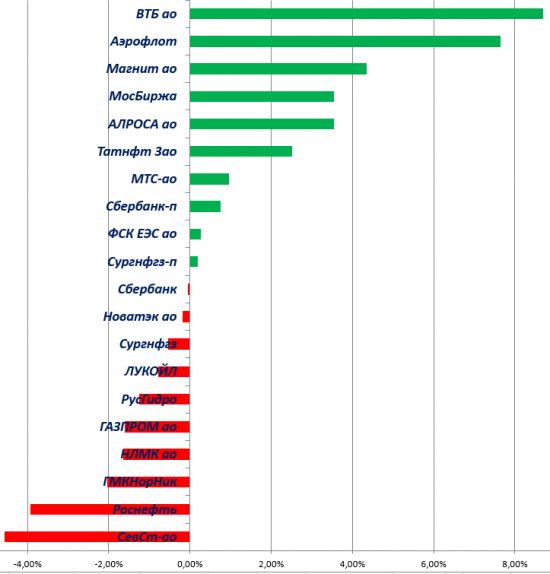

Как видите, половина бумаг находится в зоне «Без позиции». В шорте находятся три бумаги – СевСталь, ГМК НорНик и Роснефть. Но по поводу ГМК я ранее писал, что мы его временно не торгуем, пока не выяснят отношения Потанин с Дерипаской. Просто всё это время бумагу может сильно колбасить во флэте. Для дейтрейдеров такие размашистые движения в одном диапазоне – это рай. Но для трендовиков-среднесрочников – это ад, в который не надо лезть без причины.

На самом деле бумаг в кэше уже немного больше половины, потому что два лидера, ВТБ и Аэрофлот, уже достигли уровней фиксации прибыли. Расчётное отклонение по Флюгеру превышает 10%

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ФАС согласовала ходатайство ВТБ о покупке 29,1% акций Магнита

- 12 марта 2018, 13:05

- |

Соглашение о покупке группой ВТБ 29,1% акций у Сергея Галицкого было подписано в феврале. Предприниматель покинул пост гендиректора «Магнита» и выходит из состава совета директоров, сохранив при этом 3% акций компании. ВТБ становится крупнейшим акционером сети. Новым гендиректором с 17 февраля на трехлетний срок назначен CFO «Магнита» Хачатур Помбухчан.

Интерфакс

День инвестора ВТБ 2018 в Екб ч.2. Специальные предложения для инвесторов.

- 10 марта 2018, 19:43

- |

В продолжение темы ДЕНЬ ИНВЕСТОРА

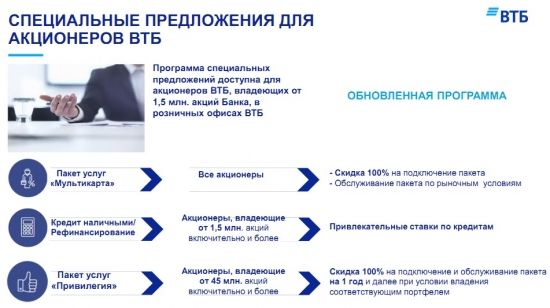

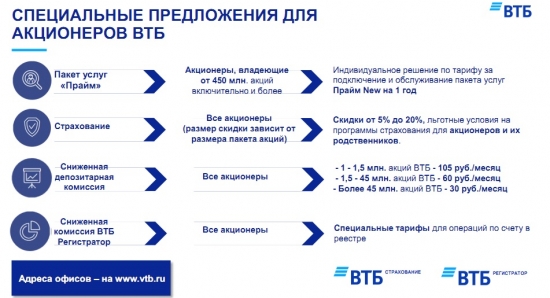

Появились вопросы по поводу специальных предложений для инвесторов, а так как не хотел ту тему перегружать слайдами, продолжу здесь.

Итак, по итогам дня инвестора выяснил, что ВТБ обновляют программу специальных предложений для акционеров и есть несколько интересных вещей.

Дополнительные «плюшки” для акционеров коротко

( Читать дальше )

Технический анализ акций 09.03.2018. Итоги недели

- 09 марта 2018, 23:06

- |

Рассмотрел акции, в которых на конец недели сложились интересные для отработки ситуации. Техническая картина по ним выглядит так.

Сбербанк

После выполнения первой цели на 285руб. технического целевого отскока как такового не последовало. На данный момент можно видеть лишь обычную проторговку уровня. Соответственно, дальнейший прогноз по целям остается в силе.

( Читать дальше )

День инвестора ВТБ 2018 в Екб. Отчет о посещении.

- 09 марта 2018, 21:32

- |

Всем привет! Первый пост, так что сильно не пинать :)

Будучи клиентом брокера ВТБ, а также владельцем небольшого пакета акций получил приглашение на День Инвестора ВТБ и решил в нем поучаствовать (первый раз на подобном мероприятии).

День Инвестора проходил в 5* гостинице в центре Екатеринбурга в субботу 3 марта. Вход на мероприятие был свободный, требовалось только заранее зарегистрироваться через приложение или по телефону.

На стойке регистрации очень щедро одаривали каждого посетителя стильным брендированным рюкзаком-сумкой, внутри которого лежали раздаточные рекламки и коробка с сувенирами (ежедневник, ручка, флешка). Место и время выбрали удачное, все мероприятие было организовано на хорошем уровне, начиная от раздаток и заканчивая кофе-брейками, организаторы явно не поскупились.

( Читать дальше )

Флюгер Голубых Фишек 09.03.2018

- 09 марта 2018, 18:42

- |

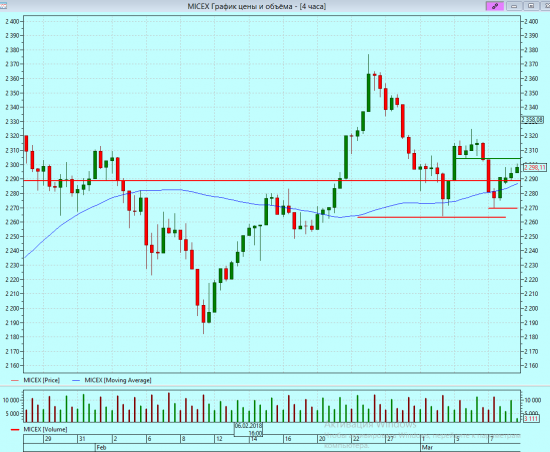

Флюгер Голубых Фишек сегодня:

Сегодня можно было и не появляться на рынке, не открывать терминал. Ничего существенного не произошло, за исключением пары моментов, о которых поговорим чуть позже. Но всё же, стоит отметить, что к закрытию торговой сессии снова пошёл настрой позитива. Вполне возможно, что рынок ещё сможет вернуться в растущее русло. Но пока не будем загадывать.

( Читать дальше )

ВТБ.

- 09 марта 2018, 16:53

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал