ВЭБ

Пенсионный фонд здорового человека vs Пенсионный фонд курильщика. Часть 2 (Российская)

- 23 августа 2019, 12:51

- |

Часть 1 — здесь.

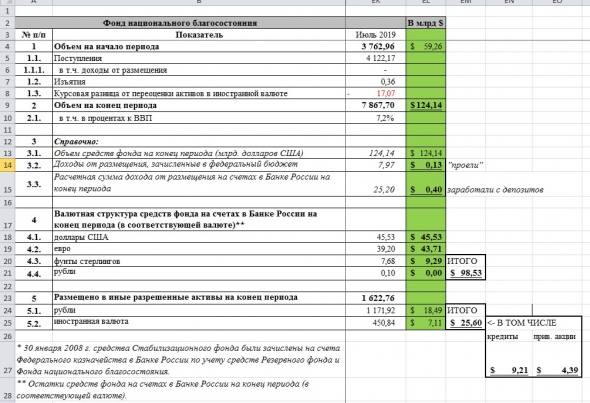

Теперь попробую разобраться с нашими кровными пенсионными. В России существуют две структуры – Фонд Национального Благосостояния (ФНБ) и Пенсионный Фонд России (ПФР). ФНБ очень похож на норвежский фонд, потому что он наполняется также от сверхдоходов от продажи нефти. Но есть и отличие – он привязан к пенсии россиян лишь частично. Вообще, ФНБ позиционируется так же как и норвежский фонд, цитирую: «Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан РФ». По факту фонд пополняется от нефтегазовых доходов, средства расходуются на покрытие дефицита ПФР, часть средств уходит в бюджет России (т.е., «проедается»). Эти цифры скачут от месяца к месяцу, я буду использовать самые последние данные.

Итак, ФНБ на 01.08.2019 имеет кубышку размером $124.14 млрд: на депозитах в Центробанке просто лежит

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 40 )

Мечел - может обсудить с ВЭБ.РФ новое финансирование Эльги

- 28 июня 2019, 19:03

- |

«На сегодняшний день потенциально мы можем говорить только об одном проекте с ВЭБ — это развитие Эльги, проекта, который им хорошо знаком. Учитывая, что таких крупных проектов не так много в России, мы обсуждаем с ВЭБ возможность предоставления нового финансирования. Но основные вопросы лежат в плоскости текущей кредиторской задолженности, которая у нас есть. <...> Поэтому это вопрос не 2019, и, наверное, не 2020 года»

Финдиректор компании Нелли Галеева:

«Мы его (долг в 126 млн долларов — ред.) обслуживаем, поэтому ВЭБ.РФ с нами готов разговаривать о каком-то дополнительном финансировании, мы это обсуждаем. Но дальнейшее финансирование, как уже было сказано, может быть рассмотрено только после того как состоится текущая реструктуризация»

По условиям банков-кредиторов «Мечел» не ведет переговоров о финансировании Эльги с другими внешними инвесторами.

При этом для развития проекта нужны заемные финансовые ресурсы.

От планов по развитию проекта компания не отказывается.

источник

Эффективность ВЭБ.РФ и гениальность его руководителей.

- 18 июня 2019, 14:09

- |

Самая главная антикризисная мера нового председателя Шувалова — переезд госкорпорации из собственного здания в арендованное в центре Москвы. Дорого, наверное. Так и хочется воскликнуть — Гениально! Ну еще этот государственный муж переименовал Внешэкономбанк в ВЭБ.РФ. Между делом все это разбавляется словоблудием о грядущем небывалом успехе ВЭБа при условии конечно, что за счет наших с вами налогов ему подкинут деньжат.

( Читать дальше )

Финансирование для Талицкого калийного проекта - важная веха для Акрона - Атон

- 07 июня 2019, 13:14

- |

Компания договорилась с российскими госбанками о 15-летнем синдицированном кредите для финансирования строительства Талицкого калийного проекта. ВЭБ может предоставить $869 млн, а Сбербанк и Газпромбанк — $802 млн. Акрон рассчитывает начать использовать кредитные средства в начале 2020 и намерен ускорить строительство проекта, который в настоящее время планируется сдать в эксплуатацию в 2022 (на полную мощность он должен выйти в 2026).

На наш взгляд, это важная веха для Акрона, который пытался получить финансирование для Талицкого проекта в течение многих лет. Финансирование должно помочь сосредоточиться на проекте и зафиксировать его стоимость фондирования независимо от рыночных условий. Талицкий проект является слишком долгосрочным, и мы пока не включаем его в нашу модель для целей оценки. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО по Акрону, который торгуется на уровне с EV/EBITDA 2019П 5.8x против 8.0x у Yara.Атон

ВЭБ решил занять 300 млрд рублей в рублях, юанях и иенах

- 04 июня 2019, 10:22

- |

«ВЭБ.РФ» планирует занять у инвесторов, в том числе азиатских, сумму, эквивалентную 300 млрд рублей, рассказал РБК первый заместитель председателя — член правления ВЭБ.РФ Михаил Полубояринов. Деньги нужны для финансирования проектов в рамках майского указа.

Гарантии со стороны государства позволяют ВЭБу выходить на «новые соглашения с инвесторами, в том числе с азиатскими», на получение «очень существенных объемов заимствований», заявил Полубояринов: «Речь о привлечении около 300 миллиардов рублей в эквиваленте. Эти средства мы вкладываем в реализацию важнейших для экономики страны проектов прямо сейчас. Это проекты, которые утверждаются набсоветом, в том числе в рамках «фабрики проектного финансирования». «Фабрика» финансирует из бюджета, ВЭБ выступает ее оператором и отбирает инвестпроекты, которые следует поддержать.

«Санкции ограничивают наше привлечение в долларах, но не в национальных валютах. Например, в иенах, юанях, рублях», — отметил зампред ВЭБа. Пресс-служба госкорпорации уточнила, что речь идет о планах привлечения в среднесрочной перспективе, и отказалась раскрыть сроки и другие детали заимствований.

( Читать дальше )

Миноритарным акционерам стоит держать акции Мостотреста - Фридом Финанс

- 15 апреля 2019, 18:41

- |

Цена не объявлялась, как правило, по большинству сделок M&A предусматривается премия в пределах 10–15% к рыночной цене, хотя это и необязательно: покупатели могут предложить и более высокую цену. Справедливую оценку сложно назвать, поскольку, во-первых, в самом ее бизнесе много неопределенности, во-вторых, компанию можно рассматривать как подсанкционную.

В 2018 году тендерная активность снизилась, что сказалось на финансовых результатах, но такова особенность рынка. Участие ВЭБ в капитале придает определенный вес, а также может сделать финансирование строительства объектов дешевле.

Миноритарным акционерам, на мой взгляд, стоит держать бумагу. «Мостотрест» отличался высоким dividend payput ratio, возможно, что и по итогам 2018 года будет выплачено более 75% прибыли, интрига только в том, сколько она составит. Первое полугодие прошлого года получилось не очень удачным для компании, но в конце года было сдано несколько объектов. Поэтому не исключено, что в итоге прибыль могла превысить 3 млрд руб.(10,6 руб. на акцию).Ващенко Георгий

ИК «Фридом Финанс»

«ВЭБ.РФ» может выкупить крупный пакет акций «Мостотреста» у Ротенберга

- 15 апреля 2019, 10:40

- |

Госкорпорация «ВЭБ.РФ» может приобрести более чем блокирующий пакет одной из крупнейших строительных компаний – «Мостотреста» Аркадия Ротенберга, а также значительную долю в ООО «Группа компаний «1520» Алексея Крапивина (28,33%) и его партнеров, рассказали «Ведомостям» знакомый акционеров группы компаний «1520», человек, участвующий в проработке сделки, человек, который знает о сделках от топ-менеджера ВЭБа, а также два человека, которые знают о сделке с «Мостотрестом» от его сотрудников.

В каждой из компаний «ВЭБ.РФ» готовится выкупить от 30% до 49%, что позволит госкорпорации получить самую большую долю в группе компаний «1520», а в «Мостотресте» она станет или вторым по величине, или даже крупнейшим акционером (94,2% ПАО «Мостотрест» принадлежит «ТФК-финанс», она на 100% принадлежит ООО «Стройпроектхолдинг», которое принадлежит Ротенбергу).

Госкорпорация может заплатить за доли в обоих строителях от 30 млрд до 130 млрд рублей, а объявить о сделках могут на Петербургском международном экономическом форуме.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 15 апреля 2019, 08:44

- |

«Русал» хочет построить завод в США. Компания собирается производить прокат для автомобилей вместе с Braidy Industries

«Русал», в январе добившийся снятия санкций США со своего бизнеса, теперь собирается построить завод в штате Кентукки по выпуску плоского проката для автомобилей вместе с местным производителем таких деталей Braidy Industries. Мощность завода — 500 тыс. т горячего и 300 тыс. холодного проката. Инвестиции в проект «Русал» не раскрывает, у компании будет доля в 40%. Компания намерена поставлять на будущий завод алюминий со своего строящегося Тайшетского предприятия.

https://www.kommersant.ru/doc/3944966?from=main_2

https://www.vedomosti.ru/business/articles/2019/04/15/799113-zavod

ВЭБ собирается выкупить большой пакет акций «Мостотреста» у Ротенберга

( Читать дальше )

Дисконт акций Распадской и мировых аналогов не оправдан - Атон

- 12 апреля 2019, 22:02

- |

Привлекательна по 2.5x EBITDA – нет рейтинга

Этот отчет – продолжение нашего отчета “Evraz: Угольное СП – не позитивный катализатор”, в котором мы рассматриваем потенциальные последствия СП Evraz / ВЭБ (75%/25%) для акционеров Распадской. Несмотря на сохраняющийся горький привкус разочаровывающей дивидендной политики, после коррекции Распадская выглядит дешево: EV/EBITDA 2019П 2.5x против 3.3x у мировых аналогов. Дисконт, на наш взгляд, не оправдан, поскольку негативный сценарий для миноритариев в случае реорганизации угольного сегмента маловероятен, в то время как Evraz недавно превратился в покупателя акций RASP. Мы не покрываем Распадскую и сохраняем рейтинг НЕЙТРАЛЬНО для материнской компании Evraz.АТОН

Сценарий 1: 100%-ая консолидация Распадской и оферта – позитивно

Выкуп и делистинг Распадской потребовал бы выставления оферты миноритариям, которая обязательна после достижения порога собственности 95%. Evraz владеет 84.3% в RASP (доля вырастет до 86.2% после допэмиссии, утвержденной в марте). В этом случае покупка бумаг Евразом будет оказывать существенную поддержку их стоимости. После достижения 95% вполне вероятна оферта с премией к текущей цене. Оценка RASP на уровне EV/EBITDA 2019П 4.0x (обоснованная, учитывая ее собственное среднее значение 2.5x и 3.3x у мировых аналогов) предполагает премию 56% к текущей рыночной капитализации, что транслируется в солидную сумму $315 млн за 13.8% или 18% FCF Evraz за 2019П, по нашим оценкам.

Эффект для миноритариев:

( Читать дальше )

Сделка с ВЭБом увеличит долю Evraz в добыче коксующегося угля в России до 32% - Атон

- 12 апреля 2019, 19:05

- |

На наш взгляд, если долг Сибуглемета в размере $2.5 млрд не будет списан, сделка не имеет экономического смысла: 1) чистая долговая нагрузка Evraz увеличится до 1.9x EBITDA и отрицательно скажется на перспективах выплаты дивидендов; 2) Сибуглемет будет иметь нулевую стоимость акционерного капитала, и заявляемая структура собственности 75% (Evraz) / 25% (ВЭБ) будет невозможна. Сделка позволит Evraz увеличить долю в добыче коксующегося угля в России до 32% и обеспечить себе интеграцию во все марки угля. Вывод этого дивизиона на IPO, однако, не будет способствовать росту стоимости Evraz, учитывая его высокий мультипликатор EV/EBITDA на уровне 5.5x, т.к. как производители коксующегося угля торгуются на 45% ниже стальных компаний. Мы не считаем эту сделку позитивным катализатором и подтверждаем наш НЕЙТРАЛЬНЫЙ рейтинг по Evraz.АТОН

Угольное СП: детали предполагаемой сделки по реструктуризации

Согласно сообщениям в СМИ, ВЭБ и Evraz могут создать совместное предприятие, в которое банк внесет Сибуглемет и получит 25% акций, а Evraz передаст Южкузбассуголь, Распадскую и Межегейуголь для получения 75%. Сделка может быть закрыта в 2019. В феврале Распадская сообщила, что Evraz увеличил свою долю в компании с 83.8% до 84.3%, намекая на предстоящую сделку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал