ВаЛЮта

Рубль будет крепчать невзирая на нефть и отток денег из облигаций.

- 11 сентября 2020, 01:17

- |

ЦБ РФ с 1 октября по 31 декабря 2020 начнет продавать остаток валюты на 185 млрд руб. равными долями ежедневно.

Операции по продаже иностранной валюты, связанные со сделкой по реализации пакета акций Сбербанка, только в случае снижения цены нефти марки Urals ниже $25 за баррель. Этот механизм действует до 30 сентября 2020 года, но с учетом складывавшейся ценовой конъюнктуры на нефтяном рынке эти операции после 12 мая не проводились.

ЦБ РФ не исключает снижения ключевой ставки ниже 4%, если это будет необходимо для возвращения инфляции к таргету. Значит отток инвесторов из российских облигаций усилится. Снижение ключевой ставки ЦБ РФ делает рубль непривлекательным для кэрри-трейд.

ЕЦБ готов к масштабному стимулированию.

Экстренная программа выкупа ЕЦБ ценных бумаг Pandemic Emergency Purchase Programme (PEPP) была оставлена в объеме 1,35 трлн евро со сроком действия до июня 2021 г. Совет управляющих ЕЦБ ожидает, что ключевые ставки останутся на нынешнем или более низком уровне, пока прогноз по инфляции не приблизится к целевому ориентиру в 2% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 17 )

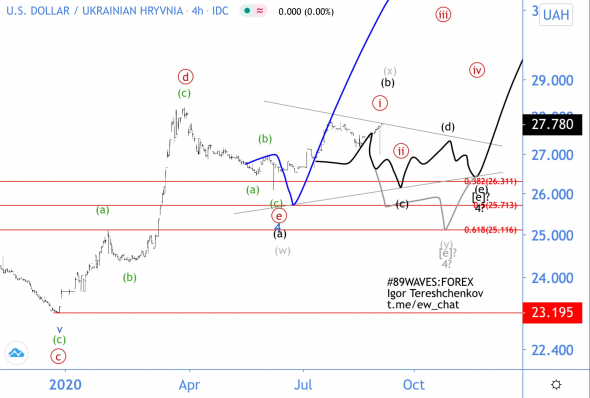

Волновой анализ USD/UAH

- 10 сентября 2020, 21:25

- |

ТФ: 4H

Продолжаем строго следовать плану: https://t.me/waves89/1998; https://vk.com/wall-124328009_16859. Сейчас, вполне возможно, сформировалась или почти сформировалась первая заходная волна [i] в составе «5». Если будет существенный откат [ii] к ней, то его можно будет использовать для конвертации остатков сбережений в валюту. К чему я призываю из поста в пост. Смотрите хронологию, гривна обновляется по 10-ым числам каждого месяца.

Приглашаю всех в чат http://t.me/ew_chat для обсуждения этой и других разметок. Там достаточно лампово — вы и сами можете поделиться своими наработками или обучиться Волновому Анализу.

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

Волновой анализ EUR/USD

- 08 сентября 2020, 22:05

- |

#EURUSD

Таймфрейм: 1H

Пока всё по плану: https://vk.com/wall-124328009_16851; https://t.me/waves89/1989. Развивается одна из четвертых волн. (iv) или [iv]. Если (iv), то минимальная норма выполнена для её завершения, и аптренд может возобновиться буквально в любую минуту. Если же [iv], то перед возобновлением роста евро, рынок пощупает ещё уровни около 1.15 — их я и планирую использовать для закупа.

Я больше склоняюсь к варианту с [iv], если смотреть на картину в комплексе — сипи, индекс доллара, коммоды. Но шортить пока не планирую, даже спекулятивно.

( Читать дальше )

Доллар может продолжить укрепление к рублю (аналитика ГК "ФИНАМ")

- 08 сентября 2020, 19:39

- |

Основной тренд: восходящий тренд марта 1999 года (примерно 26 долларов).

Важные тренды, соответствующие направлению основного: восходящий тренд 2008 года (около 44).

Тренды против основного: нет.

Действующие фигуры: нет.

Стратегические уровни Фибоначчи: Уровень 76,4% к падению бумаг с 2016 по 2018 год (78,8 рубля за доллар).

Инвестору на российской бирже и биржах США

Российские акции делятся на две категории: те, которые напрямую выигрывают от роста курса доллара, и те, курс которых от курса доллара особо не зависят.

Очевидно, что сейчас лучше сосредоточится на тех, которые не страдают от падения курса рубля. Оценить зависимость акций от курса национальной валюты к доллару можно по совмещённым графикам, которые вы легко найдете на многих биржевых ресурсах.

Если вы планировали приобрести американские акции, то до покупки или сразу после нее лучше позаботиться о том, чтобы позиция была обеспеченной. Старая схема игры на кредитные доллары американскими акциями при такой технической картинке, как сейчас не уместна.

( Читать дальше )

Курс гривны и падение фондового рынка

- 08 сентября 2020, 12:34

- |

Прошлую неделю украинская гривна падала на фоне тихой, но эффективной выплаты внешнего долга размером два миллиарда долларов США. Это спровоцировало падение курса украинской гривны до 27,75 грн/дол на межбанке.

Эта неделя обещает быть более спокойной, особенно после вчерашних данных о международных резервах НБУ, которые продолжили свой рост. Сейчас они составляют почти тридцать миллиардов долларов США, и ожидается дальнейший рост до конца 2020 года. Поэтому курс украинской гривны стабилизируется на уровне 27,50-27,60 грн/дол до конца этой недели.

В США сегодня первый рабочий день после выходных, и с нетерпением ждем открытия рынка. На данный момент фондовые индексы США снижаются на азиатской сессии более чем на один процент, хотя сильных обоснований для падения пока нет. Поэтому ожидаю восстановления индексов и продолжение роста до конца недели.

В Еврозоне продолжает расти безработица и по сегодняшним данным уже составила 7,9%. Данный рост наблюдается при активной политике стимулирования экономики со стороны ЕЦБ и это говорит, что стагнация в экономике Европы продолжается и будет продолжаться в будущем.

Поэтому наиболее оптимальный инвестиционный портфель сейчас – это баланс акции, облигации, золото и кэш в пропорциях как описано в Stable-портфеле MRP: 40%, 40%, 10%, 10% — соответсвенно.

🔥Итоги дня: IMOEX +0.6%. СП-2 могут отложить.

- 07 сентября 2020, 18:42

- |

Карта рынка: smart-lab.ru/q/map/

📉Газпром -1.2% Ангела Меркель не исключает возможности введения санкций против российского газопровода в ответ на подозрения в отравлении оппозиционного политика Алексея Навального. На этой новости пошли активные продажи.

📈Полиметалл +4.8% ВТБ Капитал сегодня пишет о потенциальном включении Полиметалла в GDM (Gold Miners ETF) и MSCI, суммарный приток потенциальный со стороны индексных фондов до 600 млн USD (350+250).

( Читать дальше )

место торгов турецкой лиры.

- 07 сентября 2020, 13:34

- |

или может есть варианты торговли белорусских рублей?

Волновой анализ Золота

- 07 сентября 2020, 13:30

- |

Таймфрейм: 1H

Золото строго следует плану месячной давности: https://t.me/waves89/1984; https://vk.com/wall-124328009_16845. Кроме этого, план был подтвержден и отторгован в рамках премиум кнала в телеграме.

Напомню, что сейчас развивается волна (iv) в виде треугольника. Предполагаемая продолжительность от 2-х месяцев, из которых прошел только месяц. Поэтому пока будет торговать только локальные истории. Например, треугольник в составе [X] of «b».

Волновой анализ ETH/USD

- 04 сентября 2020, 19:02

- |

#ETH/USD

ТФ: 4H

Эфир следует чётко плану месячной давности, посмотрите: https://vk.com/wall-124328009_16829; https://t.me/waves89/1970. Сейчас развивается одна из четвертых волн. [4] или (iv). Предположительная форма для неё — треугольник. При подтверждении гипотезы, буду набирать длинную позицию по инструменту в волне E.

Напомню, что я эфир считаю намного перспективнее битка сейчас. И токены на эфире (DeFi) — это и есть альтсезон 2.0, поэтому и эфир будет пампиться вместе с ними. Жду исторических значений по монете.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал