Василий Олейник

Суровая российская вариационка.

- 28 марта 2015, 22:46

- |

Россия — реально особая страна. И биржа у нас особенная, а инструменты на срочном рынке — супер-особенные! Наверное такого в мире нигде нет.

Читаешь спецификацию, еще раз и еще раз. И понимаешь — что происходит так, а написано по другому.

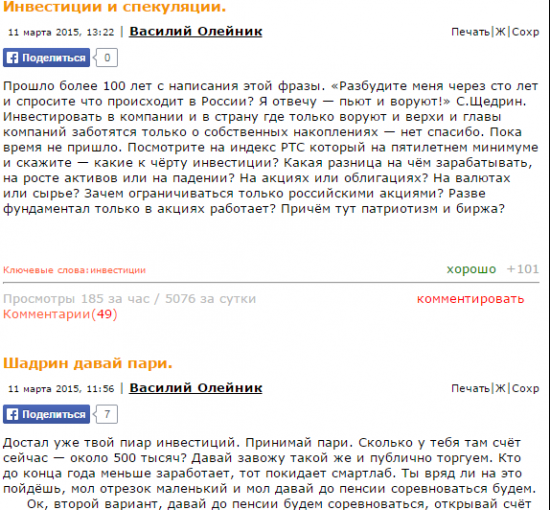

На этой неделе у меня произошел спор с уважаемым экспертом Василием Олейником.

По поводу расчета ВМ — он оказался всё-таки прав! Я не прав.

Приношу искренние извинения. Я бы не прав.

На срочном рынке я работал 4 года — с 2009 по 2013 годы — на фьючерсах на акции ЛУКойл, Газпром и Сбербанк, потом очень короткий промежуток на фРТС и потом опционы на фРТС. В то время курс рубля был довольно стабилен, плюс зачастую я торговал внутри дня, а по опционам там другие темы были.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 135 )

А Василий то пока прав!

- 25 марта 2015, 18:28

- |

Прочитав заголовок «Вслед за Коломойским уволился Олейник» (топика http://smart-lab.ru/blog/244660.phpи), вздрогнул, как большая половина читателей Смарт-лаба и вспомнился мне недавний топик Василия http://smart-lab.ru/blog/243758.php#comments, где он писал, что дождался долгожданного входа в шорт SP500 от 2109.

Тогда мне подумалось, что, пожалую, торопится Василий. Тем более, что вскоре SP500 сходил и повыше. Но жизнь рассудила иначе, и сейчас мы видим, что локально ход был вполне правильный.

Единственно, цель шорта, выражаемая в сроках «удержания позиции 1-3 месяца» видится как-то расплывчатой. Тем более, что дошли пока до половины колоссальной лонговой 4-х часовой свечи, которая имела место 18 марта.

А в целом, желаю успеха.

Если рынок нефти покажет уверенное восстановление, то мы запросто можем увидеть рублёвую панику.

- 23 марта 2015, 19:46

- |

В понедельник российский рубль вновь немного отвоевал позиции и сумел укрепиться в пределах 1% к американскому доллару. На фоне роста цен на нефть и падения самого доллара на международном рынке форекс, российская валюта уверенно закрепилась в диапазоне 58-60 в паре с американской валютой. Дополнительную временную поддержку рублю оказывает период налоговых выплат, а также зажим рублёвой ликвидности со стороны Банка России.

Стоит отметить и ещё один важный среднесрочный фактор для рубля. Закачивается март, месяц, в котором были большие погашения по внешним долгам. В апреле ситуация будет иная. Больших погашений в следующем месяце не предвидится, а значит сильного спроса на валюту уже не будет. На текущий момент, у российских экспортёров итак скопилось довольно много валютной ликвидности, которую они в любой момент могут начать продавать. Пока риски геополитики по-прежнему высоки, а цены на нефть ещё не нащупали дно, вряд ли российские компании станут массово скидывать доллара, но если повод для этого появится, то мы можем запросто, в течение одного месяца, увидеть укрепление рубля вплоть до отметки 50 в паре с долларом. Если в прошлом году мы наблюдали валютную панику, то в этом году, запросто, можем увидеть рублёвую панику и государство в ней вновь сыграет решающую роль.

( Читать дальше )

Взгляд на предстоящую неделю. После 4-х недель снижения маленькая передышка – это не повод для покупок.

- 22 марта 2015, 18:52

- |

После 4-х недель снижения на российском фондовом рынке хоть и наметилась стабилизация, но активных покупок мы так и не увидели, значит время для новых инвестиций пока не пришло. Прошлую неделю российский рублёвый индекс ММВБ хоть и закрыл нейтральной динамикой, а валютный индекс РТС прибавил в пределах 2%, но в корне, техническую картину это не меняет. Ранее открытые цели снижения на апрель пока остаются в силе. По индексу ММВБ – это диапазон 1500-1520 пунктов, по валютному индексу РТС ближайшая цель коррекции переносится с отметки 800 на отметку 750 пунктов.

С технической точки зрения, российский рублёвый индекс ММВБ достиг важного и сильного диапазона поддержки 1620-1640 пунктов, в котором провёл всю прошедшую неделю. Ранее мы писали, с первого раза такие уровни не проходятся вниз, нужно время для набора топлива. Спустя неделю, топлива уже почти набралось. Можем вполне ещё увидеть один ложный заход вверх на 2-3%, но им лучше воспользоваться для закрытия длинных позиций, если они имеются, и для открытия или наращивания коротких позиций.

( Читать дальше )

В гостях Роман Андреев. Интрига на рынке нефти и перспективы фондового рынка РФ.

- 18 марта 2015, 15:38

- |

Премаркет. Все самые интересные движения продолжают происходить на валютном рынке

- 12 марта 2015, 09:25

- |

Эйфория на европейских площадках пока продолжается, при этом оптимизм на фондовых рынках США постепенно угасает. Стремительное падение европейской валюты на руку европейским инвесторам, а вот крепкий доллар уже в ближайшие недели и месяцы начнёт негативно сказываться на американской экономике. Первые опережающие экономические показатели уже сигнализирую об этом. Риски коррекции на развитых площадках сейчас очень быстро растут с каждой неделей, и если она начнётся, то её продолжительность может быть несколько месяцев. Пока речь не идёт про обвал, повода для него нет, а вот здоровая коррекция на 10-15% по развитым рынкам явно бы не помешала. Рост волатильности по американским и европейским индексам вблизи максимальных исторических отметок – это уже первый сигнал на частичную разгрузку длинных позиций. Что послужит спусковым крючком пока не понятно, но не всегда для обычной коррекции нужен повод.

Российский фондовый рынок после очередного “чёрного вторника” вновь показал слабость и даже не смог продемонстрировать хоть небольшой технический отскок. Более низкие цели коррекции по российским индексам сейчас полностью открыты, поэтому март и апрель для инвесторов могут оказаться провальными. Ближайшие цели коррекции по рублёвому индексу ММВБ на ближайшие два месяца находятся в диапазоне 1500-1520 и мы их пока не пересматриваем.

( Читать дальше )

Пост о Смарт-Лабе, новой идеи развития для него, Василии Олейнике и Александре Шадрине, девальвации и снижении покупательской способности

- 11 марта 2015, 20:10

- |

ну и Александр тоже не демонстрирует спокойствие каменного сфинкса-льва-монумента с набережной Невы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал