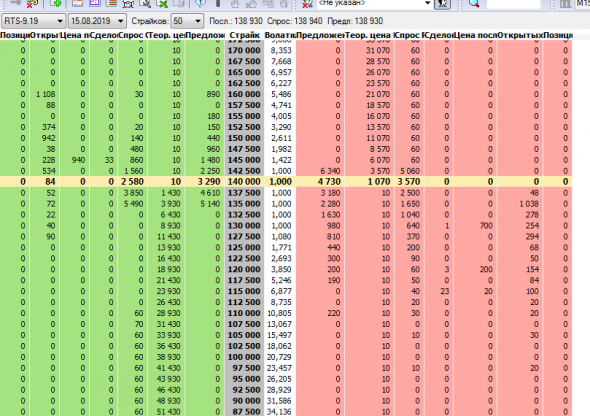

Волатильность

Вола на вечерке отжигает! Никогда такого не было и вот опять!

- 10 июля 2019, 19:36

- |

- комментировать

- ★3

- Комментарии ( 17 )

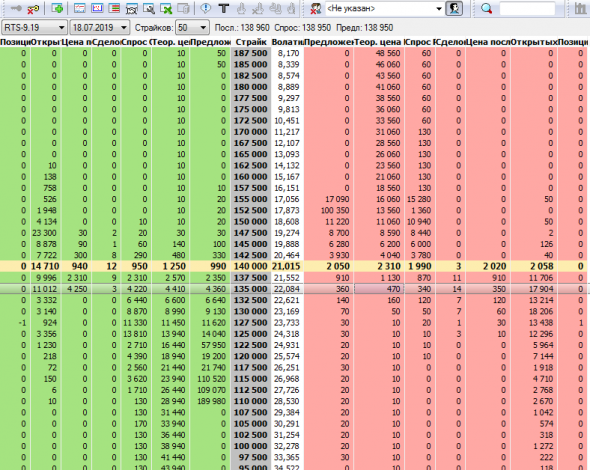

БШ и насекомые.

- 04 июля 2019, 15:39

- |

Во всяком случае, если вы видите, что края улыбки опустились и IV соседних страйков примерно равна (опционы оценены по БШ), значит это шанс продать волу без риска. Маркетмейкер, конечно, не дурак, будет стоять широким спредом, но на то вы и трейдеры, угадайте 20 пунктов цены и золотой ключик у вас в кармане.

P.S.Сегодня пытался т. о. купить 100 бабочек в нефти — не смог, в стаканах пусто, не наливают, пришлось просто продать купленные с копеечным профитом.

Что произошло в 11:23 ?

- 04 июля 2019, 11:26

- |

Куда смотрите, че за события прошли?

иГРЫрАЗУМа 2019: Скучный вечер субботы.

- 29 июня 2019, 21:40

- |

Ваниль против роботов.

- 28 июня 2019, 13:32

- |

Невероятно, но факт: профессиональных спекулянтов не интересует цена актива, от слова совсем. Интересует только приращение цены (доходность), а доходность за определённое время называется волатильностью. Именно в единицах волатильности часто измеряется цена активов. Для иллюстрации рекомендую интервью О. Мубаракшина на МОК 2018. Само собой, торговля волой требует специального софта, ну и некоторых знаний. В этой связи трудно читать СЛ без содрогания: большинство просто бросается под танк с перочинным ножиком, особенно форексники. Все надеются, что повезёт, но этого никак не может случится, против вас играет сложная и умная машина.

( Читать дальше )

Пара идей как сыграть G-20.

- 28 июня 2019, 12:31

- |

2) VXX август05 25-й пут и VIX июль17 17-й колл. 1 к 1. дельта-нейтрально. Хорошо будет, если волатильность вырастет, чтобы закрыть коллы. И оставить путы.

Удачи.

иГРЫрАЗУМа 2019: Старый Бес. Отсутствие стартовой позиции.

- 22 июня 2019, 21:48

- |

В выходные ушел с проданной волатильностью в нефти на 10 000 вег и купленным центром ближней серии РТС на те же 10 000 вег.

Всем удачи.

Угораздило!

- 13 июня 2019, 21:16

- |

Option-lab вернулся! Встречайте! с возможностью торговли на 50-ти мировых биржах!!

- 05 июня 2019, 12:53

- |

Не прошло и месяца с момента отключения наших серверов специалистами ITICapital, а терминал Option-lab уже доступен всем опционным трейдерам и не просто доступен, а доступны ВСЕ БИРЖИ! Более 95 тысяч торговых инструментов из которых более 83 тысяч опционов!!

Наша команда разработчиков LAFT не теряла времени и уникальный терминал Option-lab перешел на новый уровень! ✌️✌️

Теперь в Option-lab можно создавать стратегии и торговать опционы и фьючерсы всех мировых бирж включая самые популярные CME, CBOT, CBOE, COMEX, ICE, NYMEX и конечно родной Мосбиржи!

И самое приятное: терминал Option-lab предоставляется совершенно БЕСПЛАТНО!

Запись вебинара о новых возможностях Option-lab

Волатильность растет напряжение тоже | Утренний брифинг 30 мая.

- 30 мая 2019, 09:16

- |

S&P500 продолжает снижение. И на последних часах американской сессии активность продавцов возрастает. Есть идеи, которые носят скорее позиционный характер, а не внутридневной, хотя мы знаем случаи, когда цена проходит за день, то что мы ждали от нее месяц.

Так же снижается DAX и другие индексы, кроме RTS.

У нашего рынка вроде бы все хорошо. Надолго ли? Сказать сложно, но на серьезное укрепление Ri не рассчитываем.

А USDRUB (Si) вчера показал ралли, в ходе которого вырос от поддержки к сопротивлению и вероятно, замрет в этом боковике до экспирации.

EURUSD оттестировала поддержку и во вчерашнем минимуме появилась активность. Предположим, что это хороший знак для нас. Идеи две. Купить сейчас или после проявления инициативы покупателей. Первое дает возможность взять по выгодным ценам, второе вроде как более уверенно, но по худшим ценам. Правильного ответа нет.

GBPUSD сохраняет чужие стопы под минимумом. Мы так же будем сохранять свои идеи.

На паре USDCAD после обновления максимума последовала активность продавцов. Похоже, что вчерашний импульс закончится формированием ложного пробоя. И соответственно нас ждет снижение. Будем рассчитывать на это.

На парах USDJPY, AUDUSD и NZDUSD особо интересных моментов не заметно

GOLD в процессе ролловера, так что тоже без идеи.

А вот нефть WTI, во второй половине вчерашних суток, скупали по рыночным ценам. Похоже, что потенциал роста имеется, тем более на политической и энергетической арене не все спокойно. Ждем проявление инициативы и рассчитываем на рост актива.

Эти и другие идеи в свежем утреннем брифинге:

Сайт автора

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал