ГМК НорНикель

Норникель на пути к цифровизации.

- 19 апреля 2023, 11:24

- |

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 17 )

Норникель принял участие в конференции по устойчивому развитию.

- 17 апреля 2023, 22:10

- |

Основные тезисы топ-менеджера компании:

🔷 Существенная часть капитальных вложений «Норникеля» – в прошлом году их объем достиг 276 млрд в год, приходится на финансирование повестки устойчивого развития;

🔷 Флагманский проект компании –Серная программа, завершен в Кольском дивизионе. «Норникель» рассчитывает также снизить выбросы диоксида серы на 90% в Норильском дивизионе;

🔷 Вторая большая программа – это программа реновации Норильска. Параллельно компания реализует в заполярном городе проект «Чистый Норильск». Её цель – постепенное очищение территории от мусора, металлолома и старых зданий;

( Читать дальше )

Актуальные инвестидеи: покупка акций «Норникеля» и Bunge

- 17 апреля 2023, 15:52

- |

ПАО «ГМК Норильский никель»

Тикер |

GMKN |

Идея |

Long |

Срок идеи |

1 месяца |

Цель |

17 500 руб. |

Потенциал идеи |

10,5% |

Объем входа |

5% |

Стоп-приказ |

15 000 руб. |

Компания сообщила, что выкупит акции на 6 млрд рублей для выпуска токенов для сотрудников в рамках мотивационной программы, что может выступить дополнительным дайвером роста для акций эмитента.

Акции компании пробили 200-дневную экспоненциальную скользящую среднюю и находятся в среднесрочном восходящем тренде. Идея на рост бумаги с целью 17 500 руб. При объеме позиции 5% и выставлении стоп-заявки на уровне 15 000 руб. риск на портфель составит 0,26%. Соотношение прибыль/риск составляет 1,98.

Bunge Limited

Тикер |

BG |

Идея |

Long |

Срок идеи |

2-6 недель |

Цель |

$103,2 |

Потенциал идеи |

9,32% |

Объем входа |

10% |

Стоп-приказ |

$90 |

Факторами роста для компании являются: сильные результаты в агробизнесе на уровне прошлого года, выкуп собственных акций в рамках программы байбэка, а также включение бумаги в состав индекса S&P 500. 3 мая планируется публикация результатов за I квартал 2023 года.

( Читать дальше )

Реализация программы мотивации сотрудников вряд ли существенно повлияет на цену акций Норникеля - Атон

- 17 апреля 2023, 11:59

- |

Как сообщается в пресс-релизе Норникеля, компания приобретет с рынка не более 407 344 обыкновенных акций (0.266% капитала) в период с 1 мая по 31 декабря 2023 года в рамках программы мотивации, которая предусматривает приобретение сотрудниками цифровых финансовых активов (ЦФА). Исходя из текущих котировок, Норникель может потратить на выкуп около 6.4 млрд руб. По условиям программы все сотрудники, проработавшие в компании более года, получат от 2 до 10 единиц ЦФА в зависимости от стажа работы, а продать их можно будет через год после получения.

С учетом количества дней действия программы, приобретение 0.266% акций эквивалентно покупке акций на общую сумму около 26 млн руб. ежедневно, исходя из наших предварительных расчетов на основе текущих котировок. Это эквивалентно менее 1% объема торгов бумагой за день, поэтому реализация программы, на наш взгляд, вряд ли существенно повлияет на цену акций. У нас нет официального рейтинга по Норникелю.Атон

Волновой анализ ПАО «ГМК „Норильский никель“»

- 16 апреля 2023, 15:39

- |

#GMKN

Таймфрейм: 1D

Продолжает исполняться прогноз о росте сырьевого сектора фондового рынка России – на этот раз получился замечательный вход в самый лой с очень коротким стопом по НорНикелю: t.me/waves89/4997. Теперь пришло время разобраться с целями, чтобы понять где и когда фиксировать позицию.

По правилам, волна «2» конечной диагонали не может закончиться раньше области волны [x] of «1», а значит цели на 20000 рублях за акцию продолжают оставаться актуальными. Ну а дальше развилка между усилением гос.капитализма и «левым поворотом», поэтому по 20к надо зафиксировать позицию полностью.

Итоги недели на рынке акций РФ: +2 858,4 руб.

- 16 апреля 2023, 12:50

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

15 апреля 2023 г. - 1 254 071,95 руб.

Доходность портфеля: +56,75%

Индекс Московской биржи: +14,95%

Российский фондовый рынок продолжает проторговку после того, как преодолел уровень сопротивления по индексу МосБиржи в районе 2500 пунктов. Давление на российский фондовый рынок оказали новости о принятии законопроекта об электронных повестках.

По нашему мнению, рынок выглядит перекупленным, новых драйверов для роста нет. Поддержку рынку сейчас оказывает слабый рубль, восстановление цен на нефть и ожидания рекомендаций по дивидендам Лукойла и Газпрома.

После относительной слабости трёх предыдущих сессий, в пятницу рынок проявил устойчивость и во второй половине дня индекс МосБиржи смог выйти в плюс благодаря Сберу, НОВАТЭКу и акциям Норильского никеля. Это увеличивает вероятность к возврату восходящей динамики.

В результате, индекс МосБири за неделю прибавил 1,85%, наш портфель Finrange NEW на этот раз отстал от рынка и вырос всего на 0,23%. Мы продолжаем откровенно делиться результатами и рассказывать честно о наших успехах и неудачах. Хотите зарабатывать вместе с нами и вступить в закрытый чат? – оформите подписку на Finrange Premium.

( Читать дальше )

Норникель и Токены (ЦФА)

- 15 апреля 2023, 20:03

- |

(акции стоили бы 160 рублей) и каждый работяга мог их купить.

А так работяги получат Токены, а не акции, акции получит как раз Потанин (и голосование по ним).

Я так понял это пробный шар пока на 6 ярдов, за счет простых акционеров, а потом будет по более???

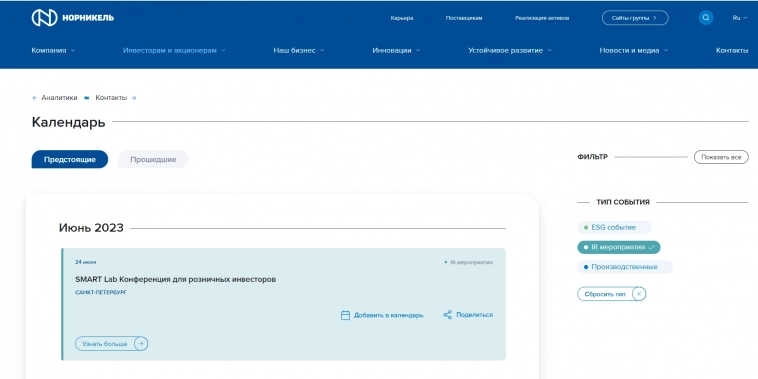

Норникель выступит на конференции Smart-Lab 🎉🎉🎉

- 15 апреля 2023, 14:00

- |

Норильский Никель в этом году проводит огромную работу по взаимодействию с инвест-сообществом:

— Разошедшееся на цитаты и конспекты всех аналитиков интервью БКС

— Обстоятельный стрим у Вредного Инвестора

— Один из самых качественных блогов эмитентов на Смартлабе

(просто оцените развёрнутость ответа, например, здесь. Много ещё компаний так конструктивны в ответах на комментарии?)

— 14 апреля вышла новость, что для реализации мотивационной программы «Цифровой инвестор» будут приобретены 407 тыс акций ГМК (0,27% от УК, более 6,2 млрд рублей по текущим ценам)

И также 14 апреля Норникель объявил, что примет участие в нашей конференции 24 июня в Санкт-Петербурге!

Компания уже добавила конференцию Smart-Lab в свой IR-календарь:

www.nornickel.ru/investors/events/

Добавьте и Вы!

conf.smart-lab.ru/

Норникель примет участие в конференции SMART-LAB

- 14 апреля 2023, 20:37

- |

Доброго дня! Мы обновили корпоративный календарь на сайте и рады сообщить о наших планах участвовать в самой масштабной конференции по инвестициям SMART-LAB для розничных инвесторов 24 июня в Санкт-Петербурге.

В рамках встреч расскажем о наших ожиданиях по долгосрочному спросу на корзину металлов, поделимся видением развития Компании исходя из этих ожиданий, обсудим последние новости и ответим на ваши вопросы.

Регистрируйтесь и приходите на встречу!

Следите за обновлениями нашего календаря на корпоративном сайте «Норникеля».

Опасения Русала о скупке акций Норникеля для размытия доли миноритариев не подтвердились - ЦентроКредит

- 14 апреля 2023, 19:22

- |

Надо сказать, что опасения «Русала» о скупке акций для размытия доли миноритарных акционеров не подтвердились. Четвертью процента акций компании долю не размыть. Почему это вообще так беспокоило Дерипаску? Скорее всего, вопрос тут сугубо психологический. Его-то сотрудники в «Русале» соскучились по премиям, а миноритарии по дивидендам. А тут такая щедрая раздача. «Можем повторить» — точно не про Олега Владимировича.Суворов Евгений

«ЦентроКредит»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал