ГМК НорНикель

Ну наконец то

- 14 декабря 2020, 16:52

- |

[FORTS] Обращаем ваше внимание, что с 19:00 мск 17 декабря 2020 года заканчивается период по переходу с фьючерсного контракта на обыкновенные акции ПАО «ГМК „Норильский никель“ с лотом 10 акций (торговый код — GMKR, краткий код — GM) на аналогичный контракт с лотом одна акция (код контракта — GMKN, краткий код — GK). В связи с переходом для перекладки позиций из GMKR-12.20 в следующий срок необходимо использовать контракт GMKN-3.21 с учетом разницы в лотах (10:1).

Подробности на сайте: www.moex.com/n31658/?nt=101

А то ведь был полный неликвид из-за такого номинала...

- комментировать

- ★3

- Комментарии ( 23 )

Медь: намечен курс на 10,000 $/т

- 14 декабря 2020, 14:01

- |

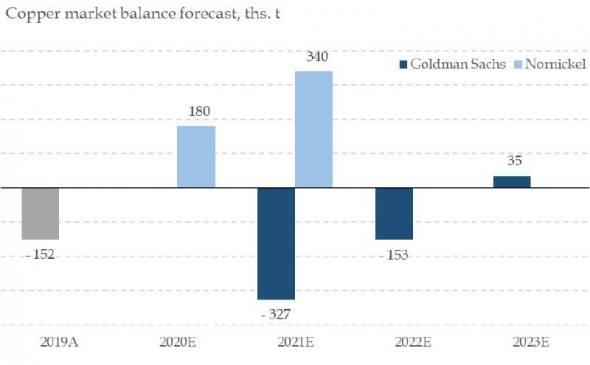

В начале декабря Goldman Sachs выпустил репорт под названием «Copper: Charting a course to $10,000/t», в котором был пересмотрен прогноз цен на медь в сторону повышения – с 7,500 $/т до 9,500 $/т на горизонте 12 мес., подметив, что бычий рынок для металла только начался.

В 2021 году банк ожидает сильного дефицита меди на уровне -327 тыс. тон с последующим снижением дефицита до -153 тыс. тонн в 2022 году и небольшим профицитом на уровне 35 тыс. тонн в 2023 году. Драйверами роста цены в течение этого периода будут значительный циклический подъем спроса вместе с благоприятной денежной политикой на фоне низких запасов и снижающегося доллара. Аналитики считают, что цена на металл достигнет пика в 1П22 (10,170 $/т) и за счет роста производства и, как следствие, снижение дефицита, цена нормализуется.

Банк выделяет следующие ключевые драйверы, подкрепляющие бычий прогноз. Во-первых, сильный спрос в Китае вызвал снижение запасов как в Китае, так и на зарубежных площадках вместе с началом восстановления промышленного спроса в странах Запада. Во-вторых, озвученные инициативы согласно новому пятилетнему плану повысили ожидания относительно спроса в ключевых отраслях – потребителей меди, ввиду чего ожидается дефицит металла в следующие 2 года. При этом Норникель в своем прогнозе баланса рынка меди более консервативен, ожидая более сильного восстановление предложение относительно спроса в течение 2021 года.

( Читать дальше )

Дивидендная доходность акций Норникеля составит 2,6% - Промсвязьбанк

- 14 декабря 2020, 12:11

- |

Внеочередное собрание акционеров ПАО ГМК Норильский никель одобрило рекомендацию выплатить по результатам 9 месяцев 2020 года 623,35 руб. на одну обыкновенную акцию. Всего на выплаты может быть направлено 98,64 млрд руб. (около $1,2 млрд).

У инвесторов появились сомнения по поводу дивидендов Норникеля после аварии на ТЭЦ-3 Норильска в июне текущего года, что стало причиной крупнейшей экологической катастрофы. Неоднократные заявления менеджмента о необходимости снижения выплат в текущем году в том числе и на фоне пандемии в конце концов не помешали объявить о промежуточных дивидендах. Дивидендная доходность при текущих котировках компании составит 2,6%. Дивиденды получат акционеры по данным на 24 декабря 2020 гПромсвязьбанк

Шортанул золото, покупал нефть, не купил ГМК

- 10 декабря 2020, 21:38

- |

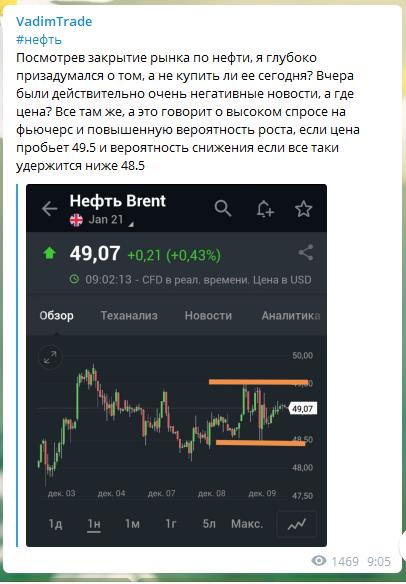

Мне видится это несколько опасным поскольку сегодня на фоне продолжения роста немного подрос VIX, что может означать скорый выход из рискованных активов, а значит возможный вход в золото, но пока все хорошо для продаж и я продаю, не гадаю, не сношаю себе мозг. Почти уверен многие по этой причине не купили со мною сегодня нефть(сигнал был в телеге), поскольку начитались новостей, наслушались армагедонщиков и тех, кто просто сотрясает воздух, а не торгует...

Сделка в нефти:

Пост по нефти:

( Читать дальше )

Вынужден извиниться (пост 421)

- 10 декабря 2020, 14:35

- |

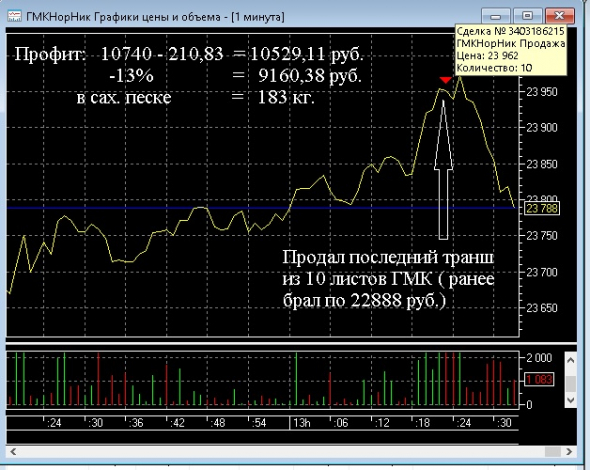

Вот и сегодня я продал два транша ГМК и получил профит.

Первый скрин:

Продал 10 листов ГМК, на руки чистыми 5212,36 рублей или в сах. песке 104 кг. Это неплохая добавка к пенсии пенсионеру.

Второй скрин:

( Читать дальше )

Волновой анализ акций ГМК Норильский никель.

- 08 декабря 2020, 15:23

- |

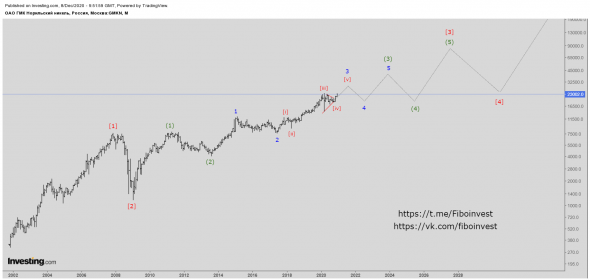

Норникель.

По волновой структуре видно, что рост еще будет продолжен, цены на акции вышли вверх из треугольника в волне [iv] of 3. В прошлом прогнозе после коррекции ожидал постановку нового исторического максимума.

Он 👉 ТУТ!

Больше прогнозов в Telegram канале t.me/Fiboinvest

Huatai Futures: подъем цены меди может наблюдаться еще полгода

- 07 декабря 2020, 18:37

- |

По мнению экспертов Huatai Futures, ралли котировок меди может вполне продолжаться и в первой половине 2021 г, а потенциал «отступления» может проявиться уже во втором полугодии следующего года.

Аналитики организации утверждают, что спрос на медь, вероятно, получит поддержку со стороны развития сектора новой энергетики в Китае и США, но со стороны предложения металла будет наблюдаться напряжение в связи с возможными новыми вспышками Covid-19 на рудниках Южной Америки.

Huatai полагают, что экономики стран мира могут столкнуться во второй половине 2021 г. с проблемой задолженности из-за принятых мер по увеличению финансовой ликвидности для спасения экономического сектора от последствий пандемии коронавируса.

Metals Focus заявили, что ожидают роста цен палладия в 2021г до $3000 за унцию

- 07 декабря 2020, 18:33

- |

Как сообщает Kitco News, цена палладия с поставкой в марте снизилась 3 декабря до $2306,3 за унцию, подешевев более чем на $100, или 4,25%, относительно котировок предыдущего дня. В ходе торгов котировки цены металла снизились более чем на 7%, что является самой серьезной коррекцией с 21 апреля. «Палладий торговался какое-то время около уровня 20-дневного скользящего среднего, и, похоже, этот уровень в итоге был пробит», – заявил старший аналитик LaSalle Futures Group Чарли Недосс. Он добавил, что летом палладий торговался в целом в границах диапазона и рынок не мог пробить уровень сопротивления $2500 за унцию, также предположив, что инвесторы могут выйти из данного рынка ради платины, которая подорожала и сейчас торгуется на самом высоком ценовом уровне с августа.

«Рынок палладия относительно небольшой, так что ценовой сдвиг происходит легко, – отмечает аналитик по сырью TD Securities Дэниэл Гали. – Мы полагаем, что сброс на данном рынке имеет, скорее, «тактическую» природу, поскольку у драгметалла есть сильная поддержка фундаментальных факторов».

( Читать дальше )

Прогноз на неделю с 07.12.2020

- 07 декабря 2020, 03:50

- |

Условные обозначения:

'+' это восходящий канал

'+3%' это восходящий канал с предполагаемым разворотом после +3%

'-' это нисходящий канал

'-3%' это нисходящий канал с предполагаемым разворотом после -3%

'Не +' это НЕ восходящий канал

'Не -' это НЕ нисходящий канал

Аэрофлот (AF) Не -

АлРоса (AL) Не -

Брент Brent (BR) Не -

СеверСталь (CH) ?

Валютная пара Euro|USD (ED) Не -

ФСК ЕЭС (FS) Не -

ГазПром (GZ) Не -

ГМК «Норникель» (GM) ?

Золото Gold (GD) ?

РусГидро (HY) Не -

ЛУКОйл (LK) ?

МосБиржа (ME) ?

Магнит (MN) Не -

МТС (MT) Не +

НоваТЭК (NK) ?

НЛМК (NM) ?

Индекс РТС (RI) Не -

РосНефть (RN) ?

РосТелеком (RT) Не -

СургутНефтеГаз СНГ привилегированные (SG) ?

( Читать дальше )

Результат за неделю с 30.11.2020

- 07 декабря 2020, 02:35

- |

За неделю цена портфеля изменилась на -6,01% (или на 1,5 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось с 148% до 159% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

| ЛУКОйл | 898.00 |

| ММК | 654.00 |

| НоваТЭК | 1423.00 |

| Платина | 938.69 |

| РосНефть | 856.00 |

| Серебро | 5967.45 |

| СургутНефтеГаз | 588.00 |

| ТатНефть | 799.00 |

| TCS | 772.00 |

| Яндекс | 1702.00 |

| Сумма |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал