ГМК Норникель

В устойчивый рост веры нет

- 12 февраля 2019, 12:30

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча, но котировки остались ниже уровня сопротивления в районе 215 рублей. При этом рынок вышел из области перекупленности, а неделя закрылась черной свечой. В такой ситуации сложилась ситуация для понижательной коррекции на пару недель, которая может привести котировки в район прохождения скользящей средней ЕМА-55 (примерно 202.0 рубля). Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 5.6%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 61,75*18,5=1142.4 пункта, а биржевое значение — около 1206.5 пункта.

Газпром. С первой попытки пробить уровень скользящей средней ЕМА-55 не удалось, и день закрылся белой свечой. Однако на недельном графике неприятная черная свеча. Это увеличивает шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, возможно, началась волна 3 новой пятиволновки вниз.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Русал - снятие санкций - КИТ Финанс Брокер

- 11 февраля 2019, 16:42

- |

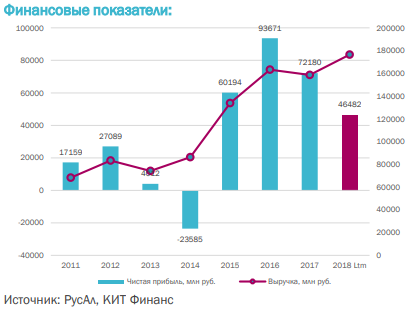

По факту структура сделки предполагает, что EN+ и RUSAL оказываются под американским контролем через Совет директоров, зато не ущемляются интересы кредиторов и миноритарных акционеров. 8 из 12 членов Совета директоров EN+ будут независимыми директорами, одобренными американским Минфином. Санкционного риска у Русала теперь фактически нет.

По итогам IV кв. 2018 г. компания продемонстрирует рост выручки и чистой прибыли в связи переоценкой акций Норильского никеля, доля которых составляет 27,8%, а также получит промежуточный дивиденд от ГМК за 9 мес. 2018 г.

Что касается алюминия, который производит компания, то цены металла в рублях находятся на тех же уровнях, что и в IV кв. 2017 г. за счёт девальвации российской валюты в IV кв. 2018 г.

( Читать дальше )

Магнит пока не готов к росту

- 11 февраля 2019, 12:34

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное снижение, и котировки остались ниже уровня поддержки в районе 215 рублей. При этом рынок вышел из области перекупленности, а неделя закрылась черной свечой. В такой ситуации сложилась ситуация для понижательной коррекции на пару недель, которая может привести котировки в район прохождения скользящей средней ЕМА-55 (примерно 201.5 рубль). Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 5.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 61,90*18,5=1145.2 пункта, а биржевое значение — около 1206 пункта.

Газпром. Умеренное падение белой свечой, и достижение уровня скользящей средней ЕМА-55. При этом на недельном графике неприятная черная свеча. Это увеличивает шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, возможно, началась волна 3 новой пятиволновки вниз.

( Читать дальше )

Ждем черную недельную свечу в Сбербанке

- 08 февраля 2019, 11:11

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Черная свеча при увеличении объема торгов, и котировки опустились ниже уровня поддержки в районе 215 рублей. При этом рынок вышел из области перекупленности, а текущая неделя имеет все шансы закрыться черной свечой. В такой ситуации сложилась ситуация для понижательной коррекции на пару недель, которая может привести котировки в район прохождения скользящей средней ЕМА-55 (примерно 201 рубль). Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 5.5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 61,25*18,5=1133.1 пункта, а биржевое значение — около 1196 пункта.

Газпром. Черная свеча при увеличении объема торгов, и котировки удаляются от максимумов ноября. Это увеличивает шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, возможно, началась волна 3 новой пятиволновки вниз.

( Читать дальше )

Уровень поддержки в Магните устоял

- 07 февраля 2019, 12:39

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное падение, и котировки остались выше уровня поддержки в районе 215 рублей и уровня скользящей средней ЕМА-55, которая только совсем недавно начала смотреть наверх. При этом недельная свеча вышла белой. Таким образом, зародившемуся растущему тренду пока угроз не наблюдается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 4.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 62,30*18,5=1152.6 пункта, а биржевое значение — около 1207.8 пункта.

Газпром. Черная свеча, и максимумы ноября (примерно 167 рублей) не пробиты. Это оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас идет повышательная коррекция в рамках волны 2.

ГМК НорНикель. Белая свеча с заметной верхней тенью. В такой ситуации «медвежье» расхождение еще остается. Таким образом, шансы на значительную понижательную коррекцию сохраняются, и не исключено достижения уровню скользящая средняя ЕМА-89 (примерно 12 565 рублей).

( Читать дальше )

Акции значительно переоценены

- 06 февраля 2019, 13:03

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Рост возобновился, и котировки остались выше уровня поддержки в районе 215 рублей и уровня скользящей средней ЕМА-55, которая только совсем недавно начала смотреть наверх. При этом недельная свеча вышла белой. Таким образом, зародившемуся растущему тренду пока угроз не наблюдается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 6.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 61,90*18,5=1145.2 пункта, а биржевое значение — около 1222.7 пункта.

Газпром. Умеренный рост, но максимумы ноября (примерно 167 рублей) не пробиты. Это оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас идет повышательная коррекция в рамках волны 2.

ГМК НорНикель. Рост бестелесной свечой. В такой ситуации «медвежье» расхождение еще остается. Таким образом, шансы на значительную понижательную коррекцию сохраняются, и не исключено достижения уровню скользящая средняя ЕМА-89 (примерно 12 540 рублей).

( Читать дальше )

Коррекция в Магните может продолжиться

- 05 февраля 2019, 13:50

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Черная свеча, но котировки остались выше уровня сопротивления в районе 215 рублей и уровня скользящей средней ЕМА-55, которая только совсем недавно начала смотреть наверх. При этом недельная свеча вышла белой. Таким образом, зародившемуся растущему тренду пока угроз не наблюдается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 4.7%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 62,60*18,5=1158.1 пункта, а биржевое значение — около 1212.9 пункта.

Газпром. Вчера мы закрыли короткую позицию на Стоп-лоссе (купили 25 000 акций в среднем по 164.722). При этом день закрылся крестообразной свечей, и максимумы ноября (примерно 167 рублей) не пробиты. Это оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас идет повышательная коррекция в рамках волны 2.

ГМК НорНикель. Третья небольшая черная свеча подряд. В такой ситуации «медвежье» расхождение еще остается. Таким образом, шансы на значительную понижательную коррекцию сохраняются, и не исключено достижения уровню скользящая средняя ЕМА-89 (примерно 12 515 рублей).

( Читать дальше )

После китайского Нового Года (4-10 февраля) китайскому рынку никеля обещают дефицит

- 04 февраля 2019, 18:26

- |

После китайского Нового Года (4-10 февраля) рынок никеля может ощутить недостаток предложения при возможном укреплении промышленного спроса на никель в производстве нержавеющей стали, что окажет поддержку ценам до конца первого квартала этого года. Перед праздниками запасы никеля на многих производствах были на весьма низких уровнях. К концу января закрытие так называемого арбитражного окна прикрыло возможность увеличения импортных поставок никеля на китайский рынок. Торговцы при этом закупали ограниченные объёмы никеля из Норильска по долгосрочным контрактам на первый квартал. При этом китайский производитель JinchuanGroup планирует поддерживать стабильное производство [никеля] в первом квартале. Ввод в эксплуатацию новых мощностей в какой-то степени смягчил напряжённость с предложением никелевого чугуна на китайском рынке, но ощутимого роста предложения данного материала до начала или середины второго квартала точно не произойдёт.

На прошлой неделе на крупном заводе по производству никелевого чугуна на востоке Китая были запущены в эксплуатацию все четыре новых производственных линии с использованием электрических печей с погруженной дугой, на двух линиях было начато производство никелевого чугуна. Ежемесячная мощность каждой печи составляет 650 тонн по содержанию никеля.

( Читать дальше )

Угроз растущему тренду в Сбербанке нет

- 04 февраля 2019, 12:34

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Умеренное падение, но котировки остались выше уровня сопротивления в районе 215 рублей и уровня скользящей средней ЕМА-55, которая только совсем недавно начала смотреть наверх. При этом недельная свеча вышла белой. Таким образом, зародившемуся растущему тренду пока угроз не наблюдается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 4.3%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 62,80*18,5=1161.8 пункта, а биржевое значение — около 1211.5 пункта.

Газпром. Небольшая белая свеча, но мы продолжаем держать короткую позицию. При этом максимумы ноября (примерно 167 рублей) не пробиты, что оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас идет повышательная коррекция в рамках волны 2. В такой ситуации попробуем удержать «шорт».

ГМК НорНикель. Еще одна черная свеча с заметной верхней тенью. В такой ситуации «медвежье» расхождение еще остается. Таким образом, шансы на значительную понижательную коррекцию сохраняются, и не исключено достижения уровня скользящая средняя ЕМА-89 (примерно 12 495 рублей).

( Читать дальше )

Итоги января - кто остался на высоте? - Промсвязьбанк

- 01 февраля 2019, 18:19

- |

На наш взгляд, несмотря на заметный рост в последние недели, потенциал роста внутренних секторов в ближайшее время остается более привлекательным по сравнению с экспортерами (хотя, отдельные «идейные» истории можно найти и среди последних: акции «АЛРОСА», ГМК, «Полюса», «Башнефть» пр.).

Оценка акций компаний внутренних секторов говорит о сохранении заметной недооценки. Одним из лидеров в начале года на российском фондовом рынке являются акции «Сбербанка», и мы полагаем, что данная тенденция пока может сохранять актуальность. По мультипликаторы P/Bv акции «Сбербанка» на текущий момент оценены примерно в 1,2-1,3х., но сохраняющаяся тенденция к росту капитала постепенно будет способствовать снижению мультипликатора до еще более привлекательных уровней.

По итогам 2018 г. «Сбербанк» должен выплатить 15,5-16,5 руб/акцию, соответственно дивидендная доходность бумаг выглядит весьма привлекательно (около 7,4% дивидендной доходности по обычным акциям и около 8,6% по привилегированным).Поддубский Михаил

ПАО «Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал