Газпромнефть

Газпром нефть увеличит экспортные поставки при смягчении договоренностей ОПЕК+ - руководитель

- 24 мая 2021, 15:21

- |

Сегодня мы напрямую зависим от решений, принимаемых в рамках договоренностей ОПЕК+.

Если произойдет смягчение в рамках сделки ОПЕК+, мы увеличим поставки, в том числе на экспорт — как европейским потребителям, так и в страны АТР

Объем поставок на наши заводы в 2020 году составил 37 миллионов тонн, в 2019 году этот показатель был на уровне 38 миллионов тонн.… План поставок на собственные заводы на 2021 году составляет порядка 39 миллионов тонн, остальная нефть будет поставлена на экспорт

Поставки на собственные НПЗ компании в прошлом году осуществлялись в приоритетном порядке.

источник

- комментировать

- Комментарии ( 0 )

Нефть. Снижение добычи

- 21 мая 2021, 02:42

- |

- «Роснефть» -6,6% и -11,2% г/г (61,6 млн т).

- «Лукойл» -10,8%, до 6,1 млн т, и -11,8% г/г, до 24,1 млн т.

- «Сургутнефтегаз» -15,7% г/г, до 4,5 млн т, и -14% г/г, до 17,6 млн т.

- «Газпром нефть» -14,6% г/г, до 4,64 млн т., и -10% г/г, до 18,5 млн т.

- Татнефть +12% г/г, до 2,23 млн тонн, и -6,3% г/г, до 8,7 млн т. (Добыча сверхвязкой нефти в 1 кв 2021 +13,3% г/г, до 1,19 млн т.)

С 01.04.2021- решение о росте добычи ОПЕК+

- на 350 тыс. барр./сутки в мае,

- еще на 350 тыс. барр./сутки в июне и

- на 441 тыс. барр./сутки в июле 2021.

А судя по добыче за 4 месяца,

у Татнефти не все так плохо, как они плачут

Газпром нефть увеличит долю нефтехимии до 15% в рамках своей продуктовой линейки

- 20 мая 2021, 20:11

- |

Макроэкономические прогнозы показывают, что спрос на нефтехимию гораздо выше, чем на моторное топливо. Его рост составляет порядка 3% в год, в то время как моторное топливо, по сути, стагнирует.Мы видим достаточно серьезные вызовы с точки зрения мирового спроса на нефтепродукты, в том числе в Европе и Америке, поэтому мы уже сегодня начинаем думать о диверсификации корзины выпускаемых продуктов и ухода в сторону нефтехимии

С точки зрения корзины, у нас целевой некий бенчмарк, что 15% в составе корзины выпускаемых продуктов будет нефтехимия

"Газпром нефть" планирует создать нефтехимический комплекс на базе своего Омского НПЗ, для этого в марте завод объявил тендер на разработку технико-экономического обоснования (ТЭО) проекта «Комплекс нефтехимии».

источник

Газпром нефть планирует увеличить переработку нефти выше уровня 19 г, цифровизация сохранила маржинальность процессов

- 20 мая 2021, 19:24

- |

С учетом запроса рынка в 2020 году мы незначительно снизили объемы нефтепереработки. В 2021 году планируем выход на уровень больше, чем в 2019 году, ориентируясь на 39,5 млн тонн по году

Прошлый год был непростым с точки зрения волатильности рынка. Все мы почувствовали это, прежде всего, по рынку керосина. Но модернизация НПЗ и внедрение цифровых систем управления дали нам действенные инструменты для эффективной работы и сохранения маржинальности процесса в этих условиях

Цифровое управление дает бизнесу нужную скорость и гибкость управления процессами, позволяет оперировать короткими циклами.

Если любой из параметров меняется, то происходит перерасчет материального баланса и идет команда на изменение выпуска продукта. Так мы смогли оперативно сбалансировать корзину за счет перевода части керосиновых объемов в дизель и бензин, отреагировав на запрос потребителей о большем объеме автомобильного топливаисточник

Результаты Газпром нефти практически совпали с ожиданиями - Атон

- 19 мая 2021, 14:41

- |

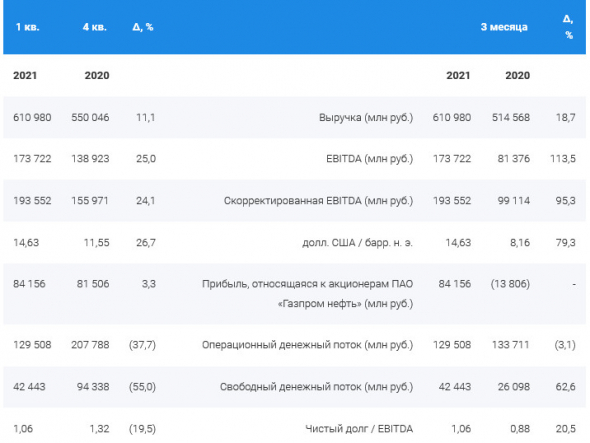

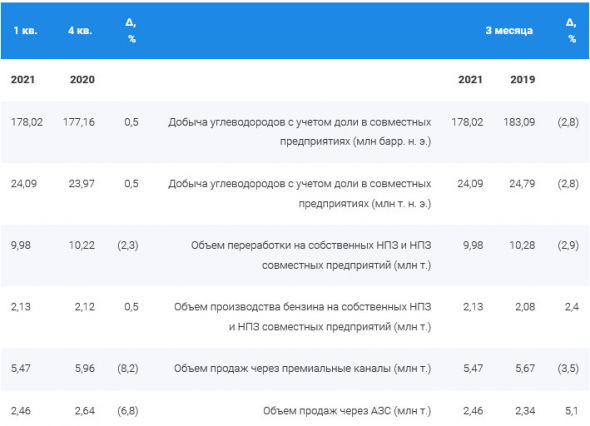

Выручка (611 млрд руб., +11% кв/кв) была преимущественно поддержана более высокими ценами реализации нефти и нефтепродуктов при в почти неизменной добыче углеводородов в квартальном сопоставлении (+0.5% кв/кв). В то же самое время объемы переработки на НПЗ сократились на 2.3% из-за плановых ремонтов на ЯНОСе и НПЗ Панчево. EBITDA (151.7 млрд руб.) увеличилась на 27% кв/кв, в основном благодаря улучшившейся макроэкономической конъюнктуре, а также строгому контролю над затратами (себестоимость добычи углеводородов в долларах достигла $3.16/барр., -8.4% кв/кв). Рентабельность EBITDA укрепилась на 3.1 пп кв/кв до 24.8%. Газпром нефть отчиталась о чистой прибыли в размере 84.2 млрд руб., что всего на 3% выше кв/кв, т.к. чистая прибыль в 4К20 была поддержана прибылью от курсовых разниц в размере 17.6 млрд руб. FCF составил 42.4 млрд руб. (-55% кв/кв) на фоне снижения OCF на 38% кв/кв. Напомним, в 4К20 OCF был поддержан высвобождением оборотного капитала в размере 83.6 млрд руб. (OCF до учета оборотного капитала в 1К21 вырос на 21% кв/кв). Капзатраты, в свою очередь, снизились на 23% кв/кв до 87.1 млрд руб.

Результаты Газпром нефти в целом совпали с нашими прогнозами и прогнозами рынка. Во время телеконференции компания сообщила, что капзатраты в 2021 ожидаются в районе 420 млрд руб., что близко к уровню 2020 — 415 млрд руб., и дала позитивный прогноз по добыче из нефтяных оторочек (3 млн т н.э.в 2021П) и на Чаяндинском месторождении (0.92 млн т н.э.). В целом мы считаем опубликованные результаты нейтральными для динамики акций.Атон

Анализ рынка 19.05.2021 / Продажа Трастом пакета ВТБ, Магнит покупает Дикси

- 19 мая 2021, 07:22

- |

( Читать дальше )

Газпром нефть ожидает капекс в 21 г немногим более ₽420 млрд

- 18 мая 2021, 18:28

- |

«Мы ориентируемся на свой первоначальный прогноз на 2021 год — мы озвучили цифру примерно 420 (миллиардов рублей — ред.) плюс/минус, но наверное это будет где-то 420 (миллиардов рублей. — ред) плюсисточник

Финансовые результаты Газпром нефти за 1 квартал 2021 года оцениваются умеренно положительно - Промсвязьбанк

- 18 мая 2021, 14:46

- |

«Газпром нефть» отчиталась за 1 кв. 2021 г. – на уровне ожиданий. Выручка выросла на 19% г/г – до 610,9 млрд руб., что было обусловлено в основном увеличением цен на нефть и нефтепродукты, тогда как объемы реализации «Газпром нефти» за период сократились за исключением продаж в страны СНГ и на внутреннем рынке. Но с учетом слабого мирового спроса на энергоносители в 1 кв. 2021 г. – ожидаемо. Снижение операционных показателей компании также не критично, а является следствием необходимости участвовать в сделке ОПЕК+.

EBITDA «Газпром нефти» за период выросло на 113% — до 173,7 млрд руб., а скорректированная – на 95%, до 194 млрд руб. (cучетом доли ассоциированных и совместно контролируемых компаний). Рентабельность EBITDA подскочила до 28% и 32% соответственно, что мы считаем хорошим результатом. Рост EBITDA также произошел благодаря восстановлению цен на нефть и нефтепродукты в 1 кв. 2021 г. Также отметим и заметный рост операционной прибыли компании – до 96,7 млрд руб. против 14 млрд руб. в 1 кв. 2020 г. за счет контроля над расходами.

Чистая прибыль «Газпром нефти» в 1 кв. 2021 г. составила 84,2 млрд руб. против убытка в 13,8 млрд руб. годом ранее. Компания вышла в плюс в том числе за счет заметного сокращения убытка по курсовым разницам – до 3,69 млрд руб. против 32 млрд руб. в прошлом году. Также выросла доля в прибыли ассоциированных компаний – до 22 млрд руб. против 8,9 млрд руб. в 1 кв. 2020 г.

«Газпром нефть» нарастила за период свободный денежный поток – до 42,4 млрд руб. (+63% г/г) за счет снижения капзатрат на 19% — до 87 млрд руб. в рамках оптимизации расходов в связи с участием в сделке ОПЕК+.

Долговая нагрузка «Газпром нефти» выросла незначительно, коэффициент чистый долг/EBITDA составил 1,06х.

Мы оцениваем результаты «Газпром нефти» за 1 кв. 2021 г. умеренно положительно, особенно выделяя рост рентабельности по EBITDA. Полагаем, что во 2 кв. на фоне продолжающегося роста цен и послаблений в рамках соглашения ОПЕК+ «Газпром нефть» также покажет хорошие результаты. Мы немного скорректировали оценку стоимости «Газпром нефти» с учетом результатов 1 кв. 2021 г. и роста цен на энергоносители. Рекомендуем «держать» акции компании с целевым уровнем 422 руб./акцию, что предполагает рост 12% от текущей цены.Крылова Екатерина

«Промсвязьбанк»

Чистая прибыль Газпром нефти превысила ₽84 млрд по итогам 1 квартала

- 18 мая 2021, 09:34

- |

- 194 млрд руб. составила скорректированная EBITDA «Газпром нефти» за 1 квартал 2021 года, рост в 2 раза по сравнению с аналогичным периодом 2020 года;

- Отношение чистого долга к показателю EBITDA на конец 1 квартала 2021 года составило1,06x

компания обеспечила положительный свободный денежный поток в размере 42 млрд руб. — на 62,6% выше показателя аналогичного периода прошлого года.

Объем переработки на собственных НПЗ «Газпром нефти» и нефтеперерабатывающих активах совместных предприятий в 1 квартале 2021 года составил 9,98 млн тонн. Отвечая потребностям рынка, компания нарастила производство высокооктанового бензина на 2,4%.

источник

Газпром нефть продолжит улучшать финансовые результаты на фоне роста цен на нефть - Финам

- 17 мая 2021, 14:49

- |

Мы ожидаем, что выручка нефтяной компании выросла на 18,3% г/г до 608,9 млрд руб., а EBITDA (без учёта доли в СП) — на 106,4% г/г до 149,5 млрд руб. Чистая прибыль, которая год назад была отрицательной из-за курсовых разниц, станет положительной и достигнет 82,5 млрд руб.

Ключевым положительным фактором, влияющим на финансовые результаты компании, стали цены на нефть, выросшие в первом квартале на 21,4% г/г, а также курс доллара, прибавивший к рублю 12% г/г. Не позволяют полностью воспользоваться ростом цен на нефть снижение добычи в рамках соглашения ОПЕК+, а также налоговые изменения, негативно повлиявшие на Новопортовское месторождение.

В этот же день в 17:00 компания проведёт конференц-звонок. На нём в центре внимания инвесторов будут стратегия развития в условиях нового налогового режима и ограничений ОПЕК+, актуализация прогноза по капитальных затратам на 2021 год, а также актуальные новости по развитию газовых проектов.

На данный момент мы рекомендуем держать акции «Газпром нефти» с целевой ценой 404 руб., что соответствует апсайду в 9,2%.Кауфман Сергей

ИК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал