Газпромнефть

Больше всего изменения в налогообложении затронут EBITDA Газпром нефти и Татнефти - Атон

- 23 сентября 2020, 10:47

- |

Госдума 22 сентября приняла в первом чтении законопроект об отмене льгот для выработанных и зрелых нефтяных месторождений, об обнулении налоговых льгот по НДПИ на добычу сверхвязкой нефти, а также уточнении режима применения НДД (список областей, в которых может применяться НДД, может быть расширен, а условия для месторождений, преимущественно второй группы, как ожидается, ухудшатся). Также пересматривается порядок переноса исторических убытков. На данный момент возможен перенос 100%, в то время как законопроект предлагает разрешить переносить не более 50% в 2021-2023 гг. Все эти меры принесут бюджету еще 220 млрд рублей в год. Одновременно Госдума одобрила законопроект о налоговом вычете по НДПИ для Приобского месторождения, благодаря которому Роснефть получит около 46 млрд руб. в год (3.83 млрд руб. в месяц) и более благоприятные условия (более низкая базовая цена на нефть -$25/ барр.) для Ванкорского месторождения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Газпром нефть - положительно оценивает эксперимент с введением НДД, находится в диалоге с правительством

- 22 сентября 2020, 15:38

- |

«Компания находится в диалоге с правительством в части обсуждения изменений налогового режима для нефтяной отрасли. Предложения находятся в стадии оценки, озвучивать их компания считает преждевременным»

«При этом „Газпром нефть“ положительно оценивает эксперимент с введением НДД, поскольку он позволял развивать проекты со сложными запасами, разработка которых при других налоговых параметрах была бы в принципе нерентабельной, и надеется, что отрасль и правительство придут к компромиссному решению, которое окажется эффективным как для бизнеса, так и для бюджета»

Как конкретно повышение налоговой нагрузки отразится на объеме инвестиций компании, в текущем моменте оценить сложно, но можно предположить, что в долгосрочном периоде это влияние будет очевидным и существенным, затронет не только нефтяную промышленность, но и нефтесервисные компании и производителей оборудования, а также региональные бюджеты

источник

Роснефть может претендовать на налоговые вычеты в размере не более 3,8 млрд рублей - Атон

- 17 сентября 2020, 13:29

- |

Минфин внес в правительство законопроект, предусматривающий предоставление налогового вычета по НДПИ при добыче нефти на Приобском месторождении. Ранее министерство согласилось предоставить фиксированные налоговые льготы в размере 60 млрд руб. в год (46 млрд руб. для Роснефти и 13,5 млрд руб. для Газпром нефти) при цене на нефть выше $42.4/барр. В соответствии с новым проектом, Роснефть может претендовать на налоговые вычеты по Приобскому месторождению в размере не более 3.83 млрд руб. за налоговый период (не более 45.96 млрд руб. в год), если средняя цена Urals за этот период превышала базовую цену, заложенную в российский бюджет. Обязательное условие — инвестиционное соглашение с Минфином и Минприроды, где должен быть прописан планируемый объем добычи на 12 лет.

Ключевым отличием нового законопроекта является исключение южный участок месторождения, который разрабатывается Газпром нефтью. Для Роснефти, хотя компания пыталась добиться льгот без привязки к минимальной цене на нефть, мы считаем новость умеренно позитивной в свете обсуждаемых изменений в налогооблажении отрасли.Атон

Газпром нефть - будет зарабатывать на продаже технологий

- 14 сентября 2020, 14:31

- |

В целом планируется коммерциализировать значительную долю технологического портфеля.

Одним из ключевых направлений деятельности Центра станет коммерциализация технологий разведки и добычи. Уже сформирован портфель наиболее перспективных продуктов для внешнего рынка — когнитивные технологии, решения в области геологоразведки, химических методов увеличения нефтеотдачи, высокотехнологичного гидроразрыва пласта и др.

сообщение

Газпром нефть - выросли запасы Чонской группы месторождений

- 11 сентября 2020, 11:37

- |

Границы Игнялинского участка были расширены за счет прирезки* прилегающей территории нераспределенного фонда недр. Площадь актива возросла до 2200 км2.

сообщение

Газпром нефть. Обзор финансовых показателей МСФО за 2-ой квартал 2020 года

- 04 сентября 2020, 09:18

- |

Компания опубликовала производственные и финансовые результаты за 2-ой квартал 2020 года.

Начнем с производственных показателей.

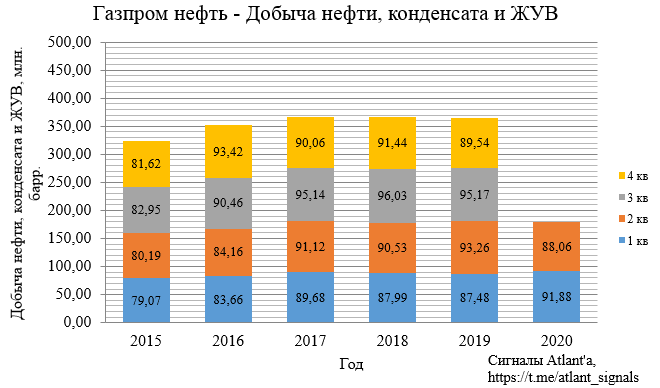

Добыча нефти, конденсата и жидких углеводородов снизилась на 5.6% относительно прошлого года. В этом плане компания гораздо лучше, чем другие российские компании, переносит вынужденные ограничения, связанные со сделкой ОПЕК++.

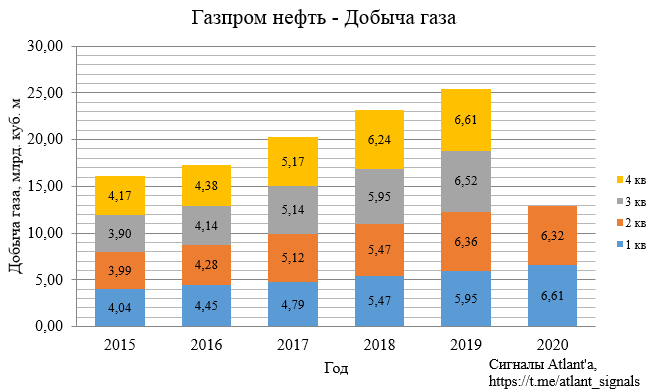

Добыча газа снизилась на 0.6% относительно прошлого года.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 03 сентября 2020, 09:15

- |

Налог на дополнительный заход. Минфин готовится внести проект об НДД в правительство

Борьба между нефтекомпаниями и Минфином, который хочет дополнительно изъять из отрасли 200 млрд руб. налогов, перейдет в правительство. Как стало известно “Ъ”, министерство готовится направить в Белый дом законопроект о корректировке налога на дополнительный доход (НДД). Основные потери могут понести «Роснефть» и «Газпром нефть». Минфин считает, что эксперимент по НДД принес бюджету выпадающие доходы, а общие инвестиции нефтяников не увеличились. Компании же утверждают, что вложения именно в месторождения на НДД, напротив, выросли, что привело к росту добычи и дополнительным отчислениям в бюджет.

https://www.kommersant.ru/doc/4476198

Запретный плод майнинг: в России заблокируют оборот криптовалют

Майнеры не смогут получать вознаграждение в биткоинах и эфирах, если будут приняты поправки к федеральному закону о цифровых финансовых активах (ЦФА), предложенные Минфином. «Известия» ознакомились с документом, направленным на межведомственное согласование. Он подразумевает, что заниматься производством

( Читать дальше )

Газпром - суточная добыча в августе выросла на 7,5% м/м - ЦДУ ТЭК

- 02 сентября 2020, 11:37

- |

Суточная добыча в августе +7,5% м/м, а к июню (когда был пройден минимум годовой добычи) +11%.

В сравнении с августом прошлого года (36,44 млрд куб. м) добыча снижается на 5,7%.

За 8 месяцев 2020 года добыча «Газпрома» (287,38 млрд куб. м) снизилась по отношению к январю-августу 2019 года на 43,55 млрд куб. м.

Экспорт газа «Газпрома» в дальнее зарубежье в августе 2020 года вырос до рекордного с начала года уровня — примерно 16 млрд куб. м после 14,2 млрд куб. м в июле и около 13 млрд куб. м в июне.

Через Украину «Газпром» прокачал в августе 4,937 млрд куб. м после 4,952 млрд куб. м в июле.

Среднесуточный транзит составил 159 млн куб. м после 160 млн куб. м в июле.

Поставки СПГ в Европу снижаются третий месяц подряд после 2,5 лет бурного роста.

Сейчас подземные хранилища Европы заполнены на 91% — с таким уровнем можно уже спокойно начинать самую морозную зиму. При этом на главном газовом рынке континента — в Германии — уровень уже 93%, в Австрии — 87%, а в Бельгии — 98%.

"( Читать дальше )

Газпром нефть – рсбу 6 мес 2020г/ мсфо 6 мес 2020г

- 01 сентября 2020, 23:24

- |

Газпром нефть – рсбу/мсфо

4 741 299 639 акций ir.gazprom-neft.ru/shareholders/shares/share-capital/

Капитализация на 01.09.2020г: 1,507.50 трлн руб

Общий долг на 31.12.2017г: 1,175.81 трлн руб/ мсфо 1,270.88 трлн руб

Общий долг на 31.12.2018г: 1,448.15 трлн руб/ мсфо 1,529.11 трлн руб

Общий долг на 31.12.2019г: 1,330.50 трлн руб/ мсфо 1,612.29 трлн руб

Общий долг на 31.03.2020г: 1,372.95 трлн руб/ мсфо 1,705.77 трлн руб

Общий долг на 31.03.2020г: 1,398.04 трлн руб/ мсфо 1,724.47 трлн руб

Выручка 2017г: 1,374.52 трлн руб/ мсфо 1,934.59 трлн руб

Выручка 6 мес 2018г: 946,337 млрд руб/ мсфо 1,137.74 трлн руб

Выручка 2018г: 2,070.01трлн руб/ мсфо 2,489.29 трлн руб

Выручка 6 мес 2019г: 950,461 млрд руб/ мсфо 1,214.67 трлн руб

Выручка 2019г: 1,809.83 трлн руб/ мсфо 2,485.31 трлн руб

Выручка 1 кв 2020г: 372.904 млрд руб/ мсфо 514,568 млрд руб

Выручка 6 мес 2020г: 668,161 млрд руб/ мсфо 912,83 млрд руб

Прибыль от курсовых разниц – мсфо 6 мес 2017г: 5,705 млрд руб

Убыток от курсовых разниц – мсфо 2017г: 241 млн руб

Убыток от курсовых разниц – мсфо 6 мес 2018г: 24,317 млрд руб

( Читать дальше )

Газпром отчитается в понедельник, 31 августа и проведет телеконференцию - Атон

- 28 августа 2020, 11:57

- |

Мы ожидаем, что выручка составит 1 150 млрд руб. (-34% кв/кв) на фоне снижения экспортных цен на газ (до $95/тыс. куб. м во 2К20 со $143 в 1К20) и сокращения объемов добычи газа (-21%), а также более слабых результатов Газпром нефти (выручка -23% кв/кв). Мы оцениваем EBITDA в 93.3 млрд руб. (-82% кв/кв), что является одним из самых низких уровней в истории Газпрома, не наблюдаемом с 3К 2004.

Мы ожидаем, что EBITDA отразит отрицательный эффект курсовых разниц по операционным статьям (включая, в том числе, переоценку дебиторской задолженности, номинированной в иностранной валюте). В то же самое время мы предполагаем, что чистая прибыль будет поддержана прибылью от курсовых разниц и составит 119.6 млрд руб.Атон

Телеконференция: понедельник, 31 августа, в 17:00 по Москве (15:00 по Лондону); для получения персональной информации по подключению, зарегистрируйтесь на веб-сайте Газпрома.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал