Госдолг

Подкаст Евгена: Санкции против Госдолга России, Рубль, Банки США отчитались, Bitcoin

- 15 апреля 2021, 20:46

- |

🎙С вами снова Евген и новый подкаст. Основные темы:

▪️Санкции против Российского Долга

▪️Рубль

▪️Что с Банками США?

▪️Крипта после Coinbase

▪️И другое....

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Россия запретит покупку американских акций

- 15 апреля 2021, 20:11

- |

То, что наши правительство прорабатывает ответные шаги на санкции на гос. долг это все понятно, ответка будет. Просто обычно это ответка является выстрелом в ногу определенной части населения нашей страны.

Давайте порассуждаем, какой будет логичный ответ?

По мне так идея запрета на покупку валюты и американских акции прорабатывается уже давно.

Вот примеры:

Россиянам решили запретить покупать валюту и иностранные акции на ИИС

ЦБ предложил ограничить покупку ценных бумаг неопытными инвесторами

Получается наиболее логичным ответом будет запрет гражданам России покупать Американские активы.

А вы что думаете, какой ответ последует?

Логичнее конечно выглядит запрет на покупку иностранных активов на иис.

И не понятно тогда, что дальше будет с биржой СПБ, ну и как будут выживать Тинькофф инвестиции.

Сегодня типа рост, но не все так просто

- 14 апреля 2021, 19:20

- |

Сегодня в передаче 60 минут это было

ФРС — операция Твист начинается

- 14 марта 2021, 21:04

- |

В последнее время все ведущие финансовые СМИ и банковские аналитики начали активно продвигать тему надвигающейся на нас инфляции. При этом с трудом верится в то, что за этой шумихой стоит реальная забота о деньгах своих клиентов (и зрителей). Скорее воротилы с Уолл-Стрит активно готовят рынок к неким предстоящим событиям, на которых они сами могут неплохо заработать.

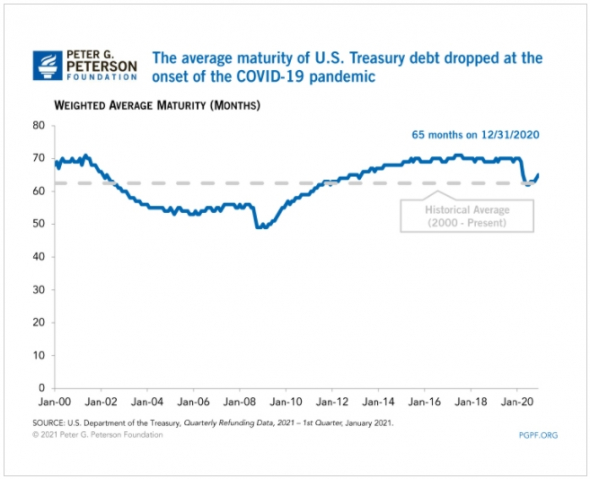

Что же это может быть? Для ответа на этот вопрос стоит взглянуть на главного потерпевшего от начавшейся истерии — госдолг США. В первую очередь обратим внимание на его дюрацию, которая за время коронавирусного кризиса заметно сместилась в краткосрочную область:

(Дюрация госдолга США за время кризиса заметно сместилась в краткосрочную область.)

Объем долговых обязательств федерального правительства со сроками погашения до одного года в настоящий момент составляет $1 трлн или 20% от всего объема госдолга. И все они должны быть рефинансированы, предпочтительно путем выпуска более долгосрочных бумаг (не забываем и про новые размещения, которые также необходимо проводить):

( Читать дальше )

Коротко о госдолге. Занимаешь больше, потому что платишь меньше

- 12 марта 2021, 08:29

- |

Обсуждений растущего мирового долга, в первую очередь государственного долга развитых стран, много. Это обсуждения разной степени тревожности. Однако тревоги они вызывают среди инвесторов и в экспертной среде. Сами министерства финансов и центральные банки относятся к накоплению долгов спокойно. И вот иллюстрация причин спокойствия. На примере 5 стран видим, что в 4 из них госдолг с первого докризисного периода (2007 год) по сегодняшний день вырос в среднем на 60%, тогда как совокупная стоимость его обслуживания в этих же странах снизилась.

Если в двух словах: занимаешь больше, потому что платишь меньше. Конструкция за годы ее существование, казалось бы, стала предсказуемой и регулируемой. Однако, чем длиннее кредитное плечо, тем более шаткой эта конструкция становится. Потому что даже легкий подъем инфляции или цены денег делает рефинансирование долга резко и, возможно, критически дороже.

( Читать дальше )

ФРС нас всех спасет | Рост S&P 500 | Доходность Облигаций | Прогноз по Евро и Доллару | Swissquote

- 11 марта 2021, 11:28

- |

Цена на Нефть | Новая Сделка ОПЕК+ | Курс Доллара и Рублю в Марте | Forex Прогноз | Swissquote

- 08 марта 2021, 11:36

- |

Новость как новость и больше ничего

- 05 марта 2021, 09:16

- |

Во сколько времени сказать не могу.

Но в то же время с 04.03.21 19:09 до 05.03.21 01:43 ЛУНА БЕЗ КУРСА.

Если эта новость вышла в этот интервал, то Астрология нам говорит, что это Пшик,

и она не приведет ни к каким последствиям.

Новость останется просто новостью.

Update 10:32

Астрологически ожидается что Март будет мягким, размытым, туманным и нежным. НЕ РЕЗКИМ.

Исторический глобальный финансовый кризис? «Кусочки паззла» скоро встанут на свои места

- 05 февраля 2021, 12:03

- |

Накопление непосильного долга обычно предшествует эпизодам разрушительной дефляции. Последним ударом, нанесенным миру дефляцией, стал финансовый кризис 2007-2009 годов, который сопровождался огромным объемом безнадежных долгов на ипотечном рынке. Этот финансовый кризис был наиболее серьезным со времен Великой депрессии начала 1930-х годов, которой предшествовала огромная непосильная задолженность. Как говорится в книге Роберта Пректера Conquer the Crash:

Накопление непосильного долга обычно предшествует эпизодам разрушительной дефляции. Последним ударом, нанесенным миру дефляцией, стал финансовый кризис 2007-2009 годов, который сопровождался огромным объемом безнадежных долгов на ипотечном рынке. Этот финансовый кризис был наиболее серьезным со времен Великой депрессии начала 1930-х годов, которой предшествовала огромная непосильная задолженность. Как говорится в книге Роберта Пректера Conquer the Crash:Ситуация с высоким уровнем долга становится неприемлемой, когда темпы экономического роста опускаются ниже преобладающей ставки процента по причитающимся денежным средствам, а кредиторы отказываются поддерживать выплаты процентов дополнительным кредитом.

Есть признаки, что мировая финансовая система приближается к переломному моменту. Соединенное Королевство является тому примером. Вот график и комментарий из нашей перспективы глобального рынка за январь 2021 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал