Гуру Хренов

Что бы прикупить - часть 2

- 11 марта 2019, 18:47

- |

Ну чо, продолжим обсуждать тему, что бы прикупить, так, чтобы выросло.

Предыдущая часть здесь

Идея здесь такая, что в относительно молодом возрасте, не надо покупать УГ типа акций компаний пепси кола или проктер энд гембл. Это, конечно, неплохие бизнесы, проблема-в их невысоком росте

И уж, конечно, упаси вас господь покупать российские компании в качестве долгосрочных инвестиций. Я тут читаю посты таких инвесторов и офигеваю. Ребята, вы что-вчера родились? Вы что-новостей не читаете? Вам еще не все объяснили ?

Поэтому — только чистый продукт, только активы, торгующиеся в юрисдикциях с историей соблюдения прав миноритарных акционеров, и прочих излишеств типа независимых судов, разделения законодательной, исполнительной и судебной властей и прочей богомерзкой либеральной шелухи.

В прошлой серии я написал о двух братьях- близнецах — компаниях elastic и splunk, которые делают очень похожие вещи, но чуть-чуть по-разному

В этой серии — еще пара компаний, которые, по-моему, являются машинками для печати денег, и будут расти намного быстрее рынка, хотя и с более высокой волатильностью. Эти компании называются Altassian и ServiceNow. Они, если коротко, производят инструменты для IT Service Management и Devops.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 8 )

Что бы прикупить

- 05 марта 2019, 17:23

- |

“Материалы, представленные здесь, могут принести немало пользы человеку с открытым умом”

Тимофей Валерьевич Мартынов

Механизм Трейдинга. Как построить бизнес на бирже

На Эхе Москвы была когда-то замечательная передача, называлась «секрет фирмы» .

Ее соведущим был человек по имени Лев Хасис — директор X5, который оттуда ухитрился перейти на должность вице президента аж в Волмарт. Очень умный человек.

И он в одной из передач, отвечая на комментарии какого то упоротого сторонника теорий заговора, сказал одну простую вещь, которая отпечаталась у меня в памяти — Он сказал, что миром движет не чья-то злая воля, не хитрые планы Бильдербергского клуба, а желание людей жить лучше.

Вот и все — желание людей жить лучше движет не только миром, но и рынками капитала. И для понимания того, как эти рынки работают, не так уж много и надо.

( Читать дальше )

Очередной апдейт по пассивному портфелю на основе Стратегического Инвестирования - 2.5 года спустя

- 15 января 2019, 19:48

- |

Предыдущие записи этого цикла:

часть 0. Правила Портфолио-Шоу

часть 1. Покупаем Данахер

часть 2. Покупаем Брукфилд

часть 3. Покупаем Амазон

часть 4. Покупаем самый крутой ресторан

часть 5. Экстрим! Покупки за день до выборов.

часть 6. Holida-a-a-y! Celebra-a-te !!

часть 7. Про NVDA и Pfizer

часть 8. Почему выживают только монстры

Ну чо, продолжаем наш сериал про стратегическое инвестирование

В любом виде деятельности, полезно построить некоторую ментальную модель ситуации, в которой вы находитесь

Например: если вам предлагают сыграть в карты на деньги в плацкартном вагоне Москва-Нижний Новгород — на 100 % вы останетесь без денег.

Если вы лысый хрен за 40 с животиком, и к вам проявляет интерес 20-тилетняя красавица с длинными ногами — что то здесь не так… И т. д.

( Читать дальше )

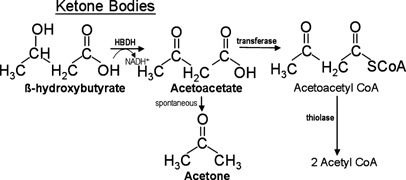

По мотивам проблем со здоровьем часть 2 - кето-диета

- 04 сентября 2018, 17:32

- |

Ну чо, продолжим сериал про здоровый образ жизни, начатый предыдущим постом

Я там упомянул кето-диету, и кто то задал вопрос — а что это такое ?

Объясняю — знать это, в принципе, не надо. Надо просто умело пользоваться.

А именно, упоминание термина «кето-диета» повышает ваш рейтинг среди утонченных дам и джентльменов процентов на стопицот. Если вы еще при этом овладеете термином «Интервальное голодание», или его английским эквивалентом — 'Intermittent fasting" (для неодолевших английский, транскрибирую: интермиттент фастинг (Не путать с фистинг)) — то вы прослывете высококультурным человеком, следящим за своим здоровьем, даже если жир у вас свисает по бокам и вы не можете сделать пять шагов по лестнице без одышки.

Вот как использовать эти термины с выгодой для себя:

при выборе блюд в ресторане или на вечеринке — невзначай упомяните, что предпочли бы жирный стейк или рыбу с салатом, и не едите углеводы, потому что вы на кето-диете. После этого не притрагивайтесь к хлебу, картошке, макаронам, рису, пиву, по крайней мере, в тот же вечер, чтобы не палить легенду. Потом дома оторветесь.

( Читать дальше )

Как монетизируют правильные пацаны

- 25 июля 2018, 01:43

- |

Ну чо, я тут в своем блоге весь год твержу — покупайте правильный американский тек, ибо воистену.

Майкрософт, которым я тут все уши вам прожужжал, с начала года поднялся на 23%

Амазон, про которого я писал здесь — поднялся на 57% только в этом году и рвется к триллиону долларов капитализации, как гитлер к москве.

Энвидия, про которую я писал вот здесь, 15 месяцев назад, с тех пор выросла с 100 до 248.

Почему все растет? Потому что монополия или, гораздо чаще, олигополия. В этом плане, современный большой тек — это как Standard Oil во времена старой экономики.

Теперь — про правильных пацанов и монетизацию

Допустим, у вас есть реально хороший сервис, на который вы подсадили весь мир. Конкуренты, по причине бесплатности вашего сервиса, потихоньку слились и, стуча копытами, удалились в сторону моря. Теперь вы какбы монополист. На сколько вы поднимете цены, когда ВНЕЗАПНО захотите приподнять бабла ?

В этой сложной ситуации недавно оказалась компания Alphabet, более известная в узких кругах как Google.

Под хорошим сервисом, на который подсел весь мир, я имею в виду Google Maps и его API, которыми пользуется куча разработчиков — Geocoding, Geolocation, определение времени пути из одной точки в другую с учетом траффика и т д.

( Читать дальше )

По мотивам проблем со здоровьем

- 18 июля 2018, 17:53

- |

Всем привет!

Прочитал весь тот трэш и угар, который написал Тимофей про свои проблемы со здоровьем, и ужаснулся.

Семь препаратов и операцию от соплей в носу !

Давайте я вам о себе расскажу.

Мне 46 лет и я девственник.

Каждый раз, встречаясь со своими одноклассниками и ровесниками, удивляюсь, как люди ухитряются иметь столько проблем со здоровьем в таком молодом в общем-то возрасте. У одного диабет, у другого давление, у третьего-колени болят, у четвертого- живот, как будто рожать собрался.

Давайте я дам вам несколько советов про то, как сохранить здоровье, о которых вы не услышите даже в программе месье Мартынова

Но сначала — немного диагностики. Наденьте кроссовки, выйдите на улицу и попробуйте пробежать без остановки 5 км.

В самом медленном темпе, но без остановки. Смогли? Отлично. Не смогли? Одышка, колени болят, суставы ? Тогда вам гарантирована толстая жопа, беременный живот и диабет к 50 или раньше.

( Читать дальше )

Все, что вы хотели узнать про процентные ставки но боялись спросить - часть 2

- 21 июня 2018, 06:47

- |

Иллюстрация номер адын. Пол Волькер смотрит на тебя как на говно

Продолжение. Первая серия — здесь

Ну что, вот вам вторая серия про то, что у нас там происходит с инфляцией и процентными ставками по гособлигациям

Сразу скажу, что повествование будет неакадемическое, а так как я его понимаю.

Всех, кто будет мне писать некомплиментарные комменты, буду баннить нещадно. Шучу, шучу.

Все знают, что я никого не банню, и вам не советую.

Итак, начнем с встречи на Джекил Айланд в 1913-м году.

К этому году американских банкиров наконец то-достали постоянные набеги вкладчиков на банки (банковская паника), которые в системе частичного резерва неизбежно приводят к разорению банка. См классический фильм 'Its a wonderful life"

Банкиры собрались на этом острове возле штата Джорджия и решили создать lender of last resort, то есть центробанк.

В российской литературе это заведение назвывается Фед, ФРС и проч. Это все попытки запудрить мозг красивым термином. ФРС — это центральный банк, так и проще и понятнее.

Изначально центробанк занимался именно этим — то есть решал проблемы стабильности отдельных банков, неизбежные при их бизнес модели частичного резерва.

Потом грянула великая депрессия. Безработица, все дела. Голодные толпы шастают по стране и готовы работать за еду. На удачу американцев, за океаном разразилась вторая мировая и стали поступать заказы на танчики и тушенку, что помогло выкарабкаться промышленности из кризиса.

Но осадок остался. Особенно — зашкаливающая безработица. Инфляции особой во время Великой Депрессии не было. Была даже дефляция иногда. Но по поводу безработицы сформировался такой коллективный консенсус, что лучше этого не повторять, ибо воистену.

( Читать дальше )

Будни маскодрочера

- 18 июня 2018, 20:14

- |

Ну чо, акции теслы выросли за последний месяц на 33%

Похоже, что ВНЕЗАПНО все поверили, что модель 3 — реальность, а не миф

Более того, я их начинаю сам видеть на дорогах — буквально за последние 2-3 недели увидел штук 6 разных (у нас в Канаде в районе Торонто)

Они- просто везде! Это-не галлюцинация!!! Я даже подошел пощупал одну трешку возле магазина, пока хозяин не видел !!!

Канадская цена — будет тысяч 45 я думаю, но правительство откатывает обратно 15 штук, так что получается 30 тысяч (канадских) плюс налоги — это около 23 американских килодолларов !!!

За такую сумму сейчас голимую трешку Бээмве не купишь, а тут имеем авто с охренительной динамикой и с практически бесплатной зарядкой (долларов 10 наверное на полную зарядку, которой хватает километров на 500)

Это по поводу того, кому нужен такой авто — ДА ОН НУЖЕН ВСЕМ !. У нас тут бензин стоит 1.30 канадских долларов за литр!!! Это около 1 американского доллара.

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

Ответ Уоррена Баффета на вопрос про ЭТО

- 28 мая 2018, 17:29

- |

«Если бы я мог узнать что-то из будущего, чтобы предсказать направление рынка — я бы задал один вопрос — »Какие будут ставки по гособлигациям, б… ть ?"

В связи с этим меня всегда жестоко огорчает и обламывает отсутствие инфы по текущему Yield 10-тилетних трежерей в 'шапке' смартлаба

Именно из-за этого мне приходится покидать этот замечательный ресурс и переходить на всякие желтые сайты типа блумберга или яху файненс

Поэтому прошу — нет, даже — требую — добавить treasury yield в шапку индикаторов вверху смартлаба

Может, тогда к нам начнет и Воррен заходить (с переводчиком)

Кто согласен, плюсуйте пост

Кто нет, плюсуйте профиль

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал