ДВМП

Fesco - может рассмотреть вопрос о выплате дивидендов только после 2018 г

- 28 июня 2018, 14:32

- |

глава компании Александр Исурин, выступая на ГОСА:

«О дивидендах до окончания реструктуризации, то есть пока мы не выплатим долги, которые сейчас просрочены, речь идти не может. Если мы из дефолта выйдем и также получим прибыль по итогам 2018 года, тогда совет директоров в принципе сможет рассматривать выплату дивидендов»

«Я считаю, что должна быть сбалансированная политика между выплатой долговых обязательств, они в приоритете, и между интересами акционеров и долгосрочным развитием компании. У нас этот вопрос (дивидендов – ред.) может встать только если после 2018 года. В 2018 году мы должны решить вопрос существующей финансовой задолженности»

Если по итогам 2018 года будет прибыль и будет решен вопрос с долгом, то можно направить на дивиденды символическую сумму:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 29 мая 2018, 09:17

- |

Дерипаска собирается расторгнуть соглашение между акционерами UC Rusal

Олег Дерипаска в ближайшее время собирается расторгнуть соглашение акционеров UC Rusal, рассказал «Ведомостям» близкий к одному из совладельцев металлургической компании человек. Это необходимо ради вывода компании из-под санкций США, говорит человек, близкий к другому совладельцу металлургической компании. Информацию о предстоящем расторжении соглашения подтверждает и топ-менеджер банка-кредитора UC Rusal. Разрыв соглашения – единственный выход из сложившейся ситуации и другой возможности спасти компанию Дерипаска не видит, сходятся во мнениях источники «Ведомостей». (Ведомости) (

( Читать дальше )

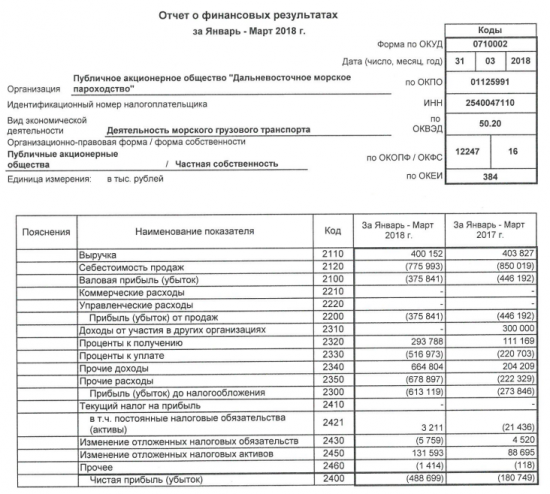

ДВМП - чистый убыток в I квартале по РСБУ вырос в 2,7 раза, до 488,7 млн руб

- 16 мая 2018, 12:10

- |

Выручка за отчетный период сократилась на 0,9%, до 400,152 миллиона рублей. Валовый убыток снизился 15,8%, составив 375,841 миллиона рублей. Прочие доходы выросли в 3,3 раза, до 664,804 миллиона рублей.

Себестоимость продаж снизилась на 8,7%, до 775,993 миллиона рублей. Прочие расходы выросли в 3,1 раза, составив 678,897 миллиона рублей.

Долгосрочные обязательства компании на 31 марта выросли с начала года на 1,2% и составили 15,448 миллиарда рублей. Краткосрочные обязательства выросли на 17,5%, до 9,591 миллиарда рублей.

отчет

ДВМП - суд принял иск о банкротстве компании и назначил заседание на 20 июля

- 27 апреля 2018, 14:02

- |

Арбитражный суд города Москвы принял к производству иск о банкротстве «Дальневосточного морского пароходства» (ДВМП, головная структура Fesco), поданный со стороны управляющей компании «Арсагера».

Судебное разбирательство по проверке обоснованности требования компании к ДВМП назначено на 20 июля.

Ранее 25 апреля «Арсагера» подала иск о банкротстве ДВМП.

Fesco назвала заявление компании провокационным, а ее утверждение о наличии у ДВМП признаков банкротства неверным. В Fesco добавили, что продолжают диалог с ключевыми кредиторами, в том числе держателями рублевых облигаций, а заявления о несостоятельности компании не имеют под собой никаких оснований.Финанз

Global Ports, НМТП, Fesco - опубликованные результаты являются нейтральными для стивидоров

- 27 апреля 2018, 11:37

- |

Терминалы Global Ports увеличили перевалку на 13% г/г до 343 тыс TEU, в том числе, Первый контейнерный терминал — на 17.3% г/г до 141 тыс TEU, ВСК — на 21% до 99.6 тыс TEU, ПЛП — на 8.5% до 67 тыс TEU. ВМТП (входит в FESCO) увеличил перевалку на +17.3% до 111 тыс TEU. Контейнерные терминалы Группы НМТП увеличили перевалку на 10% до 117 тыс TEU.

Мы наблюдаем устойчивое восстановление рынка, поддерживаемое увеличением объемов импорта на фоне укрепления рубля. Опубликованные результаты являются нейтральными для стивидоров, включая Global Ports, Группу НМТП и FESCO.АТОН

Fesco купила 25% минус 1 акция "Русской тройки" у НПФ "Благосостояние"

- 25 апреля 2018, 12:45

- |

«Сделку по приобретению акций НПФ „Благосостояние“ закрыли, теперь владеем 75% минус одна акция. Как заявляли ранее, мы заинтересованы в консолидации 100% акций РТ, так как это отвечает нашей стратегии развития ключевого сегмента бизнеса – контейнерных перевозок, а также позволит повысить эффективность управления активами за счет использования платформ РТ напрямую в наших сервисах».

«Что касается пакета РЖД, то наши планы неизменны, мы будем смотреть на итоги аукциона РЖД и финальную стоимость, за которую они будут готовы продать свой пакет. В аукционе мы не участвуем, у нас есть преимущественное право на приобретение пакета».

Прайм

Новости компаний — обзоры прессы перед открытием рынка

- 09 апреля 2018, 09:18

- |

Чем грозят российскому бизнесу новые санкции США

Американские резиденты отныне не имеют права вести дела с подпавшими под санкции россиянами. А компании и граждане из других юрисдикций сами рискуют подпасть под санкции, если продолжат бизнес с персонами из нового списка. При этом выйти из-под санкций практически невозможно. Снять их дозволено только с одобрения конгресса США. В наихудшей ситуации пока оказались компании Олега Дерипаски En+ и UC Rusal – они уже подешевели на $3,2 млрд. (Ведомости)Rusal предупредил о риске дефолтов из-за санкций США

UC Rusal Олега Дерипаски разместила на Гонконгской фондовой бирже сообщение, из которого следует, что компания может объявить технический дефолт из-за введенных против нее санкций. После этого сообщения( Читать дальше )

ДВМП - УК "Арсагера" намерена банкротить пароходство

- 06 апреля 2018, 12:49

- |

Заместитель председателя правления УК „Арсагера“ Евгений Чистилин.

»Заявление подано в связи с тем, что ДВМП не исполняет решение Арбитражного суда по облигациям серии БО-01"

«Сумма задолженности 2,7 млн рублей, решение принято в связи с отсутствием инициативы ДВМП о погашении задолженности, компания не платит»

ДВМП в марте достиг договорённости с держателями облигаций БО-01, планировал выплатить оставшиеся купоны до конца марта. В конце февраля ДВМП допустило техдефолт, не выплатив обязательства по бондами БО-01 на сумму 6,375 млрд рублей. Тогда группа не выплатила

( Читать дальше )

Дальневосточное морское пароходство (ДВМП) – рсбу за 2017г., мсфо 1 п/г 2017г

- 05 апреля 2018, 20:27

- |

2 951 250 000 акций moex.com/s909

Free-float 22%

Капитализация на 05.04.2018г: 15,479 млрд руб

Общий долг на 31.12.2016г: 65,753 млрд руб

Общий долг на 30.06.2017г: 65,748 млрд руб

Выручка 2015г: 41,645 млрд руб

Выручка 6 мес 2016г: 18,079 млрд руб

Выручка 2016г: 37,021 млрд руб

Выручка 6 мес 2017г: 19,130 млрд руб

Убыток 2014г: 6,205 млрд руб

Прибыль 6 мес 2015г: 535 млн руб

Убыток 2015г: 11,525 млрд руб

Прибыль 6 мес 2016г: 3,590 млрд руб

Прибыль 2016г: 1,077 млрд руб

Убыток 6 мес 2017г: 720 млн руб

www.fesco.ru/investor/reports-and-presentations/msfo/

Дальневосточное морское пароходство (ДВМП) – рсбу

Общий долг на 31.12.2015г: 8,046 млрд руб

Общий долг на 31.12.2016г: 8,091 млрд руб

Общий долг на 31.12.2017г: 23,198 млрд руб

Выручка 2015г: 3,974 млрд руб

Выручка 2016г: 3,132 млрд руб

Выручка 2017г: 1,820 млрд руб

Убыток 2014г: 7,576 млрд руб

Убыток 2015г: 457,05 млн руб

Убыток 2016г: 4,206 млрд руб

Убыток 2017г: 8,617 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=83&type=3

www.e-disclosure.ru/portal/files.aspx?id=83&type=5

Акции НМТП и ДВМП продолжат падать

- 02 апреля 2018, 14:34

- |

Аутсайдерами сегодня ожидаемо выступают бумаги компаний, значительные доли в которых принадлежат группе «Сумма». Поводом послужили новости о проблемах руководства холдинга с правоохранительными органами. Не исключено, что акции упомянутых компаний продолжат падать. В случае выкупа бумаг в стратегических активах миноритарные акционеры могут остаться без оферты, если к новым собственникам перейдет менее 30% акций. В связи с этим перспектива дальнейшего падения котировок бумаг НМТП и ДВМП вполне реалистична.Ващенко Георгий

До конца дня ожидаю сохранения слабопозитивной динамики. Ориентир по индексу МосБиржи: 2270–2290 п.п. Пара USD/RUB к вечеру будет в диапазоне 57,50–58, поскольку цена на нефть корректируется ниже $70 за баррель после выходных

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал