ДЕФОЛТ

Похоже, новогоднего ралли ждать не стоит.

- 07 декабря 2014, 18:27

- |

Почти два месяца рублёвый индекс ММВБ демонстрировал хорошую восходящую динамику на фоне падения российского рубля. Стоит отметить два фактора, которые стали катализаторами роста рынка акций. Первый: ослабление национальной валюты –это большой плюс для всех российских экспортёров, второй фактор, который заставлял инвесторов покупать акции – это инфляция. Рост инфляции, бесспорно, сказывается на всём, и акции тут не являются исключением, даже наоборот, на длительном интервале времени, именно вложения в акции, а не депозиты в банках, являются хорошим убежищем от инфляции. В последнее время появилось ряд экспертов, которые начали говорить, что российский рынок может взлететь до 2000-3000 пунктов по индексу ММВБ по аргентинскому сценарию, из-за дальнейшего ослабления рубля, но мы пока такой сценарий не разделяем. Безусловно, если рубль и дальше будет падать, то все товары и активы, номинированные в рублях, будут только расти, и не важно, что это, бутылка воды, недвижимость, бензин или акции компаний. Мы пока закладываемся на то, то потенциал ослабления рубля на ближайшие 12 месяцев практически исчерпан. Да, колебания по рублю будут и впредь весьма сильные, но минимальные уровни прошлой недели, где ЦБ РФ дважды выходил с интервенциями, теперь спекулянтам пробить будет не так просто. На наш взгляд, плановая девальвация российской валюты уже полностью состоялась и дальнейшее падение рубля может уже поставить под удар всю финансовую систему РФ, поэтому главной целью правительства и ЦБ на ближайшие месяцы будет именно стабилизация курса национальной валюты.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 55 )

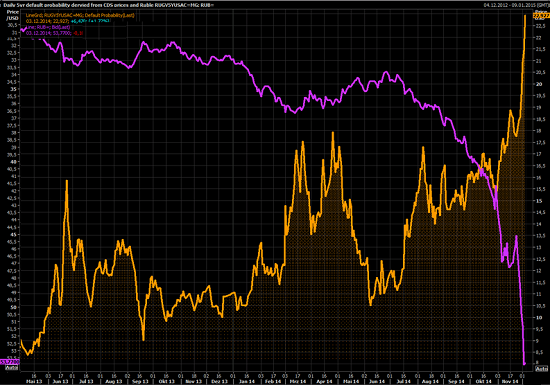

Вероятность дефолта:Венесуэла 84%Украина70%Россия 23%

- 06 декабря 2014, 10:55

- |

:

:

( Читать дальше )

Дефолт не за горами?!.

- 05 декабря 2014, 23:43

- |

Если не хотите дефолта, революции, гражданской войны и голода, то надо сохранить ЗВР и не тратить его на глупые интервенции. Лучше тушонку затарить на все.

( Читать дальше )

Рынок видит рекордную вероятность дефолта России.Внутренний госдолг РФ вырос за октябрь на 14,7 млрд рублей и составил на 1 ноября 2014 года 4,51 трлн рублей - Минфин

- 03 декабря 2014, 18:35

- |

В номинальном выражении это означает, что страховка от дефолта по 5-летним долговым бумагам российского правительства на 10 миллионов долларов обойдется инвесторам в 350 тысяч долларов.

Так дорого российские CDS не стоили даже в 2008-м году. Впрочем, тогда объем внешнего долга РФ (включая корпоративный) был почти вдвое меньше, а золотовалютные резервы превышали 500 млрд долларов (против 428 млрд долларов на конец октября 2014 года).

Несмотря на рекордные отметки, вероятность дефолта РФ все же значительно ниже, чем у некоторых стран. Лидер по этому показателю — Венесуэла. Защита от дефолта по ее госдолгу стоит 2567 базисных пунктов, что означает 83-процентную вероятность неспособности этой страны обслуживать свои долги на горизонте пять лет. На горизонте год вероятность такого сценария рынок оценивает в 24%,отмечает онлайн-издание Zerohedge.

( Читать дальше )

Украина спасается от дефолта, продавая свои запасы золота

- 24 ноября 2014, 22:56

- |

Россия активно скупает золото на бирже, и как вы думаете кто же является одним из крупнейших продавоцв?

Украина продолжает распродавать свои активы золота для поддержания экономики. Для подержания курса гривны украинский Национальный банк осенью начал продавать большие объемы валюты и золотые запасы. Этот вынужденный шаг – следствие падения промышленного производства и, соответственно, доходов бюджета.

Золотые запасы Украины начали стремительно таять особенно во второй половине 2014 года. И это при том, что мировые цены на драгметалл падают. Из общедоступных источников, которые подтверждают данные World Gold Council Internationa, запасы золота в хранилищах Нацбанка Украины по итогам первого квартала 2014 года составляли 42,61 т. На конец второго квартала они сократились на 2,49 т. (до 40,12 т.). Интересно, что при предыдущем президенте Украины Викторе Януковиче запасы золота активно росли.

( Читать дальше )

Украина на краю пропасти из-за экономики, а не войск РФ и сепаратистов

- 22 ноября 2014, 12:51

- |

Украина «находится в шаге от банкротства, и если Запад в ближайшее время не предоставит Украине финансовые средства, то Киев больше не сможет обслуживать свои долги», сообщает Die Welt. До конца только нынешнего года украинское правительство должно выплатить 550 млн долларов своих долгов. «Финансовые рынки уже почти списали Украину со счетов», — пишет немецкое издание. Так, процентная ставка по украинским госзаймам сроком на один год выросла с порядка 10% в начале года до небывалых за всю новейшую историю страны 27,5%. Рекордных значений достигла и стоимость страхования на случай возможного банкротства Украины.

Украинская экономика разваливается, и западные страны должны оказать помощь в значительно больших масштабах, чем до сих пор, пишет The Economist, подчеркивая также важность проведения реформ в стране. «Если он (президент Украины Петр Порошенко) и его западные союзники не начнут фокусироваться на мерах по стимулированию экономики, дефолт окажется неизбежным», — пишет Die Welt. Украина будет эффективно развиваться лишь тогда, когда частные инвесторы рискнут вложить в ее экономику. Страна нуждается в больших инвестициях в инфраструктуру, особенно в восточную часть страны. МВФ не может обеспечить всего этого, поскольку речь идет о краткосрочном финансировании. США и ЕС медлят в этом вопросе. Несмотря на громкие заверения Запада об экономической и военной помощи Украине, на деле страна существенной помощи еще не получила, оставшись без доступа к богатому ресурсами промышленному юго-востоку, пишет Global Times. Причины отношения Запада к просьбам правительства Украины: процветающая коррупция, воровство, военные действия на востоке страны, угроза раскола страны и отсутствие реформ.

( Читать дальше )

"ЮТэйр" влетела в дефолт

- 21 ноября 2014, 22:52

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал