SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДИВИДЕНДЫ

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Коррекцию в акциях ОГК-2 стоит использовать для открытия длинных позиций с 85% потенциалом роста - Инвестиционная компания ЛМС

- 10 октября 2019, 15:15

- |

Инвестиционная идея — ОГК-2. ОГК-2 имеет два основных фактора роста: увеличение финансовых показателей вплоть до 2022 года и переход на выплату 50% чистой прибыли на дивиденды. Первый драйвер объясняется ростом платежей по ДПМ, пик которых придется на 2022 год. Второй — переходом «Газпрома» к выплате в 50% чистой прибыли в 2020 году, вместе с которым к данной практике придут его дочерние общества. В 2019 году компания способна выплатить 40%-42,5% чистой прибыли или $ 0,00077 — $ 0,00093 (0,05 руб.- 0,06 руб.) на 1 акцию. При текущей рыночной цене $ 0,0082 (0,533 руб.), это соответствует 9,4%-11,3% дивидендной доходности.

На текущий момент акция находится под давлением в связи с возможным бумажным убытком после обмена квазиказначейскими акциями с Мосэнерго. В 2011 году ОГК-2 зачислила на свой баланс собственные акции по цене $ 0,027 (1,75 руб.) за 1 бумагу, а в августе 2019 года продала их, примерно по $ 0,0085 (0,55 руб.), данная операция предполагает $ 0,077 млрд. (5 млрд. руб.) убытка по МСФО, которого не будет, учитывая комментарий на сайте компании по поводу сделки. «По итогам сделки будет отражено изменение структуры собственного капитала ПАО ОГК-2, использование нераспределенной прибыли на покрытие убытка не потребуется. Сделка не окажет влияния на финансовый результат ПАО ОГК-2 по итогам 2019 года, что отвечает интересам акционеров ПАО ОГК-2».

( Читать дальше )

На текущий момент акция находится под давлением в связи с возможным бумажным убытком после обмена квазиказначейскими акциями с Мосэнерго. В 2011 году ОГК-2 зачислила на свой баланс собственные акции по цене $ 0,027 (1,75 руб.) за 1 бумагу, а в августе 2019 года продала их, примерно по $ 0,0085 (0,55 руб.), данная операция предполагает $ 0,077 млрд. (5 млрд. руб.) убытка по МСФО, которого не будет, учитывая комментарий на сайте компании по поводу сделки. «По итогам сделки будет отражено изменение структуры собственного капитала ПАО ОГК-2, использование нераспределенной прибыли на покрытие убытка не потребуется. Сделка не окажет влияния на финансовый результат ПАО ОГК-2 по итогам 2019 года, что отвечает интересам акционеров ПАО ОГК-2».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

На бумагах МТС нисходящий тренд на 270 рублей - Финам

- 10 октября 2019, 12:50

- |

Сегодня бумаги МТС последний день торгуются с дивидендами, поэтому у инвесторов есть последний шанс попасть в список на их получение. Официальное закрытие реестра 14 октября, но на бирже действует режим Т+2. Многие боятся дивидендного гэпа, который часто следует за закрытием реестра. Будет или не будет гэп на этот раз? По статистике в МТС только один раз не было дивидендного гэпа и он открылся в плюс после отсечки. Что касается дивидендных историй, то я их не торгую, но техническую картину по обеим бумагам вам расскажу.

ГК «ФИНАМ»

На бумагах МТС нисходящий тренд на 270 рублей. Вот как раз после отсечки и посмотрим, сможет ли он устоять под натиском «быков». Вчера были тесты, но как говорится «обещать не значит жениться», давайте подождем. Если бумаги МТС сумеют пробить отметку 270 рублей, то быстрого роста от них ждать не стоит…Афанасьева Юлия

ГК «ФИНАМ»

про влажные дивидентные пенсии

- 09 октября 2019, 21:22

- |

Тут в последнее время стала популярна тема получать типа пенсию в виде дивидентов от акций. Ребят, не ведитесь на эту фигню, я сам на похожей пенсии уже пятый год, и всё совсем не так как тут пишут.

1. Для 99% людей работа необходима, иначе полетит кукушка.

2. Всякие хобби которыми ты занимаешься интересны пока у тебя нет на это времени, и становятся скучны когда время есть.

3. Любыми делами и вещами можно заниматься работая.

4. Никто не откладывает ежемесячно одинаковые суммы много лет подряд, доходы и расходы меняются постоянно, если сумма одинаковая то это признак того что человек откладывал в своих влажных мечтах.

5. Чтобы придти к пассивной дивидентной стратегии обычно нужно потерять много бабла и времени на спекуляциях. Соответственно суммы уже будут маленькие и никакой радости от инвестиций не будет.

( Читать дальше )

1. Для 99% людей работа необходима, иначе полетит кукушка.

2. Всякие хобби которыми ты занимаешься интересны пока у тебя нет на это времени, и становятся скучны когда время есть.

3. Любыми делами и вещами можно заниматься работая.

4. Никто не откладывает ежемесячно одинаковые суммы много лет подряд, доходы и расходы меняются постоянно, если сумма одинаковая то это признак того что человек откладывал в своих влажных мечтах.

5. Чтобы придти к пассивной дивидентной стратегии обычно нужно потерять много бабла и времени на спекуляциях. Соответственно суммы уже будут маленькие и никакой радости от инвестиций не будет.

( Читать дальше )

Просадка в акциях Алроса и МосБиржи позволяет увеличить позиции в них - ИГ Универ Капитал

- 09 октября 2019, 16:54

- |

Среди отечественных бумаг просадка в «АЛРОСА» и «МосБирже» позволяет увеличить позиции в этих бумагах, дающих дивидендную доходность выше среднерыночной.

В сегменте чёрной металлургии просадка привела котировки большинства бумаг на уровни на 15-25% ниже максимумов, но пока фундаментально есть сдерживающие от покупки факторы. Отрасль вступает в нисходящую стадию цикла, глобальные настроения в экономике также ухудшаются и известная процикличность и высокая бета компаний сектора создают дополнительные риски для инвесторов. Вместе с тем, многие компании уделяют повышенное внимание дивидендам и не видят рисков значительного сокращения EBITDA. «Северсталь», несмотря на растущие капитальные затраты, намерена частично финансировать его за счёт наращивания долга с тем, чтобы сохранить дивидендные платежи и доходность по ним на высоком уровне.

ИГ «УНИВЕР Капитал»

В сегменте чёрной металлургии просадка привела котировки большинства бумаг на уровни на 15-25% ниже максимумов, но пока фундаментально есть сдерживающие от покупки факторы. Отрасль вступает в нисходящую стадию цикла, глобальные настроения в экономике также ухудшаются и известная процикличность и высокая бета компаний сектора создают дополнительные риски для инвесторов. Вместе с тем, многие компании уделяют повышенное внимание дивидендам и не видят рисков значительного сокращения EBITDA. «Северсталь», несмотря на растущие капитальные затраты, намерена частично финансировать его за счёт наращивания долга с тем, чтобы сохранить дивидендные платежи и доходность по ним на высоком уровне.

Тем не менее, в неблагоприятном сценарии привлекательная доходность по дивидендам может быть полностью нивелирована просадкой котировок, как это мы уже наблюдали.Александров Дмитрий

ИГ «УНИВЕР Капитал»

Сохранение листинга на NYSE позитивно для инвесторов МТС - Фридом Финанс

- 09 октября 2019, 15:12

- |

«Система», видимо, долго взвешивала все за и против. Уход с открытого рынка может повлечь геополитические риски. Деятельность в Узбекистане уже привела к огромному ($850 млн) штрафу. К этому добавляется риск появления претензий американских инвесторов непосредственно к контролирующему акционеру МТС. У «Системы» огромный долг, и МТС — это главный источник его погашения. Не исключено, что кто-то в США может захотеть нажиться на этом. Публичность в Штатах вообще кратно увеличивает юридические и финансовые риски и расходы.

ИК «Фридом Финанс»

С другой стороны, в случае выкупа пришлось бы искать дополнительные средства — более $2 млрд на выкуп, а полностью юридические риски делистингом не снимаются. Несмотря на долги «Системы» и рост капзатрат телекомов в России, МТС — привлекательный актив. Маржа показателя OIBDA свыше 40% (46%, по данным последнего отчета). Это позволяет выплачивать высокие дивиденды, не менее 28 руб. на акцию в год. Также у МТС есть валютные кредиты (8% от общей суммы долга), а публичность улучшает перспективы их получения. Так что для инвесторов, на мой взгляд, сохранение листинга на NYSE позитивно. МТС, по сути, последняя российская телекоммуникационная компания, сохранившая листинг и на биржах в России, и за ее пределами.Ващенко Георгий

ИК «Фридом Финанс»

Интересный вопрос

- 09 октября 2019, 11:18

- |

Выношу на общее обсуждение вопрос, ответ на который у меня всегда был очевиден. Но вот после одного из коментов я задумался, а правильно ли я считаю ДД?

Выкладываю суть диалога:

Я: Года два назад обратил внимание на акции энергетических компаний. Взял на пробу Ленэнерго-преф. по 50 средняя получилась… ДД уже больше 20%. И бумага выросла на 150%.

Оппонент:… не подскажите, как у Вас ДД Ленэнерго более 20%? Вы всю жизнь будете помнить, что брали ее по 50 и считать от этой цифры?

ДД приносят акции портфеля, имеющего определенную стоимость, состоящую не из стоимостей акций в момент покупок. Как по мне…

Вот так!

Я всегда считал доходность от капитала потраченного на актив. Не важно ДД это или профит от курсовой разницы.

Может я не прав? Кто как думает? И с аргументами, плис…

Выкладываю суть диалога:

Я: Года два назад обратил внимание на акции энергетических компаний. Взял на пробу Ленэнерго-преф. по 50 средняя получилась… ДД уже больше 20%. И бумага выросла на 150%.

Оппонент:… не подскажите, как у Вас ДД Ленэнерго более 20%? Вы всю жизнь будете помнить, что брали ее по 50 и считать от этой цифры?

ДД приносят акции портфеля, имеющего определенную стоимость, состоящую не из стоимостей акций в момент покупок. Как по мне…

Вот так!

Я всегда считал доходность от капитала потраченного на актив. Не важно ДД это или профит от курсовой разницы.

Может я не прав? Кто как думает? И с аргументами, плис…

Дивидендные истории в $ на следующей неделе

- 08 октября 2019, 20:24

- |

Я продолжаю рубрику «Дивидендные истории в $ на следующей неделе»

На следующей неделе вы сможете заработать неплохой % в долларах по следующим компаниям:

16 октября закрывается реестр:

1) The PNC Financial Services Group, Inc. с квартальной доходностью 0,83% (2,98%*) или 1,15$;

17 октября закрывается реестр:

1) Foot Locker, Inc. с квартальной доходностью 0,92% (3,59%*) или 0,38$;

( Читать дальше )

На следующей неделе вы сможете заработать неплохой % в долларах по следующим компаниям:

16 октября закрывается реестр:

1) The PNC Financial Services Group, Inc. с квартальной доходностью 0,83% (2,98%*) или 1,15$;

17 октября закрывается реестр:

1) Foot Locker, Inc. с квартальной доходностью 0,92% (3,59%*) или 0,38$;

( Читать дальше )

Нужна помощь по QScalp 3.7 отображение транзакций.

- 08 октября 2019, 19:04

- |

Ребята, пользователи QScalp3.7 кто подскажет почему в Финаме с квика в QScalp не проходят данные для индикатора текущего значения рабочего объёма. Работал в Открытии там всё нормально, но перестали котировки в Метасток экспортировать, а в Финаме через Финам Дата Феед идут, перешёл из Открытия в Финам, а здесь такая оказия, хорошо что на фьючерсах всё получается. Кто может помогите пожалуйста.

Связь лучше через почту [email protected]

Связь лучше через почту [email protected]

Темпы Сбербанка, как банка снижаются… МСФО всё подправит

- 08 октября 2019, 18:02

- |

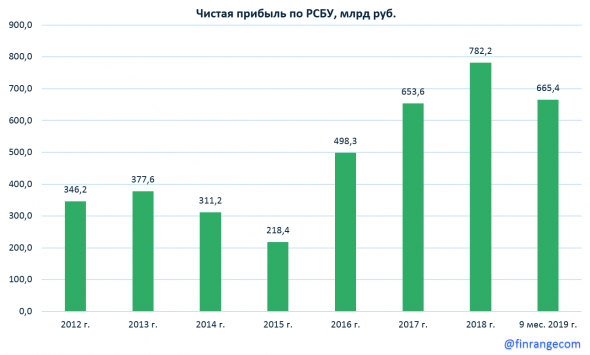

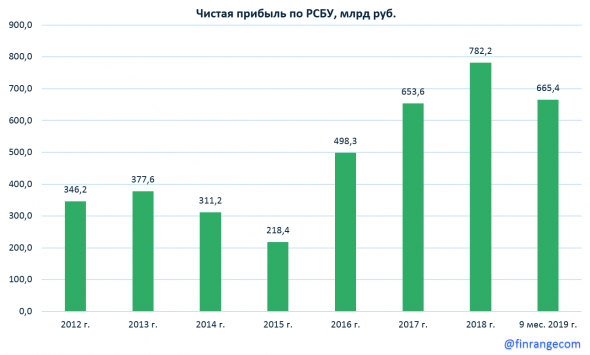

Сбербанк отчитался о финансовых результатах за 9 мес. 2019 г. по РСБУ. По итогам отчётного периода банк увеличил прибыль на 8,6% — до 665,4 млрд руб. по сравнению с аналогичным периодом прошлого года. Чистый процентный доход банка снизился на 1,1% по сравнению с аналогичным периодом прошлого 2018 г. – до 929,2 млрд руб. из-за роста стоимости клиентских пассивов в конце 2018 — начале 2019 г. Чистый комиссионный доход за январь-сентябрь вырос на 7,8% — до 334,5 млрд руб. Собственный капитал банка с 1 января по 1 октября 2019 г. увеличился на 4,6% и составил 4,4 трлн руб. На фоне роста капитала и снижения цен на акции Сбербанка, балансовая стоимость банка равняется P/BV=1,16.

( Читать дальше )

В сентябре чистая прибыль банка составила столько же, сколько годом ранее — 72,1 млрд руб. Таким образом, темпы банка замедлились, но хочу отметить, что с недавних пор РСБУ не показателен для Сбербанка, как раньше, консолидированные результаты по МСФО информативнее. Последнее время Сбербанк активно развивает различные бизнес направления, которые не учтены в отчётности РСБУ. Например, совместные бизнес-проекты с Яндексом, акселератор от Сбербанка и 500 Startups, а также собственные, такие как Сбер.Авто, которую группа зарегистрирована 2 октября. К тому же не забываем международный бизнес, доля которого составляет около 5% совокупных активов Сбербанка.

( Читать дальше )

У Газпрома сейчас наиболее высокий потенциал роста в секторе - Велес Капитал

- 08 октября 2019, 16:26

- |

В последние 3 месяца газовый гигант стал генератором корпоративных новостей и слухов: планы улучшить дивидендную политику и рост дивидендов по итогам 2018 г. в 2 раза, слухи о смене руководства концерна, обсуждение дальнейшей судьбы квазиказначейских акций вывели акции «Газпрома» в лидеры сектора по росту курсовой стоимости в текущем году после более чем семилетнего застоя. На наш взгляд, эта ситуация говорит о преобразованиях в концерне и об ожидании рынком больших перемен.

На наш взгляд, основным событием стало заявление главы компании Алексея Миллера о планах перейти на расчет дивидендов исходя из 50% чистой прибыли по МСФО. Ранее компания не практиковала привязку дивидендов к финансовому результату, а размер определялся результатом переговоров менеджмента компании, правительства и министерств, что делало их величину трудно прогнозируемой.

Акции «Газпрома» очень слабо реагируют на финансовую отчетность, на изменение цен на газ, на объем экспорта и другие фундаментальные вещи. Однако, как показали события последних месяцев, они остро реагируют на дивиденды и различные корпоративные события. После рекомендации «Газпрома» увеличить дивиденды с 8,04 по итогам 2017 г. до 16,61 руб. по итогам 2018 г. котировки выросли со 150 до 230 руб., что сформировало дивидендную доходность в 7%, которая соответствует нашей оценке средней доходности в секторе в 2019 г.

( Читать дальше )

На наш взгляд, основным событием стало заявление главы компании Алексея Миллера о планах перейти на расчет дивидендов исходя из 50% чистой прибыли по МСФО. Ранее компания не практиковала привязку дивидендов к финансовому результату, а размер определялся результатом переговоров менеджмента компании, правительства и министерств, что делало их величину трудно прогнозируемой.

Акции «Газпрома» очень слабо реагируют на финансовую отчетность, на изменение цен на газ, на объем экспорта и другие фундаментальные вещи. Однако, как показали события последних месяцев, они остро реагируют на дивиденды и различные корпоративные события. После рекомендации «Газпрома» увеличить дивиденды с 8,04 по итогам 2017 г. до 16,61 руб. по итогам 2018 г. котировки выросли со 150 до 230 руб., что сформировало дивидендную доходность в 7%, которая соответствует нашей оценке средней доходности в секторе в 2019 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал