SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДИВИДЕНДЫ

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Годовая дивидендная доходность акций Лукойла составила более 4,5% - ИК QBF

- 20 июня 2019, 23:19

- |

Сегодня «ЛУКОЙЛ» провел общее собрание акционеров. На повестке дня было 9 вопросов, среди них самые интересные – принятие дивидендов и уменьшение уставного капитала. Акционеры ожидаемо утвердили рекордные дивиденды в размере 155 руб. на акцию. Таким образом, годовая дивидендная доходность акций «ЛУКОЙЛа» составила более 4,5%, что ниже среднего по нефтегазовому сектору России. Тем не менее «ЛУКОЙЛ» сохранил за собой репутацию дивидендного аристократа, уже 20 лет сохраняющего тренд на постепенное увеличение дивидендных выплат.

Другим важным решением стало уменьшение уставного капитала на 35 млн акций или 4,1%. Это приведет к увеличению прибыли на акцию и продолжению тренда на увеличение дивидендов. Кроме того, уменьшение уставного капитала приведет к увеличению коэффициента акций в свободном обращении (FIF). В связи с этим вес акций Лукойла в индексе MSCI Russia будет повышен, что обеспечит приток капитала в акции. Не исключено, что компания может продолжить практику обратного выкупа акций и в будущих периодах, что также положительно отразится на котировках.

( Читать дальше )

Другим важным решением стало уменьшение уставного капитала на 35 млн акций или 4,1%. Это приведет к увеличению прибыли на акцию и продолжению тренда на увеличение дивидендов. Кроме того, уменьшение уставного капитала приведет к увеличению коэффициента акций в свободном обращении (FIF). В связи с этим вес акций Лукойла в индексе MSCI Russia будет повышен, что обеспечит приток капитала в акции. Не исключено, что компания может продолжить практику обратного выкупа акций и в будущих периодах, что также положительно отразится на котировках.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

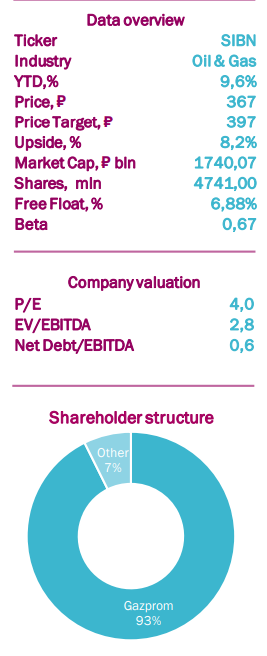

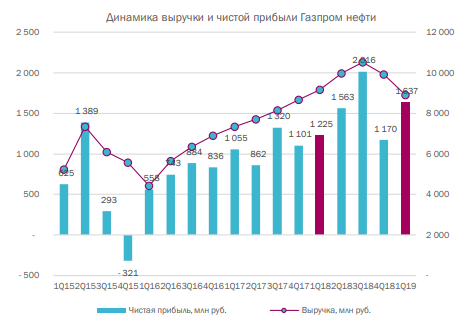

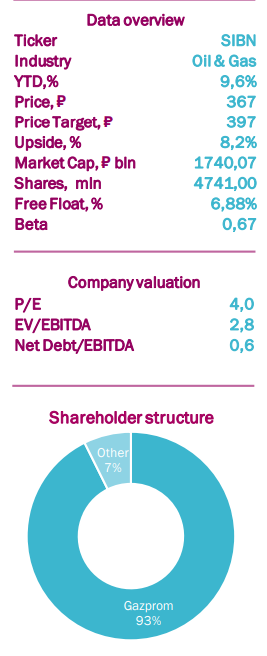

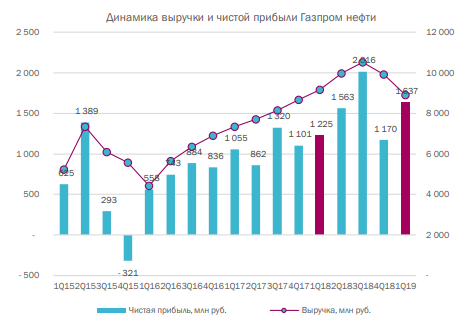

Газпром нефть – нефтяное ралли продолжается - Кит Финанс Брокер

- 20 июня 2019, 22:25

- |

Газпром нефть опубликовала финансовые результаты за I кв. 2019 г. по МСФО. Выручка нефтяника выросла на 12,6% по сравнению с аналогичным периодом прошлого года – до 586,4 млрд руб. Скорректированная EBITDA увеличилась на 26,9% — до 197,7 млрд руб. Чистая прибыль выросла в 1,5 раза – до 107,9 млрд руб.

Газпром нефть отчиталась, результаты оказались лучше ожиданий. Сильные финансовые показатели обусловлены благоприятной ценовой конъюнктурой рынка и ростом объёмов реализации нефти.

Газпром нефть отчиталась, результаты оказались лучше ожиданий. Сильные финансовые показатели обусловлены благоприятной ценовой конъюнктурой рынка и ростом объёмов реализации нефти.

В связи с вышеперечисленным, мы поднимаем целевой ориентир до 397 руб. за акцию. На фоне высоких рублёвых цен на нефть, мы ожидаем сильные финансовые результаты и за II кв. 2019 г. К тому же Газпром нефть заплатит в июле дивиденд в размере 7,95 руб., текущая дивидендная доходность равняется 2% Напомним, ранее мы публиковали торговую идею. Текущая доходность идеи 8,9%.Кит Финанс Брокер

Строительство моста через Волгу улучшит финансовые показатели Мостотреста - Инвестиционная компания ЛМС

- 20 июня 2019, 21:28

- |

Слабые результаты «Мостотрест» за 2018-2019 год — хороший повод для покупки акций компании ввиду будущих крупных инфраструктурных проектов.

Консорциумом «Автодора» и «Мостотреста» может выиграть строительство крупного моста через Волгу с вводом в 2024 году и стоимостью проекта в $2,05-2,21 млрд (130-140 млрд руб), начало тендера запланировано на июль 2019 года. Компания может заработать с этого контракта около $0,24 млрд (15 млрд руб.) чистой прибыли. Контрактная стоимость проектов «Мостотреста» на начало 2019 года – $4,34 млрд (275 млрд руб.), что на 5% меньше, чем в 2018 году. Рынок дорожно-мостового строительства в 2018 году упал на 12%, но «Мостотрест» сумел получить на тендерах все крупные контракты.

«Инвестиционная компания ЛМС»

Консорциумом «Автодора» и «Мостотреста» может выиграть строительство крупного моста через Волгу с вводом в 2024 году и стоимостью проекта в $2,05-2,21 млрд (130-140 млрд руб), начало тендера запланировано на июль 2019 года. Компания может заработать с этого контракта около $0,24 млрд (15 млрд руб.) чистой прибыли. Контрактная стоимость проектов «Мостотреста» на начало 2019 года – $4,34 млрд (275 млрд руб.), что на 5% меньше, чем в 2018 году. Рынок дорожно-мостового строительства в 2018 году упал на 12%, но «Мостотрест» сумел получить на тендерах все крупные контракты.

Текущий год для компании будет трудным в части снижения финансовых показателей, отсутствия дивидендов и высокого долга. Крупные инфраструктурные проекты, такие как мост через Волгу, а также рост контрактов по ремонту и содержанию автодорог в концессиях, выходящих на эксплуатационную стадию, существенно улучшат финансовые показатели компании. С учетом этих факторов, покупка акций «Мостотреста» интересна по цене не выше сделки Ротенберга с НПФ «Благосостояние» в 2015 году — $ 1,45 (92 руб.) с целевой ценой $ 2,37 (150 руб.), что соответствует потенциалу роста в 63% без учета дивидендов, на горизонте 2 года.Компанищенко Никита

«Инвестиционная компания ЛМС»

Продажа Рефтинской ГРЭС неизбежно приведет к сокращению капитализации Энел Россия - Велес Капитал

- 20 июня 2019, 21:15

- |

«Кузбассэнерго» покупает Рефтинскую ГРЭС у «Энел Россия». Это крупная сделка, но обязательного выкупа у миноритариев не будет, т.к. это меньше 50% балансовой стоимости.

Мы занимаемся обновлением финансовой модели компании. Мы считаем, что основная часть средств пойдет на финансирования ветряных станций — компания до 2024 года планирует ввести 3 ВЭС совокупной установленной мощностью 362 МВт.

Сделка по продаже крупнейшей станции неизбежно приведет к сокращению капитализации компании (Сейчас на Рефтинскую ГРЭС приходится 40% установленной мощности компании).

Мы видим низкую вероятность специальных дивидендов, но считаем, что часть врученных средств может пойти на выплату дивидендов обычных. Коэффициент выплат может быть понижен с нынешних 65% до 30%-50% в среднесрочном периоде, а дивидендная доходность будет варьироваться от 7% до 12% на перспективе ближайших 5 лет.

ИК «Велес Капитал»

Мы занимаемся обновлением финансовой модели компании. Мы считаем, что основная часть средств пойдет на финансирования ветряных станций — компания до 2024 года планирует ввести 3 ВЭС совокупной установленной мощностью 362 МВт.

Сделка по продаже крупнейшей станции неизбежно приведет к сокращению капитализации компании (Сейчас на Рефтинскую ГРЭС приходится 40% установленной мощности компании).

Мы видим низкую вероятность специальных дивидендов, но считаем, что часть врученных средств может пойти на выплату дивидендов обычных. Коэффициент выплат может быть понижен с нынешних 65% до 30%-50% в среднесрочном периоде, а дивидендная доходность будет варьироваться от 7% до 12% на перспективе ближайших 5 лет.

Подытоживая, из-за снижения объема бизнеса, мы ожидаем, что акции будут торговаться дешевле нынешних уровней.Адонин Алексей

ИК «Велес Капитал»

Лукойл - задача - удерживать темп увеличения дивидендов

- 20 июня 2019, 13:22

- |

Вагит Алекперов в ходе годового собрания акционеров:

источник

«Наша задача — это выдержать темп увеличения дивидендных выплат, сохранить не на один год, а на десятилетия»

источник

Лукойл - продолжит наращивать производство и увеличивать дивиденды

- 20 июня 2019, 12:50

- |

глава Лукойла Вагит Алекперов, выступая на ГОСА:

вице-президент по экономике и финансам компании Александр Матыцы:

первый исполнительный вице-президент «Лукойла» Равиль Маганов:

( Читать дальше )

«Мы продолжим последовательно улучшать качество бизнес-процессов, наращивать объемы производства, увеличивать дивидендные выплаты и будем открыто информировать вас обо всех событиях в жизни „Лукойла“

вице-президент по экономике и финансам компании Александр Матыцы:

»Лукойл" выполняет и даже перевыполняет обещания в области выплат акционерам. Недавно совет директоров одобрил изменения в дивидендную политику, позволяющую учесть эффект от сокращения количества акций в обращении в результате обратного выкупа"

«С сентября 2018 года мы осуществляем программу выкупа акций на открытом рынке, и уже направили на эти цели почти 3 миллиарда долларов, приобретя почти 5% уставного капитала»

первый исполнительный вице-президент «Лукойла» Равиль Маганов:

«С 2019 года суммарная добыча газа с этих проектов (Узбекистан — ред.) превысит 16 миллиардов кубометров в год»

( Читать дальше )

Акции США: Лучшие Дивиденды на 2019 год

- 19 июня 2019, 22:47

- |

01:15 — Кризис-Радар: Быстрый взгляд на основные индикаторы, которые могут предсказать начало кризиса.

03:23 — Главная Тема: Лучшие дивиденды на 2019 год.

04:50 — Цитата Альберта Эйнштейна о сложных процентах.

05:34 — Сравнение доходности S&P500 с 1958 года с учётом дивидендов и без их учёта.

06:55 — Динамика роста дивидендных выплат по индексу S&P500 с 2010 года.

07:50 — Мистер Wonderful и его дивидендная стратегия.

09:53 — ETF качественных дивидендов: The O'Shares FTSE U.S. Quality Dividend ETF ($OUSA).

ТОП-10 акций с качественными дивидендами:

( Читать дальше )

03:23 — Главная Тема: Лучшие дивиденды на 2019 год.

04:50 — Цитата Альберта Эйнштейна о сложных процентах.

05:34 — Сравнение доходности S&P500 с 1958 года с учётом дивидендов и без их учёта.

06:55 — Динамика роста дивидендных выплат по индексу S&P500 с 2010 года.

07:50 — Мистер Wonderful и его дивидендная стратегия.

09:53 — ETF качественных дивидендов: The O'Shares FTSE U.S. Quality Dividend ETF ($OUSA).

ТОП-10 акций с качественными дивидендами:

( Читать дальше )

В 2019 году дивидендные выплаты Энел Россия не покажут значимого изменения - Промсвязьбанк

- 19 июня 2019, 15:08

- |

Акционеры Энел Россия утвердили дивиденды за 2018 г в размере 0,14 руб. на акцию

Акционеры Энел Россия в ходе годового общего собрания утвердили выплату дивидендов за 2018 г. в размере 0,14 руб. на акцию, передал корреспондент Интерфакса. Общая сумма утвержденных выплат — 5 млрд руб. Датой, на которую определяются лица, имеющие право на получение дивидендов, утверждено 8 июля. Чистая прибыль Энел Россия по МСФО в 2018 г. снизилась на 9,9%, до 7,7 млрд руб., по РСБУ — сократилась на 14,5%, до 5,1 млрд руб.

Акционеры Энел Россия в ходе годового общего собрания утвердили выплату дивидендов за 2018 г. в размере 0,14 руб. на акцию, передал корреспондент Интерфакса. Общая сумма утвержденных выплат — 5 млрд руб. Датой, на которую определяются лица, имеющие право на получение дивидендов, утверждено 8 июля. Чистая прибыль Энел Россия по МСФО в 2018 г. снизилась на 9,9%, до 7,7 млрд руб., по РСБУ — сократилась на 14,5%, до 5,1 млрд руб.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним оценивается в 12%. Энел Россия направит акционерам 65% от чистой прибыли по МСФО. По информации топ-менеджмента payout ratio на уровне 65% может быть сохранен и по итогам 2019 года. По прогнозам, в 2019 году не ожидается существенного роста прибыли компании, т.е. объем выплат дивидендов не покажет значимого изменения.Промсвязьбанк

Сохраняем осторожный взгляд на российский металлургический сектор - Атон

- 19 июня 2019, 14:40

- |

Металлургический сектор

Что будет на дне цикла?

Замедление экономики Китая и рост производства – идеальный шторм: консенсус- прогноз Bloomberg, предусматривающий рост на 5.8% в 2021 (против 6.6% в 2018) отражает переход к «новой норме» более устойчивого роста, но пока еще не эффект торговых войн США. Тем временем, производство стали в Китае в мае достигло абсолютного максимума в 89.1 млн т (+9.8% г/г). Сырьевой кризис в 2015 был вызван аналогичными причинами – замедлением роста Китая (ВВП до 6.9% в 2015 с 9.5% в 2011) и расширением мощностей в посткризисный период, чему способствовала низкая стоимость заимствований. Коэффициент использования стали в мире снизился до 64.9% в 2015 против 78.8% в 2014.

( Читать дальше )

Что будет на дне цикла?

Замедление экономики Китая и рост производства начинают напоминать комбинацию, ставшую причиной сырьевого кризиса в 2015. В этом отчете мы исследуем потенциальную степень снижения цен на сырье и проводим стресс-тест финансовых показателей металлургических компаний. Учитывая уменьшившуюся долговую нагрузку, сектор в целом гораздо лучше готов к неблагоприятным макро- условиям. Тем не менее ожидаемое снижение средней EBITDA сектора на 30% (относительно 2019П) приведет к падению FCF (доходность 3%) и дивидендов (доходность 4%). Несмотря на некоторую поддержку за счет инфраструктурного стимула в Китае и возможного снижения ставки ФРС, мы сохраняем осторожный взгляд на российский металлургический сектор и подтверждаем предпочтение защитным (Полюс) и глубоко недооцененным (ТМК и РУСАЛ) бумагам.Атон

Замедление экономики Китая и рост производства – идеальный шторм: консенсус- прогноз Bloomberg, предусматривающий рост на 5.8% в 2021 (против 6.6% в 2018) отражает переход к «новой норме» более устойчивого роста, но пока еще не эффект торговых войн США. Тем временем, производство стали в Китае в мае достигло абсолютного максимума в 89.1 млн т (+9.8% г/г). Сырьевой кризис в 2015 был вызван аналогичными причинами – замедлением роста Китая (ВВП до 6.9% в 2015 с 9.5% в 2011) и расширением мощностей в посткризисный период, чему способствовала низкая стоимость заимствований. Коэффициент использования стали в мире снизился до 64.9% в 2015 против 78.8% в 2014.

( Читать дальше )

Энел Россия может отдать предпочтение инвестиционным проектам, а не дивидендам за 2019 год - Атон

- 19 июня 2019, 12:24

- |

Энел Россия: выплата дивидендов может быть скорректирована на фоне высоких капзатрат

Как сообщает Интерфакс, вчера на годовом собрании акционеров Энел Россия гендиректор Карло Палашано отметил, что в ходе предстоящего цикла интенсивных капзатрат, связанного со строительством ветряных проектов, компания будет тщательно продумывать баланс между инвестициями и дивидендами. Компания по-прежнему нацелена на выплату 65% чистой прибыли по итогам 2019, но окончательное решение будет зависеть от конъюнктуры на рынке.

Как сообщает Интерфакс, вчера на годовом собрании акционеров Энел Россия гендиректор Карло Палашано отметил, что в ходе предстоящего цикла интенсивных капзатрат, связанного со строительством ветряных проектов, компания будет тщательно продумывать баланс между инвестициями и дивидендами. Компания по-прежнему нацелена на выплату 65% чистой прибыли по итогам 2019, но окончательное решение будет зависеть от конъюнктуры на рынке.

Хотя дивиденды за 2019 пока не на повестке дня, мы полагаем, что заявление гендиректора может потенциально означать, что Энел Россия может отдать предпочтение инвестиционным проектам, а не дивидендам, при распределении поступлений от продажи Рефтинской ГРЭС (минимум 21.0 млрд руб. против капзатрат на строительство ветропарков в Азове и Мурманской области в размере 30.3 млрд руб.). По нашим предварительным оценкам, Энел Россия теоретически может распределить 40-60% поступлений в форме специальных дивидендов (доходность 20-30% сверх доходности 12% за 2018) при сохранении чистой долговой нагрузки ниже 2.5х. Тем не менее окончательная цена продажи, сроки выплаты и целевое распределение поступлений еще точно не определены. Мы сохраняем НЕЙТРАЛЬНУЮ позицию по Энел Россия.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал