ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Магнит рекомендует дивиденды за 2018г 166,78 руб./акция

- 25 марта 2019, 12:03

- |

Магнит рекомендует дивиденды за 2018г 166,78 руб./акция

Андрей Лемешко

(Блумберг) -- Реестр для получения дивидендов будет закрыт по состоянию на 14 июня, сообщилакомпания на ленте раскрытия.

- комментировать

- Комментарии ( 0 )

ГК Мать и дитя - совет директоров рекомендовал выплатить дивиденды в размере 800 млн руб. или 28% от чистой прибыли по МСФО

- 25 марта 2019, 11:18

- |

Совет директоров ГК «Мать и дитя» рекомендовал выплатить дивиденды в размере 800 млн руб. или 28% от чистой прибыли по МСФО за 2018 г. Общие дивиденды по итогам 2018 года составят 10,65 руб. на акцию.

Годовое Общее Собрание Акционеров Компании, на котором будет рассмотрен вопрос об утверждении выплат дивидендов, пройдет 23 апреля 2019 г. Датой закрытия реестра для участия в Годовом Общем Собрании Акционеров станет 22 марта 2019 г. Последней датой приема результатов голосования владельцев ГДР станет 18 апреля 2019 г. При условии утверждения акционерами дивидендов на годовом Общем Собрании Акционеров Компании, предварительной датой закрытия реестра для целей выплаты дивидендов станет 24 мая 2019 г. Дата торгов, начиная с которой новые акционеры Компании не будут иметь права на получение дивидендов (ex-dividenddate), установлена на 23 мая 2019 г. Выплата дивидендов держателям ГДР будет осуществлена 25 июня 2019 г. в долларах США по курсу ЦБ РФ на 22 марта 2019 г.

http://www.mcclinics.ru/media/news/177.html

Магнит - дивиденды за 2018 г 166,78 руб/ао

- 25 марта 2019, 09:54

- |

«Утвердить рекомендации годовому Общему собранию акционеров ПАО «Магнит» по распределению прибыли и убытков ПАО «Магнит» по результатам 2018 отчетного года, в том числе по размеру дивиденда по акциям Общества, порядку его выплаты, о дате, на которую определяются лица, имеющие право на получение дивидендов».

В соответствии с рекомендациями Совета директоров ПАО «Магнит» предложено:

— Выплатить дивиденды по обыкновенным именным акциям ПАО «Магнит» по результатам 2018 отчетного года в размере 16 996 775 786,90 рублей, что составляет 166,78 рублей на одну обыкновенную акцию;

— Выплату дивидендов осуществить в денежной форме;

— Установить следующую дату, на которую определяются лица, имеющие право на получение дивидендов 14 июня 2019 года;

( Читать дальше )

Дивиденды2019 и ажиотажный спрос на валюту)

- 24 марта 2019, 18:19

- |

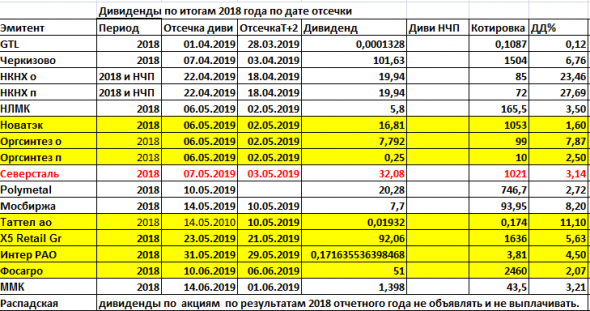

Желтым выделены решения СД, вышедшие на прошлой неделе.

Красный шрифт: решение СД Северстали о ускорении выплат дивидендов Изменились даты отсечки под дивиденды

Дайджест дивидендных новостей за последнее время:

Правительство рассматривает инициативу об усилении контроля за инвестиционными программами "Газпрома" и «Транснефти».

Сейчас в правительстве прорабатывается вопрос о повышении контроля над инвестпрограммами компаний, которые являются естественными монополиями в сфере газоснабжения, транспортировки нефти и нефтепродуктов. Cоответствующая инициатива отражена в проекте поправок к законопроекту «О внесении изменений в Федеральный закон „О естественных монополиях“.

Уникальный геологоразведочный комплекс и использование современных технологий позволит „АЛРОСА“ восполнять ресурсы с минимальными затратами и поддерживать добычу на стабильном уровне около 38 млн карат в год, как минимум, до 2030 года. – компания

( Читать дальше )

Российский орел - последствия снижения долговой нагрузки - Sberbank CIB

- 22 марта 2019, 18:23

- |

В последние годы в ответ на санкции российские компании значительно сократили объемы долга. Мы думаем, что уровень долговой нагрузки уже упал ниже оптимальных значений. По нашим расчетам, как только российские компании прекратят снижать ее, они смогут увеличить выплаты акционерам почти вдвое. Поскольку российские акции уже торгуются с дивидендной доходностью 7%, потенциал роста довольно впечатляющий. То, как «ЛУКОЙЛ» распределяет денежные средства — пример остальному рынку.

К наиболее привлекательным бумагам мы относим «ЛУКОЙЛ» (учитывая впечатляющие свободные денежные потоки и потенциальное продление программы выкупа), «Норильский Никель» (с учетом двузначной дивидендной доходности на фоне высоких цен на сырье), «Халык Банк» (благодаря хорошему уровню дохода на капитал и большим выплатам), TCS Group (с учетом хороших результатов за 4К18 и очень оптимистичных прогнозов на 2019 год); «Яндекс» (в преддверии IPO компаний Lyft и Uber, что может вызвать переоценку бизнеса такси); X5 Retail Group (самый дешевый вариант сделать ставку на потребительский сектор); «Интер РАО» (потенциальное улучшение дивидендных выплат или крупные сделки слияния/поглощения могут убедить инвесторов учесть в оценке компании ее значительную чистую денежную позицию).Sberbank CIB

Решение совета директоров Распадской можно признать вполне разумным - Алго Капитал

- 22 марта 2019, 17:54

- |

Они открылись с сильным разрывом вниз на фоне известия о том, что совет директоров эмитента принял решение не рекомендовать выплату дивидендов за 2018 год. Аргументом в пользу указанной позиции стала необходимость для компании иметь достаточные финансовые резервы. Это связано с тем, что хорошие текущие финансовые результаты «Распадской» в значительной степени обусловлены текущими высокими ценами на уголь. Это решение можно признать вполне разумным. Но оно сыграло не в пользу биржевых спекулянтов. Ну а для долгосрочных инвесторов поступили более обнадеживающие известия. Новая дивидендная политика предполагает направлять на суммарную выплату акционерам не менее $50 млн в год двумя траншами при условии, что соотношение чистого долга к EBITDA не превысит 2.0x. В то же время Совет директоров угольной компании может рекомендовать увеличение дивидендных выплат. Между тем, годовая прибыль «Распадской» по МСФО увеличилась на 40% и составила $448 млн.

( Читать дальше )

Инвесторов разочаровало отсутствие дивидендов у Распадской - Фридом Финанс

- 22 марта 2019, 17:34

- |

Однако, вероятно, инвесторы были разочарованы отсутствием дивидендов у высокомаржинальной компании с низким уровнем чистого долга и незначительными капзатратами.Соснова Анастасия

ИК «Фридом Финанс»

Низкий размер дивиденда Распадской не стоит воспринимать как негатив - Invest Heroes

- 22 марта 2019, 16:47

- |

1. «Евраз» наращивает долю в «Распадской», потому что думает что она будет стоить дороже.

2. Менеджмент говорил, что не собирается проводить делистинг.

3, «Распадская» собиралась установить дивидендную политику.

Что видим сейчас:

1. Продолжается методичная скупка на внебиржевом рынке.

2. «Распадская» объявила принцип, исходя из которого рекомендует рассматривать дивиденды за первое полугодие 2019.

Дивидендная политика «Распадской». По факту мы видим, что это копия дивполитики «Евраза», которую просто осталось официально объявить «дивидендной политикой». Раньше менеджмент заявлял, что планируется сделать див политику по аналогии с «Евразом». Что ж, сравним то, что нам объявили сегодня:

( Читать дальше )

Учитывать в цене акций МТС потенциальный ущерб от судебных разбирательств еще рано - Альфа-Банк

- 22 марта 2019, 16:25

- |

В соответствии с новой дивидендной политикой, дивидендная доходность локальных акций и АДР МТС составляет соответственно 10,4% и 10,5% (исходя из цены закрытия рынка в четверг). Совет директоров МТС рассмотрит предложения по годовым дивидендным выплатам в апреле 2019 г., а по промежуточным дивидендам – в июле 2019 г. Совокупные годовые дивидендные выплаты составят как минимум 56 млрд руб. ($0,88 млрд) – это эквивалентно 90% прогнозной чистой прибыли за 2019 г. и 120% СДП (на основе консенсус-прогноз агентства Bloomberg).

Отдельно отметим, что две юридические компании США – Rosen Law и Bragar Eagel & Squire, P.C. (BES) – подали коллективные иски к МТС в связи с коррупционным расследованием деятельности МТС в Узбекистане. Rosen Law и BES подали иски от имени покупателей ценных бумаг ПАО “Мобильные телесистемы” (то есть покупателей АДР на NYSE) в период с 19 марта 2014 г. по 7 марта 2019 г. включительно (“коллективный период”). Иски направлены на возмещение убытков инвесторов МТС в соответствии с законом США о ценных бумагах. АДР МТС упали в цене на 55% с $16,8/АДР до $7,5/АДР в указанный период. Окно регистрации для инвесторов, то есть тот период, когда инвесторы могут присоединиться к искам против МТС, продлится до 20 мая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал