ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Результаты ФСК ЕЭС за 2018 год нейтральны для акций - Финам

- 18 марта 2019, 14:40

- |

Фактор увеличения операционных расходов в прошлом году уже учтен рынком, и мы не ожидаем реакции биржи на МСФО 2018. В фокусе инвесторов сейчас решение по дивидендным выплатам, а также вопрос с финансированием инвестиционной программы, которая заметно увеличится в связи с электроснабжением дальневосточных проектов.Малых Наталия

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Алроса - высокая дивидендная доходность поддержит акции - Промсвязьбанк

- 18 марта 2019, 13:43

- |

Из-за сокращения доли продаж крупных алмазов средние цены реализации снизились на 23% кв/кв, что привело к сокращению выручки и EBITDA. Рентабельность по EBITDA в 4 квартале сократилась с 57% до 44%, но по итогам года рентабельность составила 52%, что является одним из лучших результатов среди аналогов.

Инвесторов в первую очередь интересует какие дивиденды компания заплатит за 2018 год. Уровень долговой нагрузки позволяет направлять 70-100% от FCF, таким образом с учетом выплаченных промежуточных дивидендов в 5,93 рубля на акцию, дивиденды за 2018 год могут составить до 10,04 рубля на акцию (дох-ть 10,5%). «АЛРОСА» сохраняет позитивный взгляд на рынок алмазов, основными драйверами которого остаются снижение добычи и стабильный спрос в ключевых регионах.

На наш взгляд, рыночная конъюнктура в 2019 году может быть не такой позитивной, это подтверждается слабыми результатами продаж «АЛРОСА» и De Beers в первые месяцы 2019 года, что, вероятно, окажет сдерживающие влияние на рост котировок компании, но высокая дивидендная доходность выступит поддерживающим фактором.Промсвязьбанк

Алроса - прогноз роста спроса на продукцию может сгладить данные о снижении продаж - Альфа-Банк

- 18 марта 2019, 13:29

- |

«АЛРОСА» направила на дивиденды в общей сложности 80,7 млрд руб. в 2018 на фоне сильного СДП, снижения долговой нагрузки и консервативной политики в области капиталовложений. Компания планирует объявить о своих стратегических целях на Дне инвестора, который сегодня в Лондоне, 18 марта.

Мы рассчитываем услышать прогноз о росте спроса на алмазно-бриллиантовую продукцию в среднесрочной перспективе, что может сгладить данные о снижении продаж в январе-феврале 2019 г. Если индекс цен продолжит двигаться вверх, «АЛРОСА» будучи одним из лидеров мировой отрасли по производству алмазов, может воспользоваться своим стратегическим преимуществом.Альфа-Банк

АЛРОСА - планирует на выплаты акционерам 70-100% СДП, добыча 38 млн карат в год до 2030 г, рост капложений в 19 г, рост дивидендов за 18 г

- 18 марта 2019, 12:26

- |

-----------------------

планирует поддерживать добычу на уровне 38 млн карат в год до 2030 г:

Добыча в 2019 году составит 38 миллионов карат,

в 2020 году — 38,7 миллиона карат,

в 2021 году — 37,7 миллиона карат,

в 2022 году — 37,4 миллиона карат,

в 2023 году — 37,6 миллиона карат.

Среднее содержание алмазов в руде при этом прогнозируется на уровне 0,9 карата на тонну.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={E77DD2C2-7040-406E-A08F-2C30A49FEC27}

-----------------------------

Капитальные вложения в 2019 году вырастут до 29 млрд руб. с 28 млрд руб. в прошлом году.

В ближайшие пять лет (в 2019-2024 годах) планирует капитальные затраты в объеме 135 миллиардов рублей.

В том числе инвестиции в производственные мощности по добыче должны составить порядка 40 миллиардов рублей, в поддержание текущих активов — 55 миллиардов рублей, в объекты инфраструктуры — 40 миллиардов рублей.

( Читать дальше )

Низкие дивиденды Аэрофлота ограничат потенциал акций в этом сезоне - Финам

- 18 марта 2019, 11:32

- |

Мы сохраняем рекомендацию по акциям Аэрофлот «держать» и целевую цену 111 руб. на фоне ожиданий восстановления прибыли в этом году. В перспективе 12 месяцев потенциал акций AFLT умеренный, ~11%. в перспективе 12 мес.Малых Наталия

ГК «ФИНАМ»

Операционные результаты за 2018 год указывают на экспансию бизнеса – рост пассажиропотока, авиапарка, новые направления полетов, небольшое увеличение рыночной доли, но финансовый отчет слабый. Прибыль акционеров упала на 71%, до 6,6 млрд.руб.

Прогнозы на этот год предполагают восстановление прибыли до 19 млрд.руб. после 2-х лет ее снижения благодаря снижению цен на нефть, а также сдерживанию роста подконтрольных затрат.

В более близкой перспективе акции, скорее всего, будут непривлекательны из-за ожиданий низких дивидендов. При направлении на дивиденды 50% прибыли по МСФО выплаты акционерам могут составить 2,6 руб. (-80% г/г) с доходностью 2,6%.

( Читать дальше )

Финальные дивиденды Алросы - главный вопрос - Атон

- 18 марта 2019, 10:58

- |

EBITDA АЛРОСА снизилась на 33% кв/кв (до 26.9 млрд руб.) на фоне падения выручки и ухудшения ассортимента продукции (цены реализации упали на 23% кв/кв до $153/карат).

Тем не менее, это в целом соответствовало ожиданиям рынка — показатель отстал от консенсус-прогноза всего на 2%. Финальные дивиденды — главный вопрос, ответ на который будет получен 26 апреля: доходность может составить всего 3.0%, а может и достигнуть 6.9%, в зависимости от того, решит компания выплатить 70% или 100% годового FCF. Мы имеем рейтинг ВЫШЕ РЫНКА по АЛРОСА, которая торгуется с консенсус-мультипликатором EV/EBITDA 2019П 4.9x и предлагает дивидендную доходность 13%.АТОН

Компенсация от Украины по иску Татнефти с учётом процентов может превысить $140 млн - Атон

- 18 марта 2019, 10:48

- |

Коммерсант сообщает, что Арбитражный суд Ставропольского края вынес решение в пользу Татнефти, признав решение парижского арбитража ad hoc от 2014, согласно которому Украина должна выплатить компенсацию за экспроприацию долей в Кременчугском НПЗ у Татнефти в размере $112 млн (плюс начисленные проценты по ставке трехмесячных депозитов в долларах США +3%). Напомним, что Татнефть, ее структуры и Республика Татарстан потеряли 56% в Укртатнафте, контролирующей Кременчугский НПЗ, в 2007.

С учетом начисленных процентов общая сумма выплаты может превысить $170 млн, по нашим оценкам, что предполагает потенциал роста 8% для FCF Татнефти в 2019 (до $3.2 млрд) и, следовательно, должно поддержать дивиденды, т.к. компания выплачивает 100% от располагаемого FCF. С учетом компенсации дивиденд должен достичь 63.4 руб. на акцию по обыкновенным и привилегированным акциям, по нашим подсчетам, что соответствует доходностям 9% и 12% — одни из самых высоких уровней в российском нефтегазовом секторе.АТОН

Дивиденды2019 и Мечел

- 17 марта 2019, 21:48

- |

Дивиденды НКНХ----- просто взрыв)

Дайджест дивидендных новостей за последнее время:

— 21.03.2019 МТС утвердит новую дивидендную политику

-ВТБ разрешил "Селигдару" выплатить дивиденды на «префы» за 2018 год в полном объеме — по 2,25 руб Общая сумма - 337,5 млн рублей. Окончательное решение о выплате дивидендов будет принимать собрание акционеров «Селигдара» на основании рекомендаций совета директоров.

Согласование с банком дивидендов по обыкновенным и привилегированным акциям является обязательным условием кредитных договоров с ВТБ.

-«Сибур Холдинг» утвердил новую дивидендную политику, предполагающую направление на дивидендные выплаты не менее 35% от прибыли по МСФО

-ТГК-1 Ориентировочно 30 апреля состоится заседание совета директоров компании, на котором будут даны рекомендации по дивидендам за 2018 год. Ожидается, что выплаты будут не ниже уровня 2017 года, когда компания выплатила 0,000489802 рубля на одну обыкновенную акцию.

( Читать дальше )

Портфель "8 акций" Купил Мосбиржу и Магнит. Начал формирование ДИВИДЕНДНОГО пакета.

- 17 марта 2019, 12:37

- |

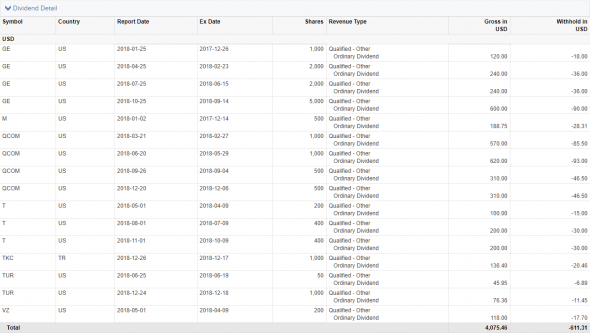

Дивиденды и налоги с них за 2018

- 17 марта 2019, 03:06

- |

Весьма недурно. Надеюсь, со временем дивидендные выплаты на мой счёт будут только увеличиваться. Цель — такая же сумма, но за квартал.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал