Денежный рынок

Финансовые рынки 21 апреля

- 22 апреля 2021, 10:49

- |

Ключевым событием дня стало послание президента к Федеральному собранию.

Значительная часть послания была посвящена социальной сфере. Размер новых выплат за 2 года составит 400 млрд рублей по оценкам министра финансов Силуанова.

Много было сказано про развитие инфраструктуры: новые автомобильные трассы и железнодорожные магистрали.

Новые изменения в налоговом законодательстве: президент объявил, что власти будут смотреть, как бизнес распорядится высокими корпоративными прибылями за 2020год. К лету правительство должно произвести донастройку налоговой системы, которая будет стимулировать бизнес реинвестировать полученную прибыль, а не выводить е на дивиденды.

Важным фактором было и практически полное отсутствие внешней повестки: не произошло словесной эскалации конфликта, что даёт надежду на постепенное улучшение или как минимум не ухудшение международных отношений.

В целом на послание президента рынок отреагировал положительно.

Вышли новые данные по рынку труда: уровень безработица в марте снизился на 0,3% до 5,4% (с пикового значения августа 2020 года уровень безработицы снизился уже на 1%)

Денежный рынок:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Финансовые рынки 20 апреля

- 21 апреля 2021, 13:08

- |

Все основные рейтинговые агентства (S&P, FITCH, MOODY’S) считают, что новые санкции не окажут существенного влияния ни на финансовые рынки, ни на макроэкономическую стабильность. В то же время агентства указывают, что санкции могут негативно повлиять на суверенный рейтинг России. По-прежнему слабо выглядят ОФЗ, рынок допускает возможные заявления Банка России в эту пятницу относительного дальнейшего ужесточения ДКП.

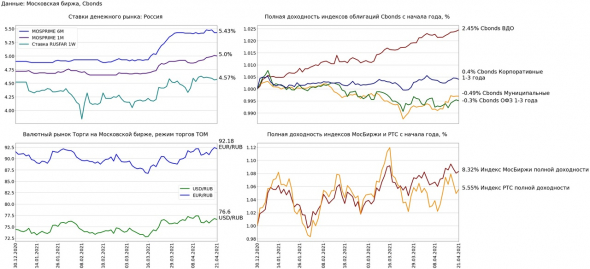

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME снизилась на 0.05 п.п. до 5.43% (+0.01 п.п. н/н, +0.53 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.02 п.п. до 5.01% (+0.09 п.п. н/н, +0.29 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.03 п.п. до 4.56% ( -0.07 п.п. н/н, -0.96 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.57% до 76.8 USD/RUB (+1.13% н/н, +3.2% с начала года)

• Рубль по отношению к евро снизился на 0.65% до 92.42 EUR/RUB(+1.83% н/н, +0.99% с начала года)

( Читать дальше )

Финансовые рынки 19 апреля

- 20 апреля 2021, 06:36

- |

Рынок ОФЗ потерял часть роста конца прошлой недели. Важнейшим событием на текущей неделе будет заседание Центрального Банка, при этом сохраняется неопределенность, рынок ожидает роста ставки на 0,25 или на 0,5 п.п.

Bloomberg пишет о возможных расширении санкций, что также оказывает давление на рынок ОФЗ и Рубль.

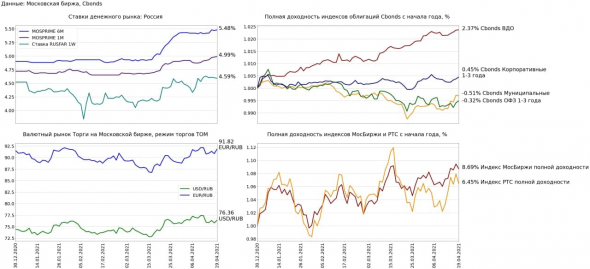

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 5.48% (+0.07 п.п. н/н, +0.58 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 4.99% (+0.08 п.п. н/н, +0.27 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.01 п.п. до 4.59% (-0.02 п.п. н/н, -0.93 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.72% до 76.365 (-1.32% н/н, +2.62% с начала года)

• Рубль по отношению к евро снизился на 1.07% до 91.825 (-0.37% н/н, +0.34% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.68% до 6470.3 пунктов (+1.46 н/н, +8.69% с начала года)

• Индекс полной доходности РТС снизился на 1.37% до 2671.37 пунктов (+3.08% н/н, +6.45% с начала года)

Рынок облигаций:

• Индекс высокодоходных облигаций увеличился на 0.01% (+0.21% н/н, +2.37% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.08% (+0.18% н/н, +0.45% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на 0.04% (+0.51% н/н, -0.32% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.08% (+0.22% н/н, -0.51% с начала года)

Обзор рынка за 16 апреля

- 17 апреля 2021, 13:01

- |

Окончание недели оказалось крайне благоприятным для российского рынка. 16 апреля было отыграно даже незначительное падения четверга, вызванное новыми санкциями США

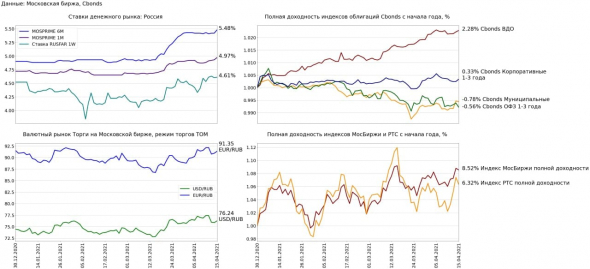

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME снизилась на 0.01 п.п. до 5.47% (+0.04 п.п. н/н, +0.57 п.п. с начала года)

• 1 месячная MOSPRIME увеличилась на 0.01 п.п. до 4.98% (+0.1 п.п. н/н, +0.26 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.01 п.п. до 4.6% (+0.07 п.п. н/н, -0.92 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подорожал на 0.66% до 75.8175 USD/RUB (-2.04% н/н, 1.88% с начала года)

• Рубль по отношению к евро подорожал на 0.56% до 90.85 EUR/RUB (-1.41% н/н, -0.73% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.84% до 6514.4 пунктов (+3.22% н/н, +9.43% с начала года)

• Индекс полной доходности РТС вырос на 1.51% до 2708.4 пунктов (+5.59% н/н, +7.92% с начала года)

Рынок облигаций

• Индекс высокодоходных облигаций вырос на 0.08% (+0.22% н/н, +2.36% с начала года)

( Читать дальше )

Обзор рынка за 15 апреля

- 16 апреля 2021, 12:04

- |

15 апреля главной новостью на рынке были новые санкции США. В первую очередь рынок интересовали ограничения относительно государственного долга. По распоряжению президента США американские финансовые учреждения после 14 июня не смогут покупать новые российские гособлигации на первичном рынке.

После сообщений о возможных новых санкциях к 10.00 часам курс доллара на Московской бирже подскочил на 1,5 руб. к закрытию среды до 77,37 руб., евро — на 1,7 руб. до 92,63 руб. Индексы Мосбиржи и РТС на открытии торгов снизились на 1,25% и 3,5% соответственно. Но рынок быстро отыграл большую часть утренних потерь, понесенных в ожидании санкций.

Тем не менее Минфин заявил, что решения о необходимости проведения аукционов ОФЗ в ближайшие недели будут проводится с учётом рыночной конъюнктуры для содействия укреплению стабильности на российском долговом рынке.

ЦБ отметил, что на начало апреля доля нерезидентов в обращающихся ОФЗ уже снизилась до 19,7%, а их доля в первичных размещениях ОФЗ в марте составила около 10%, отметил регулятор.

Изменения основных показателей рынка за 15 апреля:

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.06 п.п. до 5.48% (+0.07 п.п. н/н, +0.58 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.04 п.п. до 4.97% (+0.1 п.п. н/н, +0.25 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, увеличилась на 0.01 п.п. до 4.61% (+0.02 п.п. н/н, -0.91 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.49% до 76.2425 USD/RUB ( -0.8% н/н, 2.46 % с начала года)

• Рубль по отношению к евро снизился на 0.45 % до 91.3475 EUR/RUB ( -0.23% н/н, -0.19 % с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.23% до 6460.22 пунктов (+1.73 н/н, +8.52 % с начала года)

• Индекс полной доходности РТС снизился на 1.02% до 2668.24 пунктов (+2.39 н/н, +6.32 % с начала года)

Рынок облигаций:

• Индекс высокодоходных облигаций вырос на 0.05% (+0.01% н/н, +2.28 % с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.09% ( -0.03% н/н, +0.33 % с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на 0.03% (+0.28% н/н, -0.56 % с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на 0.17% ( -0.03% н/н, -0.78 % с начала года)

Обзор рынка за 14 апреля

- 15 апреля 2021, 09:17

- |

Обзор рынков за 14 апреля

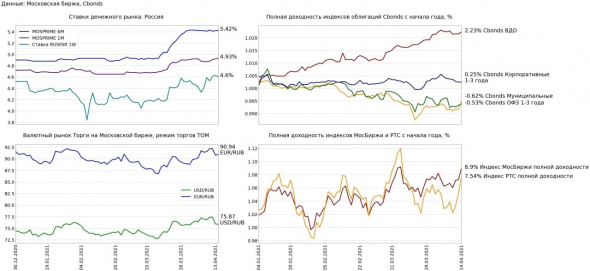

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME вчера не изменилась, текущее значение 5.42% (+0.52 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 4.93% (+0.06 п.п. н/н, +0.21 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.03 п.п. до 4.6 (+0.19 п.п. н/н, -0.92 п.п. с начала года)

Валютный рынок:

Рубль после стремительного укрепления во вторник продолжил в среду рост к доллару на фоне сокращения геополитических рисков. USDRUB остается ниже 76 за доллар, дополнительно получая поддержку со стороны дорожающей нефти.

• Рубль по отношению к доллару вырос на 0.09% до 75.87 USDRUB ( -1.44 н/н, 1.96% с начала года)

• Рубль по отношению к евро снизился на 0.2% до 90.94 EURRUB ( -0.5 н/н, -0.63% с начала года)

Российские акции:

• Индекс полной доходности Московской биржи вырос на 1.55% до 6482.8 пунктов (+2.3% н/н, +8.9% с начала года)

• Индекс полной доходности РТС вырос на 2.28% до 2698.83 пунктов (+4.35% н/н, +7.54% с начала года)

Российские облигации (Индексы Cbonds):

• Индекс высокодоходных облигаций вырос на 0.07% ( -0.01% н/н, +2.23 % с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет не изменился (-0.13% н/н, +0.25% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.31% (+0.32 н/н, -0.53% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.07% ( -0.24% н/н, -0.62% с начала года

Опережающий индикатор изменения ключевой ставки - ОФЗ

- 02 апреля 2021, 15:46

- |

Важно за какое-то время понимать, что сейчас «good time» для перекредитования.

С т.з. корпораций — хорошее время, когда рынок более-менее спокоен и ставки стабильны в районе «дна» = как это было примерно до начала февраля 2021 (ну, насколько это возможно с учетом текущего «лебедя» — COVID19). То время было удобно для выбора стратегий хеджирования кредитных портфелей относительно ключевой (биржевые ПФИ или внебиржевые zero-cost-collar).

Поскольку в работе используем 3 варианта дюрации ОФЗ — сравнение идет с ними (полугодовые, два года и 2,5).

Инструменты:

( Читать дальше )

Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

Обзор долларовой ликвидности и Velocity M2

- 12 июня 2020, 11:18

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

Начнем сводку с обзора дневных сделок РЕПО и прямого кредитования ФРС

Синяя линия – это объемы дневных РЕПО, и мы видим, что на прошлой неделе объемы доходили до 100 млрд долларов, что говорит о дыре на рынке ликвидности, но ФРС, как указал на последнем заседании, готов вливать столько, сколько нужно. На текущей неделе объемы затухают.

Красная линия – это объемы прямого кредитования в недельном выражении (недельные объемы). Как видим, объемы прямого кредитования от неделе к неделе замедляются, но все-равно показатель очень высоко.

Можно предположить, что вышерассмотренные показатели сигнализируют о локальном дефиците долларовой ликвидности, но окончательный вывод будет после разбора ставок.

( Читать дальше )

Денежный рынок России. Достаточность и спокойствие

- 10 июня 2020, 07:03

- |

Как-то я имел неосторожность говорить, что дальнейшее снижение ключевой ставки ЦБ РФ приведет ее к реликтовому состоянию, по примеру с забытой уже ставкой рефинансирования. Беру слова обратно.

Решение Банка России по ставке, которое ожидается 19 июня и которое должно отправить ставку к 5 или 4,5% — это все еще направляющее, а отчасти и констатирующее решение. Мы можем ругать экономические и монетарные власти за недостаточность или несвоевременность мер поддержки в ходе управляемого кризиса. Порицание не отменит факта: денег в финансовой системе России достаточно, и их стало больше за 2 месяца.

Индикатор MosPrime Overnight с начала апреля снизился с 6,2-6,3% до 5,6-5,5%. Помимо снижения процентной ставки сокращался и спред между длинной и короткой ставкой. Сейчас спред между ставкой овернайт и шестимесячной вовсе нулевой. В апреле и начале мая случались относительно резкие расширения спредов, но их можно объяснить событиями на рынке нефти и небольшими объемами сделок в период майских праздников. Если в марте-апреле у банков были тяжелые опасения по поводу достатка ликвидности, сейчас это легкие тревоги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал