Деньги

Ставки денежного рынка ушли вверх вслед за ключевой

- 23 марта 2021, 07:04

- |

Поднятие ключевой ставки до 4.5% стало основным фактором, влияющим на ставки российского денежного рынка на прошедшей неделе.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,11 п.п., составив к концу недели 5.03%, 1 месячная MOSPRIME увеличилась на 0.05 п.п. до 4,73%. Средний спред между ставками на прошедшей неделе составлял 0.275 п.п. Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.2%.

В тоже время выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банокв увеличилась на 0.0315 п.п., к концу недели ставка составляла 4.0984%.

Марк Савиченко

Данные по ставкам денежного рынка: Cbonds, данные по ставкам вкладов: Frank Media

@AndreyHohrin

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Дествия ЦБ РФ способствуют укреплению рубля.

- 22 марта 2021, 19:18

- |

Ухудшение внешнеполитического фона и более высокую неопределенность в отношении местной фискальной стороны, Министерства финансов, рассматривают возможность дополнительных инвестиций из Фонда национального благосостояния в объеме 12-15 миллиардов долларов США.

Основной причиной увеличения дефицита является продолжающееся ускорение темпов роста расходов.

( Читать дальше )

Нестандартный подход к определению бума (пика рынков).

- 22 марта 2021, 17:05

- |

Если мы возьмем скорость денежной массы США и его основного торгового партнёра Евро, то мы увидим истинные тепы роста денежной массы.

Все внимание на график: Когда скорость падает ниже 6% (отмечено горизонтальной красной линией) наблюдается снижение инфляции, а значит и замедление экономической активности. После в течение 12-24 месяцев, начинался экономический спад (отмечено красными зонами)поскольку фондовый рынок начинал испытывать трудности, из-за нехватки денежных средств.

Вероятно, что будущий пик рынка после программы QE в объеме 1.9 триллиона начнется с того, что уровень инфляции окажется на более высоком уровне чем в прошлом.

Теория: быстрое раздутие денежной массы приводит к периоду неустойчивой экономической активности, называемому бумом, и этот бум начинает ослабевать после того, как темпы денежной инфляции начнут замедляться.

( Читать дальше )

Новый товарный суперцикл?

- 21 марта 2021, 20:59

- |

Новый, бычий цикл, будет исходить со стороны Китая.

Оценка: Сырьевые товары в целом находятся примерно на полпути к удовлетворению условий затяжного бычьего рынка.

Условия.

🔺Отток капитала и недостаточность инвестиций в главные товарные рынки.

🔺Рост производственных затрат, после роста производительности.

🔺Медленные устойчивые инвестиционные потоки.

🔺Новый спрос, со стороны Китай, + расходы на инфраструктуру и переход к зеленой энергии.

🔺Сдержанная реакция предложения. Замедление.

🗣Если экономика Китая падает, ожидайте, что и товарный рынок упадет.

Наш телеграм канал https://t.me/birzhevik_info

Состояние денежного рынка США и долларовой ликвидности

- 19 марта 2021, 18:47

- |

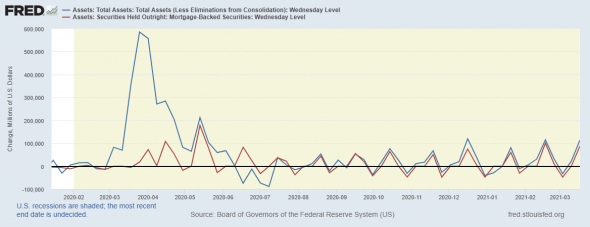

На неделе баланс ФРС вырос на 113 млрд долларов, снова основной вклад внес выкуп именно ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

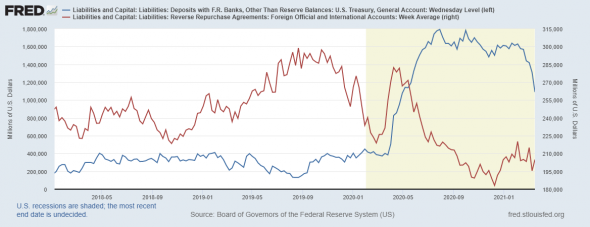

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Курс Доллара | Прогноз по USDRUB и EURUSD | Цена на Нефть | Торговля от уровней | Swissquote

- 15 марта 2021, 11:53

- |

Принуждение к инвестициям - тратам.

- 15 марта 2021, 11:53

- |

То есть не найдя одновременно выгодной и относительно безрисковой альтернативы вкладам люди принимают решение просто бежать от денег. Так или иначе это делают сейчас все. Кто-то бежит в недвижимость, кто-то в акции, кто-то в крипту и т.д. И надо сказать все мировые регуляторы этот процесс умело стимулируют своей монетарной политикой. Даже у нас реальная процентная ставка уже отрицательная т.е. ниже инфляции, а такого в РФ я не припомню. Идёт целенаправленное выдавливание населения из сбережений в деньгах. Деньги стали самым ненавидимым инструментом сохранения сбережений. Держать сбережения в деньгах будь то кэш, депозиты, счета — невыгодно и это всячески нам дают понять регуляторы. Делается это под ширмой «поддержки» экономики и объясняется это тем, что высокая денежная база является основой роста экономики. Но почему-то это уже не работает. То что начал Б.Бернанке с его уже смешными по объёмам вливаниями более 10 лет назад, если и работало в самом начале, то давно перестало. Ибо экономика по миру стагнирует не смотря на бесконечную эмиссию от всех мировых ЦБ. Они уже и инфляции не особо боятся, допуская её выше тех значений, которые раньше считали важным контролировать. Так какая основная цель выдавливания населения из денег? И не произойдёт ли неизбежный разворот когда таки придётся поднимать ставки? И что в таком случае будет в инструментах куда все побежали от денег? Главный вопрос, сколько это всё ещё продлится? Но ответа на него похоже не имеют даже регуляторы.

Экономические проблемы на неделю.

- 14 марта 2021, 16:53

- |

🔺Если облигации будут волатильными, и подтолкнут доходность к росту, что в очередной раз окажет давление на акции роста и технологический сектор. На этом фоне заседание FOMC, станет одним из самых важных событий для ФРС, заявив Джером Пауэлл проводя свою пресс-конференцию, для Bank of America. Пауэлл добавил, что ФРС пересмотрит свой прогноз роста и повысит прогноз базовой инфляции.

🔺Повышение доходности казначейских облигаций может снова стать главной темой на следующей неделе. Ожидается, что доходность 10-летних казначейских облигаций США достигнет 2% к концу года. Нужно правильно понимать, что высокая доходность для компаний с большим уровнем долга, является негативным фактором.

В тренде.

Nike (NYSE: NKE ) и FedEx (NYSE: FDX ) — на следующей неделе объявят о прибылях.

Advanced Micro Devices (NASDAQ: AMD ) представить новые чипы процессоров EPYC для предприятий нового поколения.

Volkswagen ( OTCPK: VLKAF ) запланировал презентацию его новой батареи, в области электромобилей.

Самый важное в телеграмм https://t.me/birzhevik_info

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал