Диверсификация

Диверсификация инвестиционного портфеля в 2025 году: как криптовалюта становится базовой частью стратегии

- 26 марта 2025, 09:48

- |

2025 год стал годом турбулентности для всех рынков: традиционные активы реагируют на геополитику, доллар сжимается, а биткоин то ли готовится к новому импульсу, то ли балансирует на грани коррекции. В этом хаосе встает главный вопрос: как сохранить и приумножить капитал?

Ответ ясен — диверсификация. Но не просто «положить в разные корзины», а пересмотреть стратегию, адаптировать её под реальность новой финансовой архитектуры, где криптовалюта — уже не спекулятивный актив, а полноценная часть портфеля.

Личный опыт: как я пришел к новой модели портфеляЕще 7 лет назад я, как и многие, считал: 80% акций, 10% золото, 10% кэш — классика. Сейчас в моем портфеле:

40% крипта (в т.ч. stablecoins, BTC, ETH, альты),

20% — публичные компании с фокусом на Web3,

15% — физические активы (золото, ликвидная недвижимость),

15% — стартапы в early-stage,

( Читать дальше )

- комментировать

- Комментарии ( 1 )

💯 Разумная диверсификация – один из ключей к хорошим результатам

- 11 марта 2025, 21:09

- |

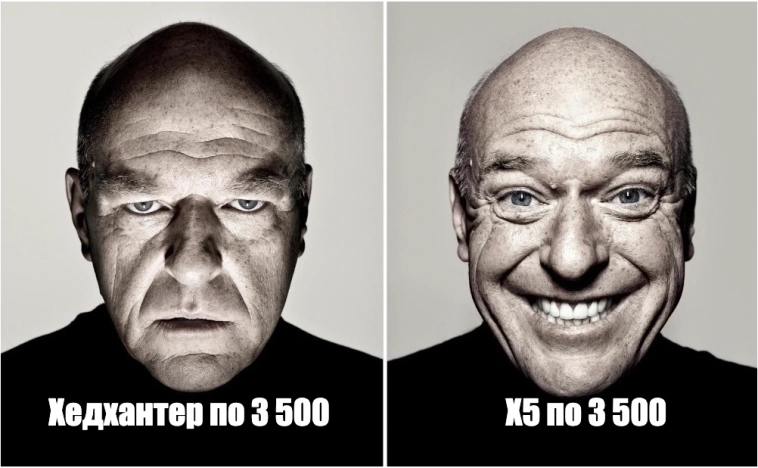

Первая позиция в моем портфеле (Хедхантер) пока выглядит хуже рынка, НО несмотря на это и мой портфель и наши с вами стратегии автоследования в первые 10 дней марта опережают индекс Мосбиржи полной доходности на 1-1,5 пп.

Причина как раз в диверсификации — портфель драйвят X5 и финансовый сектор, который растет быстрее рынка на ожиданиях снижения ключевой ставки.

X5 подбирается к историческому максимуму, при этом компания только сегодня стала чуть дороже Ленты по P/E за вычетом накопленного дивиденда. X5 стоит 5,39 прибылей за вычетом разового дивиденда, Лента — 5,37, Магнит 5,64. На мой взгляд, наш ритейл все еще недорогой относительно истории своей оценки.

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку 🤝

Заморозил деньги на год на вкладе под жалкие 14%. Я идиот?

- 11 марта 2025, 19:32

- |

Весной 2024 года почти все настраивались на скорое начало смягчения денежно-кредитной политики ЦБ и на то, что ключевая ставка вот-вот начнет снижаться. В тот момент она уже несколько месяцев держалась на уровне 16%.

💰И вот, ровно 12 месяцев назад Сид решил в числе прочих инвест-идей открыть депозит под отличную (как ему казалось) ставку на целый год. Подробно рассказывал об этом и показывал все скриншоты здесь. Ну а теперь по порядку.

Подпишитесь на телеграм, чтобы отслеживать весь мой путь к полностью пассивному доходу. Или наоборот — чтобы увидеть, как я навернусь со всей дури и сойду с дистанции.

🤪Это было гениально! (нет)

В марте 2024 ни один из крупных банков не предлагал ставки по длинным вкладам выше 15%, т.к. мало кто верил в решимость Центробанка проводить жесткую ДКП «до ycpaчки».

🏛️К тому моменту я уже год пользовался одной известной финансовой платформой, где можно открывать вклады в разных банках удаленно.

И я решил тогда не мелочиться и влететь «с двух ног» сразу на целый год — НУ А ЧО, раз целых 14,8% (ого!) дают.

( Читать дальше )

1 месяц на Финуслугах

- 03 марта 2025, 10:40

- |

Приветствую инвесторы!

Прошёл месяц в «Финуслугах»

Подвожу итоги использования инструмента «Финуслуги» от Мосбиржи.

В предыдущей статье написал, как я открыл вклад на площадке «Финуслуги» под 30% годовых, на один месяц, на сумму 100 000 рублей.

Это была промо акция для новых пользователей платформы.

Прошло 30 дней, пришли СМС и уведомления в приложении, что мой вклад закрыт.

Я, конечно же, зашёл в приложение для контроля и принятия решения, что мне делать дальше.

Проценты за первый вклад пришли к 9:30 по московскому времени. То есть отдельно от тела вклада.

Так же, оказалось, что программа «Финуслуги» начала подбирать мне новый вклад автоматически, и уже начался процесс оформления. Правда условия уже на много хуже первого вклада. Мне выбрали 18% годовых, на месяц в банке МКБ, на сумму 100 000 рублей.

Меня такая доходность не устроила и я закрыл его. Деньги на счёт вернулись в течение часа.

На площадке имеется бонусная система. Бонусы (Финики) начисляются за выполнение определённых шагов на платформе.

( Читать дальше )

Важность открытых дверей. Еще раз о диверсификации.

- 24 февраля 2025, 15:41

- |

В 210 году китайский полководец Сян Юй переправил свое войско через Янцзы, чтобы напасть на армию династии Цинь и одолеть ее.

Его солдаты заночевали на берегу реки, а утром с ужасом обнаружили, что все их корабли сгорели. Воины бросились искать виновных, но тут слово взял их полководец — он рассказал, что лодки сожгли по его приказу, поэтому им остается только идти вперед.

Сян Юй не оставил своим подчиненным выбора — они могли либо победить, либо погибнуть. Его воины сражались как звери, но после нескольких битв их силы все же иссякли… отступить они уже не могли, и в очередном сражении их всех перебили.

В моменте эта тактика прекрасно сработала, но на длинной дистанции привела к катастрофе. К тому же она полностью противоречит нашему поведению, ведь нам важно иметь открытые двери — если лишить себя возможностей, то это приведет к выгоранию.

Вот что пишет об этом психолог Дэн Ариели:

«Как правило, мы не любим закрывать дверь перед имеющимися у нас альтернативами. Если бы мы влезли в доспехи Сян Юя, то отправили бы часть войска следить за кораблями, а другой части поручили бы делать бумагу, чтобы подписать на ней договор о капитуляции Цинь».

( Читать дальше )

Ч9. Выборка, это тоже диверсификация, только еще более эффективная

- 21 февраля 2025, 14:07

- |

Тенденция — это, попросту говоря, направление рыночного движения.… Рынки зачастую движутся между двумя параллельными линиями

Джон Мэрфи

Алгоритмические стоп-лоссы и тейк-профиты всегда можно визуализировать. То же можно проделать и с другими алгосигналами открытия и закрытия. Главное преимущество человека над торговым роботом — визуальное восприятие картинки торгов, как текущей, так и в прошлой истории. Так почему бы этим не воспользоваться?

Как-то упоминал о своем любимом индикаторе SavMeter, основанном на линиях двух SAR. Одна линия — трендовая. По ней открывается позиция. Другая, более быстрая, — замена трейлинг-стопа. При ее пробитии, позиция закрывается. Глядя на историю можно легко отрегулировать расстояние линий так, чтобы не было слишком много ложных сигналов. Это проще и быстрее, чем гонять тестера на истории.

Что особенно важно, индикатор SavMeter несет в себе эффект синергии. Объединяет сразу несколько инструментов. Объединенный график становится более сглаженными, это тоже уменьшает ложные сигналы. Корректировать параметры на одном графике проще, чем заниматься оптимизацией на графиках каждого отдельного инструмента.

( Читать дальше )

Завьялов Илья Николаевич про концентрированную диверсификацию.

- 11 февраля 2025, 12:41

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Существует множество стратегий инвестирования и планирования благосостояния, которые призваны помочь инвесторам управлять концентрированной позицией. Эти стратегии направлены на то, чтобы позволить инвестору снизить риск, получить доступ к капиталу и/или диверсифицировать позицию. Инвесторы часто выбирают комбинацию индивидуальных стратегий, чтобы оптимизировать их с учетом своих инвестиционных взглядов, личных финансовых целей, стоимости сделки или влияния на рынок, налоговых обстоятельств, а также правовых и регулятивных последствий.

Продайте. Прямая продажа — это самый прямой путь к снижению специфических рисков, связанных с концентрированной позицией по акциям. Стратегии продаж бывают самых разных форм и размеров. Большинство из них представляют собой компромисс между ценой и скоростью исполнения.

( Читать дальше )

Состав портфеля по отраслям

- 10 февраля 2025, 13:05

- |

👛 Нефть и газ 47,24%

👛 Банки 15,11%

👛 Черная металлургия 9,28%

👛 Энергетика 6,12%

👛 Связь 4,79%

👛 Цветная металлургия 3,81%

👛 Горное дело 3,62%

👛 Химия 3,07%

👛 Технологии 2,99%

👛 Финансы 2,18%

👛 Транспорт 1,03%

👛 Деньги 0,77%

Невооружённым взглядом можно увидеть, что в моем дивидендном портфеле преобладает нефть и газ, и перекос весьма значительный.

Таковы реалии нашего фондового рынка. Так исторически сложилось, что одни из самых щедрых и стабильных дивидендов, платили именно нефтяники и газовики. Соответственно, их я активнее всего и приобретал.

С одной стороны, я понимаю, что такой подход — не совсем правильный с точки зрения отраслевой диверсификации (согласно иностранных учебников). Хотел бы уменьшить эти перекосы, но есть большие проблемы с наличием хороших публичных компаний, которые ещё и платят дивиденды.

В общем, пока так, но мысленно стремлюсь.

А как у вас дела с отраслевой диверсификацией?!

10.02.2025 Станислав Райт — Русский Инвестор

Страновая диверсификация активов на историческом примере.

- 08 февраля 2025, 13:00

- |

1911-й год, почти пик благополучия в Российской Империи. Недаром, многие поздние достижения (или провалы) в СССР будут сравнивать с довоенным 1913-м годом.

Семейная пара литераторов Зинаида Гиппиус (41 года) и Дмитрий Мережковский (45 лет) на гонорары покупают квартиру в Париже.

“Просторность квартиры нас прельщала, каждый мог жить, насколько хотел, отдельно, а цена ее показалась нам, привыкшим считать на рубли, совсем подходящей: 1200 р. в год. Положим, рублей-то у нас в этот первый год было не много. Ведь в Петербурге оставались мои сестры, другая квартира…” З. Гиппиус.

Пара жила в Петербурге, но парижскую квартиру использовала как замену гостиницы во время поездок во Францию. «Ведь это так неудобно — жить в отеле”

Во время Первой Мировой квартира пустовала. Казалось бы — классический чемодан без ручки. Пользы нет, а расходы есть. Того и гляди, отберут за неуплату коммуналки.

“Их денежные дела были очень плохи. Из Парижа шли вести, что их квартиру хотят описывать за неплатеж. Вот уж действительно, никто не посмеет сказать, что Мережковские «продались» немцам” Тэффи.

( Читать дальше )

Алгоритм к богатству

- 06 февраля 2025, 21:43

- |

💸 Друзья, как разбогатеть? Этот вопрос рано или поздно задает себе каждый из нас. Но ответ на него, на первый взгляд, кажется парадоксальным: медленно. Да, богатство не любит суеты, оно требует фокуса, дисциплины и умения ждать. Позвольте мне поделиться своим опытом и теми принципами, которые стали моим путеводителем на пути к финансовой свободе.

💭Фокус: находите свою зону гениальности

👑 Все начинается с фокуса. Многие путают талант с удачей или интеллект с успехом. Но на самом деле секрет в целеустремленности. Найдите то, что вы можете делать лучше других, и станьте в этом лучшим. Это не обязательно должно быть вашей страстью – страсть придет позже, когда вы увидите плоды своего мастерства.

🙂 Помимо профессионального роста, не забывайте о важности личных отношений. Выбор партнера – это, возможно, самое значимое «инвестиционное» решение в вашей жизни. Союз способен увеличить ваш капитал, но при этом он требует отдачи, щедрости и умения прощать. И главное – удивляйте друг друга каждый день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал