Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Алроса предлагает впечатляющую дивидендную доходность 12% - Атон

- 13 февраля 2019, 10:37

- |

Компания отметила, что активность на рынке в январе была ниже обычной из-за интенсивного пополнения запасов в мидстрим в декабре, а также из-за цикличного характера бизнеса. АЛРОСА подчеркнула, что общий объем продаж в декабре-январе, который составил $601.9 млн, в целом соответствует среднему значению за три года. Общие продажи алмазов упали на 44% г/г до $281.5 млн, а продажи бриллиантов составили $3.4 млн.

Слабые результаты продаж, но они в основном уже учтены в ценах. Во-первых, De Beers ранее отчиталась о снижении на 25% в 1-ом цикле продаж (до $505 млн). Во-вторых, гендиректор АЛРОСА уже говорил, что январские продажи, несомненно, окажутся существенно ниже в квартальном сопоставлении. В связи с этим нам представляется, что новость не станет большой неприятной неожиданностью, и мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по АЛРОСА, которая торгуется с мультипликатором EV/EBITDA 2019 равным 5.1x и предлагает впечатляющую дивидендную доходность 12%.АТОН

- комментировать

- Комментарии ( 0 )

Энел Россия может отказаться от выплаты дивидендов - Велес Капитал

- 12 февраля 2019, 15:11

- |

Обновленный прогноз, представленный менеджментом «Энел Россия» на Дне аналитика, оказался хуже наших ожиданий. Как вызовы, перед которыми компании предстоит встретиться, так и логика презентации указывает на высокую вероятность временного отказа от дивидендных выплат в пользу инвестиций. Кроме того, согласно дивидендной политике, компания не обязана сохранять текущий коэффициент выплат на уровне 65% после 2019 г.

Теперь в базовом варианте мы исходим из того, что дивиденды за 2020 и 2021 г. выплачиваться не будут. После 2021 г. мы ожидаем плавного повышения коэффициента выплат с 50% до текущих 65%.

В качестве краткосрочной компенсации инвесторы могут довольствоваться фактической дивидендной доходностью на уровне 13% в 2019 г. и 9,4% — в 2020 г.

( Читать дальше )

Роснефть - рекордная прибыль

- 12 февраля 2019, 13:59

- |

Роснефть опубликовала результаты по итогам 2018 г. по МСФО. Выручка в 2018 г. выросла на 37% и составила 8,2 трлн руб., показатель EBITDA увеличился на 48,6% и превысил 2 трлн руб. Чистая прибыль Роснефти по МСФО в 2018 г. выросла в 2,5 раза — до 549 млрд руб.

Создать карусель Добавьте описание

Создать карусель Добавьте описаниеРост показателей в первую очередь, обусловлен ростом рублёвых цен на нефть, а также увеличением доходов от совместных российских и международных проектов. В IV кв. финансовые показатели снизились, в результате значительного снижения мировых цен на нефть за октябрь – декабрь.

( Читать дальше )

Дивидендная доходность по акциям ММК оценивается в 3,2% - Промсвязьбанк

- 12 февраля 2019, 13:11

- |

Совет директоров ММК рекомендует выплатить дивиденды за четвертый квартал 2018 года в размере 1,398 руб. на акцию, сообщила компания. Общий размер рекомендованных дивидендных выплат составляет $239 млн, что соответствует 100% FCF компании за IV квартал. По итогам третьего квартала 2018 года дивиденды составили 2,114 руб. на акцию. Размер дивидендов за IV квартал будет рассмотрен акционерами на годовом собрании (дата будет утверждена на заседании совета директоров 1 марта).

Исходя из текущей стоимости акций ММК, дивидендная доходность по ним оценивается в 3,2%. В целом, по итогам года (суммарно по четырем кварталам) компания направит акционерам 5,9 руб./акцию (13,6% от текущей цены). Из-за более слабых результатов в 4 кв. ММК снизил выплаты относительно 3 кв. на 34%.Промсвязьбанк

Отставание акций ММК кратковременное - Атон

- 12 февраля 2019, 12:36

- |

Объявленная рекомендация совета директоров предполагает выплату 100% FCF за 4К18 в размере $239 млн, что означает, что в 2018 компания направила весь FCF на выплату дивидендов. Дивидендная доходность MMK в 3.2% выглядит высокой относительно сектора, особенно по сравнению с Северсталью, которая предложила сравнимую доходность 3.1%, но при значительно более высоком коэффициенте выплаты в 175% FCF. Оценка ММК в 3.6x по мультипликатору EV/EBITDA 2019П предполагает дисконт 28% к российским сталелитейным компаниям.

Мы считаем его необоснованным, т.к. рост цен на железную руду, который объясняет отставание акций, является кратковременным и вскоре должен развернуться. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА.АТОН

ММК: На дивиденды будет направлено 100% FCF

- 12 февраля 2019, 12:19

- |

Дивиденд за 4 кв. 2018 г. составит 1,398 руб./акция. Совет директоров Магнитогорского металлургического комбината (ММК) рекомендовал общему собранию акционеров одобрить выплату дивидендов в размере 1,398 руб./акция. Дата проведения общего собрания акционеров будет утверждена на заседании cовета директоров 1 марта 2019 г.

Весь свободный денежный поток будет направлен на дивиденды. Общая сумма выплат составит приблизительно 239 млн долл. по текущему обменному курсу, что соответствует примерно 100% свободного денежного потока (FCF) компании за 4 кв. 2018 г. и дивидендной доходности в размере 3%. Начиная с 4 кв. 2017 г. компания распределяет в виде дивидендов весь свободный денежный поток. По результатам 2018 финансового года ММК также распределит в виде дивидендов 100% свободного денежного потока, который составил 1,03 млрд долл. При этом долговая нагрузка компании остается низкой: по итогам 4 кв. 2018 г. денежные средства на балансе превышали долговые обязательства.

( Читать дальше )

В акциях Полюс Золото продолжится переоценка в сторону повышения - Атон

- 12 февраля 2019, 11:57

- |

Полюс Золото ожидаемо увеличил EBITDA в 4К18 — до $484 млн, что на 2% выше консенсуса и на 1% выше прогноза АТОНа; годовой показатель EBITDA увеличился на 10% г/г до $1 865 млн. Компания представила обновленный прогноз на 2019 — себестоимость должна снизиться (TCC ниже $425/унц., в рамках прогноза АТОНа), а капзатраты — вырасти ($725 млн, +11% против предыдущего прогноза, +7% против прогноза АТОНа). Финальные дивиденды предполагают доходность 2.7% ($2.2 на акцию), что соответствует дивидендной политике по выплате 30% EBITDA. На телеконференции Полюс подтвердил, что возможно дальнейшее расширение мощностей Наталки (выше проектных параметров в 10 млн т в год), соответствующее решение должно быть принято в течение следующих 12М.

ПОЗИТИВНО для акций — финансовые результаты за 4К18 оказались ожидаемо сильными, а высокие финальные дивиденды подтверждают статус Полюса как самой привлекательной дивидендной истории среди золотодобывающих компаний (доходность 6% в 2019П). Оценка Полюса в 6.1x по мультипликатору EV/EBITDA 2019 остается очень заманчивой (дисконт к крупным мировым компаниям 32%), поэтому мы ожидаем, что в акциях компании продолжится переоценка относительно сектора и подтверждаем наш рейтинг ВЫШЕ РЫНКА.АТОН

Акции ММК незаслуженно недооценены - Фридом Финанс

- 11 февраля 2019, 20:11

- |

Всего на дивидендные выплаты направят $239 млн.

ММК славится своей новой дивидендной политикой, утвержденной в прошлом году. Политика предусматривает возможность проведения ежеквартальных выплат акционерам. Установленный коэффициент дивидендных выплат составляет не менее 50% от свободного денежного потока (FCF) при условии, что чистый долг/EBITDA будет ниже 1х. Если чистый долг/EBITDA превысит 1х, на выплаты будет направляться 30% FCF.

В текущем году на дивиденды было решено направить: 0,8 рублей на акцию по итогам 1-го квартала, 1,589 рублей на акцию по итогам 2-го квартала, 2,114 рублей по итогам 3-го квартала.

Таким образом, за 2018 год акционеры компании должны в совокупности получить 5,901 рублей на акцию, что соответствует дивидендной доходности 13,2%, что является одной из самых высоких дивидендных доходностей на рынке. С этой точки зрения бумага выглядит довольно привлекательной для покупки. На мой взгляд, акции компании незаслуженно недооценены и сохраняют потенциал роста 25%, цель на конец 2019 года – 55 рублей за акцию.Соснова Анастасия

ИК «Фридом Финанс»

Полюс, инвестировать или спекулировать, позолотят ли ручку?

- 11 февраля 2019, 17:48

- |

Рост золота и вроде как тогда и котировки Полюса оставим рынку. Уж больно высоки котировки. А мы посмотрим на отчет!

Вспоминаем, что в данных за 2018 нас интересует отношение чистого долга к EBITDA и будет ли оно меньше 2,5!

На стр 2 отчета мы читаем «11. Отношение чистого долга к скорректированному показателю EBITDA сократилось до 1,7х против 1,8х по состоянию на конец 2017года на фоне роста скорректированного показателя EBITDA в 2018 году.»

Теперь мы знаем, что дивиденды составят либо 30% от EBITDA либо $550 млн в зависимости от того, какая цифра больше, но это за весь год, а нам интересны полгода. Тем временем сам Полюс не обманул и все нужное написал еще в пункте 9 отчета: «Совет директоров Компании планирует рекомендовать выплату дивиденда за второе полугодие 2018года в общем размере $296млн. С учетом текущего количества акций (исключая казначейские) размер дивиденда на обыкновенную акцию, как ожидается, составит $2,2… Общая сумма дивидендных выплат за 2018год, как ожидается, составит $560 млн. Составление списка лиц, имеющих право на получение дивидендов, ожидается в мае 2019 года.»

( Читать дальше )

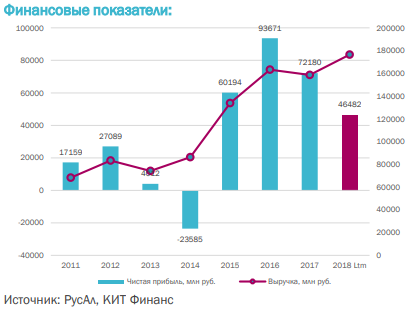

Русал - снятие санкций - КИТ Финанс Брокер

- 11 февраля 2019, 16:42

- |

По факту структура сделки предполагает, что EN+ и RUSAL оказываются под американским контролем через Совет директоров, зато не ущемляются интересы кредиторов и миноритарных акционеров. 8 из 12 членов Совета директоров EN+ будут независимыми директорами, одобренными американским Минфином. Санкционного риска у Русала теперь фактически нет.

По итогам IV кв. 2018 г. компания продемонстрирует рост выручки и чистой прибыли в связи переоценкой акций Норильского никеля, доля которых составляет 27,8%, а также получит промежуточный дивиденд от ГМК за 9 мес. 2018 г.

Что касается алюминия, который производит компания, то цены металла в рублях находятся на тех же уровнях, что и в IV кв. 2017 г. за счёт девальвации российской валюты в IV кв. 2018 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал