SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Доверительное Управление

Моя валютная война против крупнейших банков или почему рекомендации аналитиков могут быть вредны

- 14 июня 2017, 16:46

- |

Шкурка аналитика ничего не стоит

… не стоит, если не подкреплена реальным торговым опытом

Ну вот, закрыл сделку по евродоллару с плюсом под немерянным информационным давлением со стороны банков и брокерских компаний.

Т.е. играл против рынка. Позиция занималась днями раньше.

Мне не понятно почему они так настойчиво заставляли народ поверить в доллар, хотя может их размер 10 фигур и не менее.

В общем я достиг той цели по своей проверенной временем системе и закрылся.

На сайте выложу более подробный пост, а пока вот такая стартегия на сегодня… цель была по другой торговой системе.

Вот насобирал шкурки аналитиков, т.е трофеи войны, теперь поймете мой вчерашний пост про что http://smart-lab.ru/blog/403892.php

На профинансе можно посмотреть их информационный

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Торгуем нефтью вместе с FullCup 14.06.2017

- 14 июня 2017, 09:56

- |

ТС зашла в шорт вчера в 23=30 мск по 48,44 ...

.

Число завершенных сделок за месяц: 43

Число завершенных сделок в предыдущий торговый день: 4 сделки, плюс 28 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): 0

Доходность накопительная с 01.06.2017 (в шагах): +18

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

P.S. Почему никто не «стебется» над неважными результатами ТС в начале июня? )))

.

Число завершенных сделок за месяц: 43

Число завершенных сделок в предыдущий торговый день: 4 сделки, плюс 28 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): 0

Доходность накопительная с 01.06.2017 (в шагах): +18

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

P.S. Почему никто не «стебется» над неважными результатами ТС в начале июня? )))

Торгуем нефтью вместе с FullCup 13.06.2017

- 13 июня 2017, 09:56

- |

ТС зашла в шорт в пятницу в конце сессии по 48,15 ...

.

Число завершенных сделок за месяц: 39

Число завершенных сделок в предыдущий торговый день: 4 сделки, минус 11 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): 0

Доходность накопительная с 01.06.2017 (в шагах): -10

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

P.S. Почему никто не «стебется» над неважными результатами ТС в начале июня? )))

.

Число завершенных сделок за месяц: 39

Число завершенных сделок в предыдущий торговый день: 4 сделки, минус 11 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): 0

Доходность накопительная с 01.06.2017 (в шагах): -10

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

P.S. Почему никто не «стебется» над неважными результатами ТС в начале июня? )))

Когда компания не чиста на руку

- 11 июня 2017, 19:03

- |

Я отдельно напишу свой отзыв-ответ. Начало здесь Результаты управления

Компании Русалго в конце 2016 года были занесены денежные средства за обучения. Группа обучения должна была быть в конце февраля. К этому времени исчез организатор курсов. Что с ним стало — никто не знает. Доступ к материалам аналогично — отсутствует.

И вижу, как эта компания сейчас собирает деньги. Пытается собирать.

Я все понимаю. Организатор курсов можно просто сбехать. Управляющий не в курсе. Но подход наивный чутотский юноша и деньги — сущности в принципе не совместимые.

Компания Русалго не несет никакой ответственности. К ним взятки гладки — к поговицам претензии есть?

Я работал в инвестиционной компании. Моя бывшая «работодательница» ответила перед инвестора даже тогда, когда отобрали лицензию у банка. Лицензию у банка, Карл! Это даже не риски были компании. Но почему она покрыла убытки из своего кармана? Ответ — Имя и отвественность.

А если люди ответственны только за графики,… Впрочем, вам и самим понятно.

Вот вам ролик в тему

Компании Русалго в конце 2016 года были занесены денежные средства за обучения. Группа обучения должна была быть в конце февраля. К этому времени исчез организатор курсов. Что с ним стало — никто не знает. Доступ к материалам аналогично — отсутствует.

И вижу, как эта компания сейчас собирает деньги. Пытается собирать.

Я все понимаю. Организатор курсов можно просто сбехать. Управляющий не в курсе. Но подход наивный чутотский юноша и деньги — сущности в принципе не совместимые.

Компания Русалго не несет никакой ответственности. К ним взятки гладки — к поговицам претензии есть?

Я работал в инвестиционной компании. Моя бывшая «работодательница» ответила перед инвестора даже тогда, когда отобрали лицензию у банка. Лицензию у банка, Карл! Это даже не риски были компании. Но почему она покрыла убытки из своего кармана? Ответ — Имя и отвественность.

А если люди ответственны только за графики,… Впрочем, вам и самим понятно.

Вот вам ролик в тему

Результаты управления в мае 2017 года

- 11 июня 2017, 17:34

- |

В мае «болтанка» индекса РТС продолжилась, на паре рубль/доллар была пара неплохих движений в начале месяца, что вывело в плюс стратегию «Фьючерсы». Результат за май +4.39% и общий результат с момента запуска +229.91%.Стратегия «Опционы» также показала закономерный плюс в мае +3.95%. С начала работы результат +136.66%. На текущей рыночной фазе это самая стабильная стратегия.

( Читать дальше )

( Читать дальше )

Торгуем нефтью вместе с FullCup 09.06.2017

- 09 июня 2017, 09:56

- |

ТС в шорте со вчера от 47,93 (в 20=51 мск)…

.

Число завершенных сделок за месяц: 35

Число завершенных сделок в предыдущий торговый день: 6 сделок, плюс 15 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): 0

Доходность накопительная с 01.06.2017 (в шагах): 1

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

P.S. Почему никто не «стебется» над неважными результатами ТС в начале июня? )))

.

Число завершенных сделок за месяц: 35

Число завершенных сделок в предыдущий торговый день: 6 сделок, плюс 15 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): 0

Доходность накопительная с 01.06.2017 (в шагах): 1

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

P.S. Почему никто не «стебется» над неважными результатами ТС в начале июня? )))

Торгуем нефтью вместе с FullCup 08.06.2017

- 08 июня 2017, 09:56

- |

Грустно, но ТС в шорте… лось на открытии? Хотя стоп на куплю по 48,33

.

Число завершенных сделок за месяц: 29

Число завершенных сделок в предыдущий торговый день: 6 сделок, плюс 9 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): -1

Доходность накопительная с 01.06.2017 (в шагах): -14

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

.

Число завершенных сделок за месяц: 29

Число завершенных сделок в предыдущий торговый день: 6 сделок, плюс 9 шагов...

Доходность на сделку строго по ТС (в шагах и без комиссий): -1

Доходность накопительная с 01.06.2017 (в шагах): -14

.

Отчёт за май

.

Предыдущий день

торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

Торгуем нефтью вместе с FullCup 07.06.2017

- 07 июня 2017, 09:56

- |

ТС перед закрытием сессии вчера вошла в шорт по 49,88

Пила испортила стату)))

.

Число завершенных сделок за месяц: 23

Число завершенных сделок в предыдущий торговый день: 5 сделок, минус 32 шага...

Доходность на сделку строго по ТС (в шагах и без комиссий): -1

Доходность накопительная с 01.06.2017 (в шагах): -23

.

Отчёт за май

.

Предыдущий день торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

Пила испортила стату)))

.

Число завершенных сделок за месяц: 23

Число завершенных сделок в предыдущий торговый день: 5 сделок, минус 32 шага...

Доходность на сделку строго по ТС (в шагах и без комиссий): -1

Доходность накопительная с 01.06.2017 (в шагах): -23

.

Отчёт за май

.

Предыдущий день торговли нефтью с FullCup

.

Напоминаю об исходном предложении торговать нефтью с FullCup

.

Предупреждение: Публичная трансляция торговли и сигналов в режиме реального времени прекращена, продолжение через обсуждение через «личку» или тут в комментах маякните — напишу.

Работает ли математика на бирже? Итоги публичной торговли за 3,5 года

- 01 июня 2017, 14:27

- |

Существует много споров о том, работает ли математика в трейдинге или нет? Можно ли, опираясь на исторические данные о рынке, стабильно зарабатывать деньги на бирже? Моя реальность и мои факты говорят о том, что это возможно, кто бы что там ни рассуждал, водя вилами по воде. Выкладываю результаты торговли своих роботов, которые являются этому доказательством. Не тесты, а именно реальные результаты, подтвержденные брокером. Решение — запускать стратегию в работу или нет, как раз принимается на основании тестов на истории. Можно ли сказать, что 42 месяца статистики — это случайный результат или все таки есть какая то закономерность на рынках с положительным математическим ожиданием? Что это, ошибка выжившего или мнение одураченного случайностью управляющего? Решать вам.

Хаос — это высшая форма порядка. И случайный характер рынка не говорит, о том, что на нем нельзя зарабатывать.

Итак, прошло ровно 3,5 года или 42 месяца с начала запуска публичной торговли на портале comon.ru. За этот период портфель торговых роботов заработал инвесторам +222,5% с учетом капитализации процентов. За всю историю максимальная просадка в моменте составляла 23%. Плюс к этому облигации приносят ежегодно около 5% в год. Май выдался удачным и ударным месяцем, благодаря росту волатильности на нашем фондовом рынке роботы наколотили +10,2%. И с начала 2017 года доходность составила +21,3% за 5 месяцев.

( Читать дальше )

Хаос — это высшая форма порядка. И случайный характер рынка не говорит, о том, что на нем нельзя зарабатывать.

Итак, прошло ровно 3,5 года или 42 месяца с начала запуска публичной торговли на портале comon.ru. За этот период портфель торговых роботов заработал инвесторам +222,5% с учетом капитализации процентов. За всю историю максимальная просадка в моменте составляла 23%. Плюс к этому облигации приносят ежегодно около 5% в год. Май выдался удачным и ударным месяцем, благодаря росту волатильности на нашем фондовом рынке роботы наколотили +10,2%. И с начала 2017 года доходность составила +21,3% за 5 месяцев.

( Читать дальше )

Я нашел Грааль, а ты до сих пор долбишь уровни?

- 10 мая 2017, 19:17

- |

Конечно на семинары ходить можно в надежде что-то узнать.

Разумеется, можно тратить свой депозит на поиск работающего алгоритма.

Не факт, что потратив силы, деньги и время ты достигнешь сколь-нибудь значимой цели.

Я не пытаюсь тебя убедить что это не возможно в принципе. Но многие до тебя пытались.

У многих это не получилось даже, не смотря на то, что на них работало много очень грамотных специалистов.

Поэтому твои шансы не высоки.

Зачем тебе тратить время?

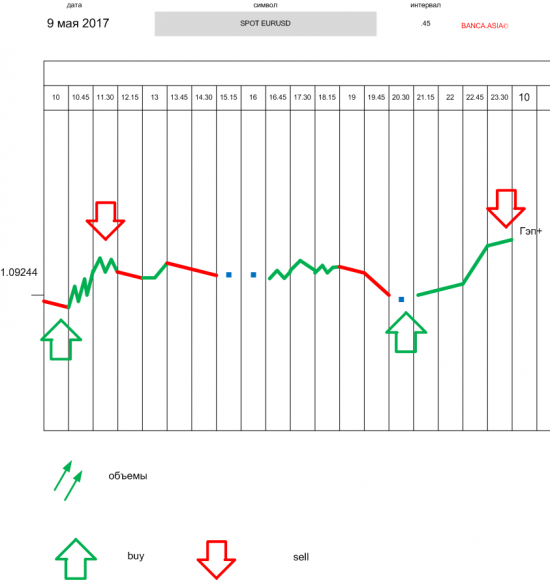

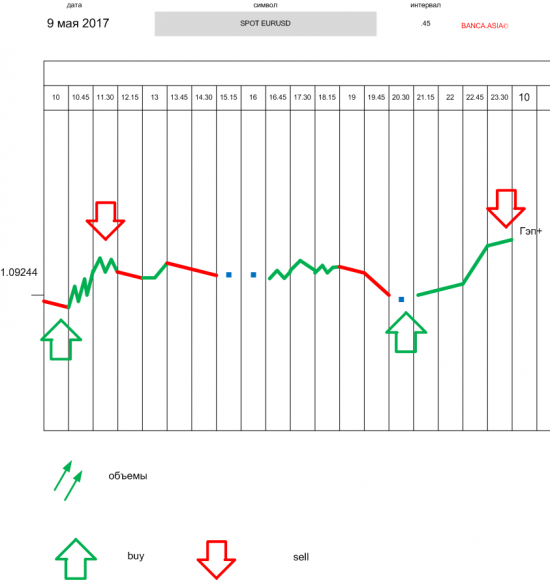

Вот пример, EUR/USD

Это стратегия

Это рынок, обрати внимание на время входов (сделок)

Как я уже сказал, у меня грааль, так что торговать комфортно на любом рынке, на любом инструменте. Но я предпочитаю ликвидные рынки и те инструменты, на которых можно гарантированно заработать.

Разумеется, можно тратить свой депозит на поиск работающего алгоритма.

Не факт, что потратив силы, деньги и время ты достигнешь сколь-нибудь значимой цели.

Я не пытаюсь тебя убедить что это не возможно в принципе. Но многие до тебя пытались.

У многих это не получилось даже, не смотря на то, что на них работало много очень грамотных специалистов.

Тут больше вопрос везения.

Поэтому твои шансы не высоки.

Зачем тебе тратить время?

Хочешь заработать? Смотри, это не так сложно.

Вот пример, EUR/USD

Это стратегия

Это рынок, обрати внимание на время входов (сделок)

Как я уже сказал, у меня грааль, так что торговать комфортно на любом рынке, на любом инструменте. Но я предпочитаю ликвидные рынки и те инструменты, на которых можно гарантированно заработать.

Не долбись об уровни, начинай зарабатывать!

Пиши.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал