Доверительное Управление

Результаты управления в марте 2017 года

- 02 апреля 2017, 16:27

- |

Портфель «Фьючерсы» показал результат +0.58%. С момента запуска в январе 2013 доходность составила +227.6%. Продолжаем ждать роста волатильности и более выраженных направленных движений. Портфель “Опционы” по итогам марта показал результат +6.42%, с момента старта доходность составила +129.15%. Для опционов месяц был благоприятным. Индекс РТС сначала упал, затем вырос, показав за март практически нулевое изменение.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Как зарабатывать 3 ляма в месяц на бирже? Или мои цели в трейдинге

- 31 марта 2017, 12:49

- |

Фондовым рынком я заинтересовался еще на последних курсах университета в процессе написания курсовых и дипломных работ по теме инвестиций и оценке компаний. Уже заканчивая учебу в 2007 году, я четко для себя решил, что хочу быть управляющим активами, что мне интересно управлять большими капиталами и сделать карьеру на бирже. Цепляла именно возможность масштабирования доходов на рынке, по сути рост здесь ничем не ограничен, никакими внешними факторами, только внутренними и психологическими. И вот спустя уже 10 лет работы на фондовом рынке моя цель не изменилась, а более того только укрепилась и приняла более четкие и оцифрованные формы.

Управлять 1 миллиардом рублей — это та цель которая меня зажигает. И хотелось бы выйти на нее как минимум к 50-ти годам, если живы будем конечно:) И есть понимание, как это сделать.

Оказывается зарабатывать на бирже 1 миллион в месяц не так уж и сложно:) Нужно всего лишь иметь 300 млн. руб. в доверительном управлении, делая на них в среднем 20% годовых и беря за это вознаграждение 20%. А при тех же показателях можно делать более 3 млн. руб. в месяц, управляя 1 миллиардом рублей. При небольших докрутках даже тот портфель торговых роботов, что торгуется сейчас, переварит такой объем.

( Читать дальше )

Единственно рабочая торговая система на форекс - НЕТ ПРЕДСКАЗАНИЯМ

- 12 марта 2017, 17:54

- |

Для удобства коммуникации с моими инвесторами буду вести статистику здесь. Это первый пост, поэтому немного лирики.

Не фанат форекса в последние несколько лет. Но начинал как и многие именно с этого.

Ручная торговля здесь не приносит результата — ни у кого и никогда — даю 99% гарантии. Даже не стоит связываться с этим. Но схема есть))) на мой взгляд. Лишенная предсказаний.

Доверительных управляющих, готовых предоставить статистику за год и более, не так уж и много.

Вот статистика зарабатывающего торгового робота на форекс

За 2 года я получил с него — 320%+120% = около 600% (правильно посчитал? ))

Пережил Брекзит, и более мелкие флуктуации

(К сожалению статистика разбита на 2 части. Первый счет брокер закрыл, теперь данные в архиве. За пару месяцев до его закрытия, я завел другой счет, статистику теперь можно смотреть по нему

Первый — www.mql5.com/ru/signals/90931

Второй - https://www.mql5.com/ru/signals/204459)

( Читать дальше )

Результаты управления. Февраль 2017.

- 12 марта 2017, 12:01

- |

Февраль был самым коротким торговым месяцем, к тому же наложились и праздники. Валютная пара рубль/доллар по большей части укреплялась, показывая неплохие внутридневные колебания, индекс РТС закрыл месяц в умеренно негативном ключе. С начала года мы разделили управление на 3 направления: “Фьючерсы” (преимущественно направленная торговля на RI, SI, SR), “Опционы” (стратегии продажи дальних краев и календарные спрэды) и “Акции” (алготрейдинг + отыгрывание идей во 2-3 эшелонах). Подробная информация по стратегиям и результаты выложены у нас на сайте. Результаты у всех стратегий оказались в рамках ожиданий. Портфель «Фьючерсы» показал прирост на +3.98%. С начала работы в 2013 году доходность составила +227.01%. Рынок начал выходить из «спячки», вполне возможно сейчас мы видим очередную смену рыночной фазы на более «живую».

( Читать дальше )

Публичная торговля. Итоги 39 месяцев.

- 01 марта 2017, 18:35

- |

( Читать дальше )

Результаты управления в январе 2017 года

- 11 февраля 2017, 12:25

- |

По итогам января стратегия «Фьючерсы» показала -1.15%, всего с начала работы в 2013 году доходность составила +223.04%.Стратегия «Опционы» за январь показала прирост +8.19%. «Боковой» рынок ей очень благоприятствует, получается хорошее хеджирование основной стратегии на фьючерсах. С начала работы прирост по данной стратегии составил

( Читать дальше )

Ищу тебя, мой инвестор. Год 3-ий. Без лонгрида. Только факты, картинки и видеопрувы.

- 08 февраля 2017, 16:11

- |

На российском рынке с 2012 года, занимаюсь только торговлей (фонда/срочка). Торгуется большая часть руками. Есть также пара алгоритмов. Стопы, просадка, риски, маржин колы, черные лебеди — давно изученная и съеденная тема. Мой тип торговли — умеренно-агрессивный. В определенные моменты рынка увеличиваю плечо. Позиция удерживается от нескольких часов до нескольких дней. Просадки по счету бывают, но носят временный и контролируемый характер.

Итак к делу и прувам. История за несколько лет (из выписок брокера):

начало 2017:

2016:

( Читать дальше )

Можно ли доверять управление своим TIMA счетом другому лицу? Важно ли то, кто выполняет сделки?

- 21 января 2017, 13:27

- |

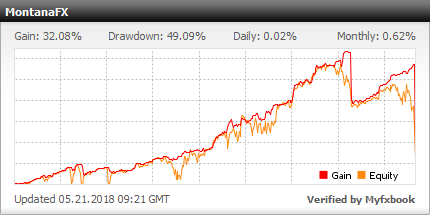

Блог трейдера, управляющего ПАММ-счетом MontanaFX, с личным капиталом 50,000 USD. Вводная статья.

- 15 января 2017, 23:41

- |

Веду свой блог montanafx.ru, где рассказываю о результатах торговли на ПАММ-счете. Моя личная инвестиция управляющего составляет 50,000 USD, что является моей гарантией перед моими инвесторами. Теперь буду публиковать статьи и на smart-lab

В данной дебютной статье мы рассмотрим:

- Мониторинг ПАММ-счета

- Описание торговой стратегии

- Доходность и риски

- Демонстрация бэктестов

- Планы на будущее

На данный момент:

1) Общий объем средств на ПАММ-счете составляет 78650$

2) 18 инвесторов

3) ПАММ-счет сушествует более 5 месяцев и приносит прибыль своим инвесторам. Мониторинг на сервисе myfxbook

( Читать дальше )

Итоги торговли в 2016 году. Планы на 2017 год.

- 15 января 2017, 15:17

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал