Долги

Мнение из Европы

- 23 апреля 2015, 07:51

- |

ok.ru/video/63549287369707-1

- комментировать

- Комментарии ( 8 )

Bloomberg: Западные кредиторы отказались «понять и простить» украинского должника Оригинал новости RT на русском: http://russian.rt.com/article/84800

- 10 апреля 2015, 16:42

- |

Пять крупнейших кредиторов Украины, которые предоставили Киеву $10 млрд, в настоящее время разрабатывают план реструктуризации, который не предполагает сокращения задолженности, пишут обозреватели Bloomberg. Материал приводит ИноТВ. В то же время комитет реструктуризации долга разрабатывает план, который «обеспечит Украину необходимой финансовой ликвидностью».

Как пишет издание, заявление появилось после того, как киевское правительство призвало списать существенную часть долга. Это может поставить под угрозу срыва утверждённую программу МВФ, по которой до 2019 года Украина должна сэкономить на обслуживании внешнего долга $15,3 млрд в качестве условия для получения следующего транша в размере $17,5 млрд от Международного валютного фонда.

По словам главы департамента развивающихся рынков компании Rogge Global Partners PLC Майкла Ганске, «кредиторы будут пытаться достичь соглашения с правительством Украины без существенного снижения долга, но на самом деле у них это вряд ли получится». «Внешний долг Украины по отношению к ВВП уже и так завышен, а экономические показатели падают», — пояснил эксперт.

( Читать дальше )

Американские нефтяные компании-банкроты.

- 25 марта 2015, 12:33

- |

( Читать дальше )

Крах неизбежен

- 13 марта 2015, 10:40

- |

У записных аналитиков почему-то принято считать отношение внешнего долга к ВВП, хотя ныне ВВП состоит в основном из услуг, которые граждане страны оказывают друг другу, и это никак не влияет на способность выплачивать долг. Возьмем Грецию. Цифры все время меняются, но приблизительно дело обстоит так: экспорт 30 млрд., импорт 50 млрд., внешние туристы приносят стране 20 млрд. В сумме ноль. Каким образом при таком раскладе выплатить внешний долг в 400 млрд.? Но Греция еще цветочки, посмотрим Италию, внешний долг 2.6 трл., а профицит торгового баланса порядка 30 млрд. Таким образом, из своих денег только тело долга может быть выплачено через 100 лет. А если еще и поднять процентную ставку до нормальных ранее 3-5%? Возьмем Германию, там долг на душу населения еще больше, чем в Греции или Италии. Вы скажете, что есть такие страны с сбалансированными финансами, они должны триллион, но и им должны триллион, и вроде всё сальдировано, стоят на двух ногах. А теперь представьте, что долги, которые они держат, дутые, пустые, получить по ним деньги невозможно. Выдергиваем одну ногу, и вот уже благополучная с виду страна не может расплатиться по своим обязательствам.

( Читать дальше )

Японский долговой кризис!

- 01 марта 2015, 17:31

- |

На конец 2012 г. долг Японии составлял 997 трл. йен. Это на 200% больше ее ВВП, и свыше 80 000$ на человека.

Практически нет никакой надежды, что долг будет когда-нибудь выплачен. Эта ситуация, к сожалению, ухудшается с каждым днем. Чтобы понять это, давайте в первую очередь рассмотрим, как правительство накапливает долги.

Греческий выбор.

- 16 февраля 2015, 10:35

- |

Очередной акт греческой трагедии вновь разыгрывается в античных декорациях Парфенона. Казалось бы, первый акт отыграли в 2010 году, когда впервые перед греческим народом встал выбор, что делать: затянуть пояса и пытаться с помощью ЕЦБ и МВФ постепенно расплачиваться с непомерными долгами или выбрать кардинальное решение — выйти из ЕС, вернуться к драхме и попробовать за счет резкого ослабления курса нацвалюты сделать свою экономику более конкурентной. Большинство тогда проголосовало за то, что бы остаться в Евросоюзе. Но прошло пять лет и ситуация поменялась. После внеочередных парламентских выборов к власти пришла крайне левая партия «СИРИЗА», а ее харизматичный лидер Алексис Ципрас пообещал покончить с политикой экономии и затягивания поясов.

Проще говоря, это означает: платить по долгам мы не можем и не будем, а переговоры намерены вести лишь по поводу того, как оформить этот отказ, что бы все выглядело пристойно. И понять чисто по-человечески можно. Любой вменяемый человек понимает, что расплатиться по нынешним долгам греки не смогут и за тысячу лет. Очевидно, что ни ЕС, ни Германия, как главный кредитор Греции, с таким подходом категорически не согласны. По их мнению, долг платежом красен, иначе хаос и развитие событий по непредсказуемому сценарию. Проводимые в последнее время консультации Ципраса и членов его правительства с руководство Евросоюза показали, что найти общий язык им пока не удается. А времени у Афин остается не очень много. ЕЦБ с 11 февраля прекратил принимать греческие гособлигации в качестве залога под новые кредиты. Между тем, 28 февраля заканчивается нынешняя программа кредитования и если до этого срока она не будет продлена, Греция впервые за последние 5 лет может оказаться в ситуации, когда не сможет обслуживать свой госдолг. На сегодня его размер превышает 175% ВВП или 320 млрд евро.

( Читать дальше )

Мошенничество: Биржевой король Америки [1920-1930 г.]

- 13 февраля 2015, 00:40

- |

Забавная история в период 1920 — 1930 годов

Интересная забавными махинациями вкупе с биржевым крахом.

Ричард Уитни производил впечатление образцового янки. Он был выходцем из семьи первых американских переселенцев, приплывших в 1630 году из Англии. Его отец был банкиром, имевшим давние связи с «Домом Моргана». Благодаря отцовским деньгам и положению в обществе, Ричард получил блестящее образование в университетах Гротона и Гарварда.

А благодаря собственным способностям в юности был капитаном бейсбольной и футбольной команд. В Гарварде увлекся греблей и стал казначеем гребного клуба. И женился он весьма удачно на девушке из состоятельной семьи, принадлежавшей к «Юнион лиг клаб».

![Мошенничество: Биржевой король Америки [1920-1930 г.] Ричард Уитни](http://www.all-crime.ru/aferisti/images/aferis17.jpg) |

После окончания учебы Уитни купил себе место на Нью-Йоркской фондовой бирже, и основал в 1917 году фирму «Ричард Уитни энд Компании». Несмотря на молодость на бирже к нему относились с уважением. Старший брат Ричарда – Джордж, был женат на дочери старшего Моргана и считался партнером известнейшей семьи банкиров. Он постоянно помогал младшему братишке. В результате тот, обрел на бирже репутацию «брокера Морганов».

( Читать дальше )

Стоит ли драматизировать ситуацию?

- 27 января 2015, 12:52

- |

Глава Минфинна Силуанов заявил, что не стоит драматизировать снижение рейтинга России агентством S&P до мусорного уровня. Действительно, пока ничего страшного не произошло. В понедельник на вечерки рубль терял больше 3%, но сегодня российская валюта отыграла почти все потери. Похоже, ЦБ научилось контролировать ситуацию на рынке. Но фундаментальных проблем нашей финансовой системы и долгового рынка это не решает. Общий долг России снизился в минувшем году с 700 до 600 млрд долларов, его львиная доля –это долги банков и корпораций с госучастием. При том, что наши валютные резервы на сегодня не превышают 380 млрд. И если еще одно агентство, Fitch например, снизит рейтинг ниже инвестиционного, начнется цепная реакция требований досрочного погашения выпущенных нашими эмитентами бумаг, и практически неизбежный дефолт крупнейших российских банков и корпораций. Так что оптимизм господина Силуанова выглядит явно наигранным, но ему ничего другого и не остается как демонстрировать оптимизм и успокаивать рынки. А вот тем, кто работает на рынке стоит серьезно задуматься, что делать. И как спасать свои денежки. Последние события на востоке Украины говорят о том, что Путин готов идти до конца в противостоянии с ненавистным Западом. Чем все закончится, остается только гадать. Но оптимизма не прибавляется никакого.

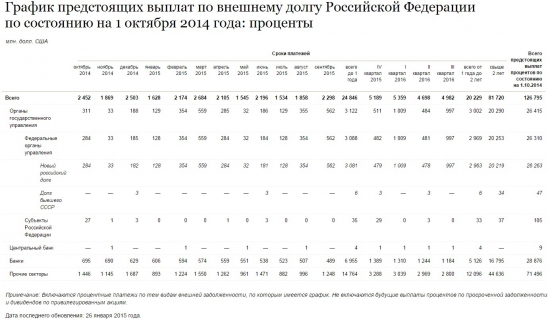

График предстоящих выплат по внешнему долгу Российской Федерации

- 26 января 2015, 21:09

- |

Обратите внимание март 2015г — месяц наивысших выплат.

www.cbr.ru/statistics/print.aspx?file=credit_statistics/schedule_int.htm&pid=svs&sid=itm_52956

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал