Долги

ФАС предлагает включить долги обанкротившихся поставщиков энергии в сетевые тарифы. Россети могут вернуть до 20 млрд руб. за счет потребителей - Ъ

- 04 марта 2024, 08:23

- |

ФАС предлагает включать долги обанкротившихся гарантирующих поставщиков энергии в сетевые тарифы, что поддерживают компании, такие как «Россети». Согласно предложению, сетевым компаниям будет разрешено включать в тарифы расходы на обслуживание долгов ГП, находящихся в процессе банкротства. Это включает расходы на формирование резерва по сомнительным долгам и обслуживание ссуд на покрытие недостатка средств при просрочке платежей. Долги, особенно значительные в регионах, таких как Тверская, Архангельская и Вологодская области, а также Тува, могут быть включены в тарифы.

В настоящее время регулятор может включать в тарифы расходы на формирование резерва по сомнительным долгам только прямых потребителей, но не более 1,5% от выручки. Предложение ФАС не содержит ограничений по объему расходов на обслуживание долгов ГП-банкротов.

Новая норма также позволит сетевым компаниям использовать амортизационные отчисления для покрытия долгов ГП. Это позволит сетевым компаниям устранить разногласия с регуляторами и оптимизировать тарифную нагрузку при формировании источников компенсации просроченной задолженности ГП.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Долги россиян ещё в зачатке, есть куда расти.

- 25 февраля 2024, 21:04

- |

Долги по наследству.

- 24 февраля 2024, 11:59

- |

Я вот думаю, если квартира в ипотеку взята, а ты допустим погиб, то ипотеку будут выплачивать родственники(жена, дети)?

Объединенная судостроительная корпорация подала иск в Арбитражный суд Москвы к Arctech Helsinki Shipyard на 36,15 млрд. руб. - РБК

- 22 февраля 2024, 08:21

- |

Объединенная судостроительная корпорация (ОСК) предъявила иск к финской компании Arctech Helsinki Shipyard Oy на сумму 36,15 млрд рублей. По данным РБК, требования касаются периода и схем финансирования работы финской верфи, когда ОСК была ее владельцем. Также в центре внимания находится Невский судостроительно-судоремонтный завод, который до сих пор числится на балансе Arctech Helsinki Shipyard Oy.

После перехода ОСК под управление ВТБ, глава банка Андрей Костин назвал ОСК одной из наименее эффективных компаний, под контролем государства, отмечая проблемы в корпоративном управлении, финансовые трудности и технологическое отставание. Пока не сообщалось о результатах финансового аудита ОСК.

Предполагается, что кредиты, выданные дочерними банками ВТБ компаниям за рубежом, были заблокированы или заморожены из-за санкций. Эксперты отмечают сложность ситуации из-за нахождения ВТБ и ОСК в санкционных списках. Российские компании все чаще обращаются с исками к контролируемым им зарубежным структурам с требованиями о взыскании долгов. Однако даже при наличии подтвержденной задолженности добиться выплат может быть сложно.

( Читать дальше )

💀 Задолженность продолжает расти, и с этим нужно разбираться.

- 21 февраля 2024, 20:15

- |

Почти 25 миллионов случаев принудительного взыскания кредитов были зарегистрированы в 2023 году, что на 5 миллионов больше, чем годом ранее, сумма превышает 3 трлн. ₽. Количество россиян с пятью и более кредитами удвоилось за два года. Давайте обсудим, как избежать попадания в долговую яму.

1️⃣ Экономьте. Это кажется тривиальным, но это действенный метод. Сократите необязательные расходы и ищите новые источники дохода.

2️⃣ Систематизируйте свои долги. Мы предлагаем использовать нашу гугл-таблицу (ссылка), чтобы упорядочить информацию о ваших обязательствах.

3️⃣ Приоритизируйте. Начните погашение долгов с самой высокой процентной ставкой. Расчеты в Excel помогут определить, какой кредит следует погасить первым.

4️⃣ Используйте свободные средства для досрочного погашения кредитов. Освободившуюся сумму от ежемесячных выплат по самому дорогому кредиту направьте на погашение следующего, и так далее.

5️⃣ Погашайте досрочно в день ежемесячного платежа, чтобы минимизировать сумму процентов.

( Читать дальше )

"Жена не в курсе. 3 ночи уже не сплю..." Как потерять всё, торгуя на фьюче

- 20 февраля 2024, 23:08

- |

🔥Рубрика «Слезы Пульса» — отборная инвест-жесть!

Ну что, соскучились по «Слезам Пульса»? Кстати, в тг-канале они выходят чаще.

Вот ещё одна история, которая не закончена и продолжает разворачиваться прямо сейчас.

🔥Трейдер в Тинькофф Инвестиции набрал на несколько млн рублей февральских фьючерсов на природный газ (NG-2.24), который безоткатно валится вниз уже долгое время, в расчёте на быстрый отскок и лёгкий заработок. Естественно, лёгкий заработок не получился, а к 13 февраля фьючерс укатали ещё ниже, и получился маржин-колл.

🚀Надо сказать, что он такой не один — все последние недели ветка фьючерса на газ в Пульсе завалена стенаниями и рыданиями хомяков, которые залетали в «ракету», а получали второе и третье дно в подарок.

💰Наш герой отличился тем, что не просто спустил все деньги — он сначала набрал кредитов, потом на эти кредиты набрал фьючерсов, а уже затем проиграл все одолженные деньги. Суммарно его долг составил 4 млн рублей.

( Читать дальше )

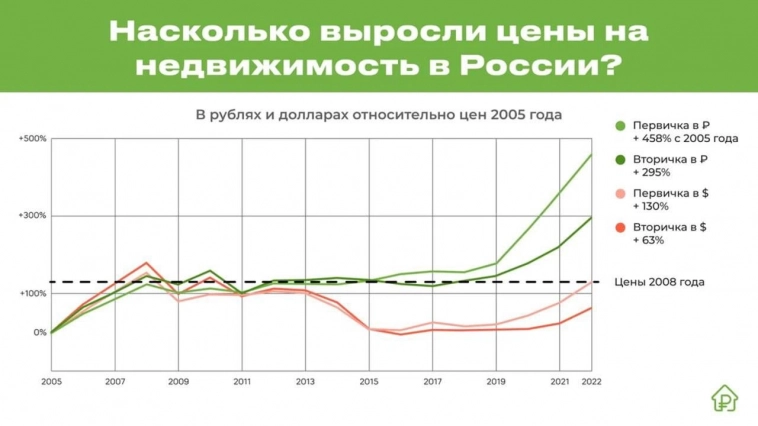

🎈В России «пузырь недвижимости»?

- 15 февраля 2024, 19:27

- |

В России возникает опасение относительно возможного «пузыря» на рынке недвижимости. Центробанк выражает опасения, утверждая, что рынок жилья перегревается из-за льготной ипотеки, которая с 2020 года стимулирует спрос и поднимает цены на жилье. Это вызывает обеспокоенность в финансовых кругах.

💣 На графиках видно, что с 2008 по 2019 годы цены на недвижимость оставались почти неизменными. Это может быть хорошо для покупателей, но менее привлекательно для инвесторов. Кроме того, обесценение рубля означает, что вложения в жилье за это время не приносили значительного дохода в валюте.

Однако с 2020 года наблюдается резкий подъем цен на недвижимость. Это произошло при неизменных доходах у россиян, что указывает на то, что спрос искусственно поддерживается государством через льготную ипотеку. Если эта поддержка будет сокращена, рынок может столкнуться с недовольством из-за высоких цен.

Таким образом, хотя можно спорить о том, является ли это настоящим пузырем, что-то неправильное происходит на рынке недвижимости, и это требует внимания. ❌ Центробанку может потребоваться вмешательство для стабилизации ситуации, например, путем ужесточения политики по

( Читать дальше )

Статистика, графики, новости - 14.02.2024 - США платят триллионы по процентам!

- 14 февраля 2024, 05:35

- |

— После интервью в России стало все совсем плохо

— Спотовые биткойн-фонды собирают миллиарды

— США — страна-бензоколонка!

— Как дела с нашей нефтью?

Доброе утро, всем привет!

Акции Нвидии продолжают ставить рекорды. Остается только порадоваться за частного трейдера Ненсю Пилосю, которая столь удачно вложилась накануне внезапного безоткатного роста.

( Читать дальше )

Банкротство россиян увеличивается.

- 10 февраля 2024, 12:34

- |

Что стоит за ростом S&P

- 09 февраля 2024, 21:21

- |

Мда.

Всем привет!

Практически «родной» СиПи пробил уровень 5000, и часть оптимистично настроенных трейдеров рисуют следующие уровни 5300-5500-5600.

В США, которые от нас за океаном свои проблемы- какой-то безумный гос.долг, ставка по кредитованию высокая, все в долгах, продажа недвиги тормозится, а Сиплый как будто этого не видит и растет. Откуда и у кого те деньги, на которые покупают акции входящие в список 500?

Решил посмотреть -а как оценить российский рынок акций в целом растет он или падает и какая тенденция, главное.

Для этого в таблице котировок акций (здесь на СЛ) посмотрел не столбец -рост с начала года (ytd, %). Растет 230 акций из 255. Шикарно.

Посмотрел, сколько росли последний месяц- сегодня только 178 из 255 в январе росли.

Ну, а за последнюю неделю росли только 75 организаций.

Хотя IPO и отчеты валят один за одним- инвестируй, вкладывай деньги, ставь на лонг .

С Тимой, молодцы, все задружились- понимают силу нейтральной рекламы.

Только кажется мне братцы, что разгоняется этот поезд неспроста- будет уже этой весной, ближе к майским, какая-то бодяга. Может чуть позже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал