Долгосрочное инвестирование

Секрет успеха в инвестициях

- 23 февраля 2020, 12:40

- |

Секрет успеха в инвестициях достаточно прост — это регулярность этих самых инвестиций. Но именно эта простота чаще всего вызывает недоверие инвесторов и заставляет искать более сложные пути к желаемому результату. Кто-то делает акцент на тщательный анализ акций и диверсификацию, кто-то ищет идеальный баланс в распределении по классам активов. Но этих усилий может оказаться недостаточно.

Данная тема уже неоднократно обсуждалась, в том числе и на СЛ, например:

https://smart-lab.ru/blog/572284.php

и

https://smart-lab.ru/blog/505282.php

Но я считаю этот момент достаточно важным, чтобы еще раз привлечь к нему внимание тех, кто еще не нашел свой грааль.

Конечно, многие, особенно спекулятивно настроенные, коллеги скажут, что брокерский счет нужен для того, чтобы забирать с него деньги, а не довносить. И я соглашусь, но с одной оговоркой — всему свое время. Сначала мы кормим портфель, а уж потом он начинает кормить нас. А различные спекулятивные способы получения дохода для подавляющего большинства

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 18 )

Легких денег нет

- 13 января 2020, 19:59

- |

Однажды Джеф Безос, основатель Amazon, спросил у Уоррена Баффета: «Уоррен, вы же говорите такие простые вещи, почему же за Вами не повторяет огромное количество людей?» На что Уоррен Баффет ответил: «Потому что никто не хочет богатеть медленно».

Этот мини-диалог двух богатейших людей мира как нельзя точно описывает суть инвестирования. Именно инвестирования, а не спекуляций.

Многие кто приходит на рынок, считают, что это легкий путь заработка денег. Анализ графика, поиск паттернов (терпеть не могу это слово), уровней, предположение о дальнейшем движении цены, решение, покупка акции и… разочарование. Такой примерный сценарий у 90-95% начинающих торговать на рынке.

И это естественно: люди хотят сразу что-то заработать, получить результат здесь и сейчас. Поработал – заработал. Такой закон трудового рынка. И человеческая натура не исключение. Тяжело осознать и принять работу, результат которой будет только через несколько лет.

А инвестирование как раз предполагает монотонный, постоянный труд, первые результаты которого будут в лучшем случае только через несколько месяцев. Но это оптимистичный вариант. Обычно сначала начинающие инвесторы (повторюсь, именно инвесторы, а не спекулянты) терпят убытки. Это, так называемая просадка, встречается у каждого инвестора (здесь даже можно не включать слово «почти»). Можно назвать это входным билетом на рынок или платой за первый опыт. Опыт, определенно, стоит этих денег. Если проявить терпение и усердие, придерживаться своей линии и постоянно инвестировать, результаты хоть и заставят себя ждать, но они будут

Уоррен Баффет инвестирует консервативно и не спеша, на многие годы вперед. Иными словами, это скучное инвестирование. Именно поэтому я выше упомянул слово «монотоный». Главная задача, обогнать инфляцию (даже не биржевой индекс). При выполнении этой задачи, через годы реинвестирование и сложный процент сделают свое дело.

Но для этого, повторюсь, нужны годы и постоянное инвестирование, подкрепленное терпением и усердием. Таков закон инвестирования.

Подписывайся на мой блог о долгосрочных инвестициях в Instagram:

www.instagram.com/long_term_investments/

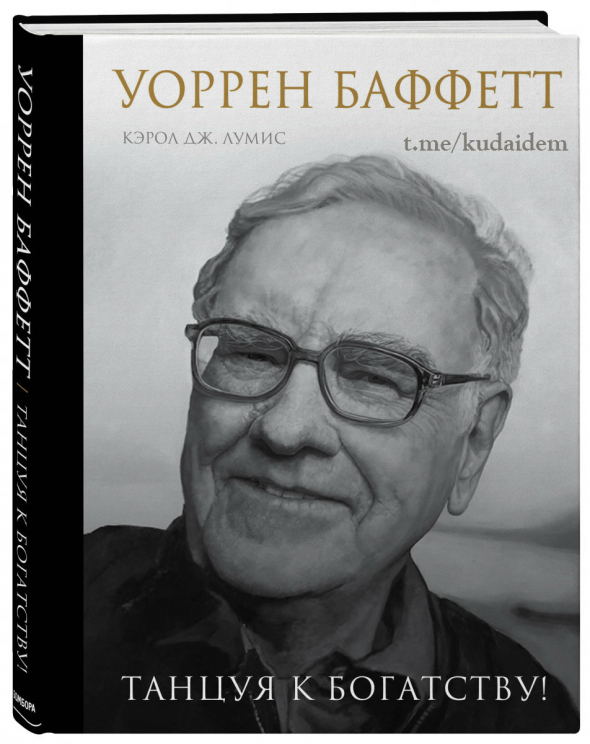

Уоррен Баффетт. Танцуя к богатству! Кэрол Лумис. М. Эксмо. 2019 Обзор книги

- 08 января 2020, 12:09

- |

Уоррен Баффетт. Танцуя к богатству! Кэрол Лумис. М. Эксмо. 2019

Ссылка на электронную книгу https://t.me/kudaidem

Описание

Биография инвестора в формате эссе, статей и историй из жизни. Уоррен Баффет и Кэрол Лумис — колумнист Fortune и лучший друг самого автора — рассказывают о правилах ведения бизнеса, достижениях, ошибках и формировании стратегий инвестирования одного из самых влиятельных людей мира по версии журнала Forbes.

«Уоррен невероятно последователен в своем видении и принципах. Его аналитика и понимание рынков не имеют себе равных. В 1996 году я написал, что не встречал никого, кто умел бы так четко оценить бизнес. И я ни на секунду не изменил свое мнение. Надеюсь, что многие, даже те, кто знает этого выдающегося лидера и филантропа, с удовольствием прочитают эту книгу. Я – точно». Билл Гейтс

( Читать дальше )

Одна из основных проблем большинства инвесторов - это

- 11 ноября 2019, 09:39

- |

t.me/invest2bfree

Анализ менеджмента важен при долгосрочном инвестировании.

- 17 сентября 2019, 08:18

- |

У меня очень много времени уходит на анализ компании в которую я хочу инвестировать свои средства. Мне интересно всё, что связано с её деятельностью. Я изучаю новостной фон, слухи, отчеты, мнения аналитиков и главное – менеджмент. Именно он является самым основным элементом в любой компании. Я, как инвестор, достигну лучших успехов только благодаря качественному управлению выбранной мной компанией. Значит, задачи оценки менеджмента встают на первый план.

Среди множества вопросов, которые меня интересуют по отношению к руководству конкретной компании, я хочу выделить несколько наиболее важных. Первый из них, заботят ли менеджмент интересы акционеров? Да, такие компании есть на фондовом рынке. Второй вопрос, насколько честно работает менеджмент компании? Ответить на этот вопрос сложнее, но можно. Отмечу несколько косвенных признаков. Формализм при работе с акционерами является отрицательным проявлением. Например, руководство компании не предоставляет информации больше, чем указано в отчёте. Кроме того, можно изучить биографии руководителей компании. Любые негативные действия конкретного руководителя в прошлом должны настораживать. Особенно это касается экономических нарушений. Люди не меняются.

( Читать дальше )

Обзор российских ETF и почему я от них отказался.

- 05 сентября 2019, 13:15

- |

Сделал небольшую табличку со сравнением всех 29 ETF (у нас они еще называются БПИФ – биржевые паевые фонды, но суть одно и то же), которые открыты для покупки на Мосбирже.

Для тех, кто совсем не в теме (хотя на смарт-лабе такие конечно вряд ли есть) кратко расскажу: ETF – это один из инструментов для тех, кто хочет сразу вложить в весь рынок или в какой-то из секторов рынка, оплачивая небольшую комиссию управляющей компании за возможность одним кликом и на небольшие деньги купить долю сразу в 500 компаниях. Ну или в 50 облигациях.

Я общаюсь на форуме американских 40-летних пенсионеров (а это сверхдолгосрочные инвестиции длиною в десятилетия), и если предложить к обсуждению тикер какой-то отдельной компании – тебя сначала не поймут, а потом покрутят у виска. Обсуждают там только отличия секторальных ETF и особенности управляющих ими компаний. Оно и понятно, купив долю в ETF Vanguard S&P500, вы будете платить 0,03% в год комиссионных. Так, с каждой сотни тысяч долларов, вложенной сегодня, вы заплатите комиссию $650 за 10 лет уже с учетом того, что рынок вырастет, ну возьмем смело, на 9% в год.

Кстати, невероятной авантюрой считается зайти процентов на 10 от пенсионного портфеля в ETF на «Развивающиеся рынки» (где наша Россия составляет ~4%).

( Читать дальше )

Парковка свободных средств

- 29 августа 2019, 00:34

- |

На брокерском счету, который предполагается загрузить долгосрочным портфелем, имеются в данный момент свободные средства. Раньше я эти деньги периодически использовал для редких спекулятивных сделок, но они были достаточно редкими, и толку от них не особо, только на комиссии разоряться.

Долгосрочный портфель загружается не быстро, скорее даже медленно, и на данный момент в нем использовано всего около 30 процентов заложенного капитала.

Поэтому я подумал, а почему бы мне вместо спекуляций не парковать свободные средства в облигациях?

Поэтому и вопрос, может кто имеет опыт, насколько это затратно. Суть такова, что небольшую часть средств планирую оставить на случай покупки акций, когда они покажут интересные мне цены, а на остальное затариться облигациями. Чтобы по ним капал какой-никакой процент. И периодически, когда свободные деньги будут заканчиваться, сливать часть облиг для высобождения средств под затарку портфеля.

( Читать дальше )

Облигации каждый день.

- 28 июня 2019, 10:51

- |

В этой теме я хочу продолжить рассказ о своем долгосрочном инвестиционном портфеле. Сегодня наступило время поговорить про облигации.

Меня всегда волновал вопрос резких перекосов в общей стоимости моего портфеля. Либо она уходит в большой минус, либо на протяжении нескольких недель медленно увеличивается. На это движение значительное влияние оказывает динамика котировок акций. Я поставил перед собой задачу по стабилизации стоимости инвестиционного портфеля.

Для её решения необходимо было найти инструмент, который бы компенсировал дневные потери. С течением времени у меня скапливались облигации разных компаний. Я начал обращать внимание, что в день купонных выплат баланс портфеля увеличивается, даже если акции значительно потеряли в цене.

В дальнейшем я стал наполнять портфель облигациями так, чтобы выплаты по ним происходили каждый день. Здесь я убивал сразу двух зайцев. Во-первых, портфель диверсифицировался. Во-вторых, я перестал видеть отрицательную динамику, что привело к душевному равновесию. Однако, не спешите огульно скупать ценные бумаги по данной методике. Всё-таки не забывайте анализировать компанию, которой вы отдаёте свои деньги. Здесь Вам пригодятся собственные знания и опыт.

( Читать дальше )

Первый пост. Результаты за февраль

- 01 марта 2019, 10:56

- |

Первый раз пишу на Смартлабе. Решил поделится своим портфелем и услышать конструктивную критику по его составу.

Моему портфелю февраль принёс +1,33%.

Состав портфеля выглядит так:

1. Акции США — 45,64%. Всего сюда входит 13 компаний (Их состав: Century Link, Metlife, Archer Daniels, Ford, Intel, Best Buy, Citigroup, Gilead Sciences, Skyworks, State Street, Valero Energy, Waste Management, Texas Instruments). Максимальная доля — Metlife и Intel — по 5% от всех средств, минимальная — Ford — 0.81%

2. Акции РФ — 42,64%. Всего сюда входит 12 компаний (Их состав: Русал, ФСК, Аэрофлот, НЛМК, Газпром, Сбер, МТС, Татнефть, ПИК, Северсталь, Лукойл, Полюс). Максимальная доля — Сбербанк — 6,45% от всех средств, минимальная — ФСК — 1,41%

3. ОФЗ — 6,77%

4. Корпоративные облигации РФ — 4,88%

Старался создать для себя оптимальный по диверсификации портфель, особенно это касается акций США (только 2 компании представляют 1 сектор). Регулярно пополняю свой портфель (2 раза в месяц).

Дальнейшие планы:

1. Так же продолжать пополнение 2 раза в месяц

2. Увеличить долю акций США к РФ (70/30)

3. Увеличить долю ФСК, Лукойла (жду отката)

4. Добавить 2-3 американские компании

5. Создать денежный запас (30%). Рубли — ОФЗ и корпоративные облиги. Кэш — USD.

Буду рад Вашим комментариям!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал