Доллар Рубль

Начал покупки бакса, но это очень рано) , ожидаю 69 и 64)

- 15 февраля 2021, 16:32

- |

Тут на 73.28 просто боковой фрактальчик, надеюсь его прльют к заветным точкам 69 и 64. Кругом ведь магедон кричат.

А где эйфория на рынке акций? А ее нет, просто боковик, растет одна нефть и то на 66.10 абц 1я от 17. Странно индексы растут, а акции стоят на месте.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

В поисках кукла

- 15 февраля 2021, 11:01

- |

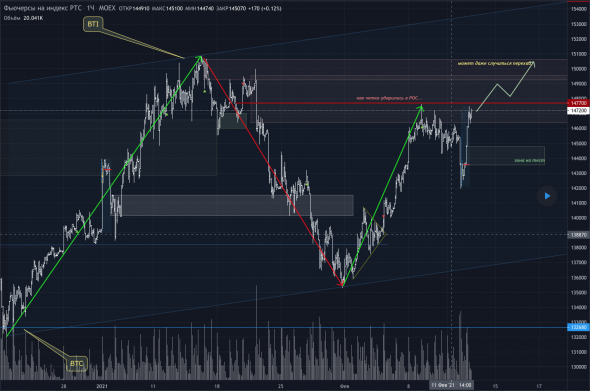

Сегодня зарабатываем на РТС. РИ.

- 15 февраля 2021, 09:42

- |

Тренд по активу у нас вверх, отсюда и основное ожидание вверх. НО… мы то в зоне продаж, поэтому ждем реакцию продавца.

То есть, в тренде наверх мы ожидаем коррекционную волну вниз, которая покажет силу или слабость продаж. Отсюда нам было бы хорошо понять за кого играть.

Теперь попробуем предсказать немного на основе того, что уже есть на графике. Контекст такой, что покупки усилились в сравнении с предыдущими покупками. В сравнении же с продажами у них, можно сказать паритет. При этом мы видим резкий прострел вниз, от 12 февр., который тут же выкупают. То есть на силу продаж, покупатели отвечают выкупом. Все это говорит «за» лонг.

Поэтому, я заключаю для себя, что продажи ослабли на этом уровне. Сопротивление получало неоднократный тест, и при проявлении слабости должно быть пробито.

Так что, несмотря на зону продаж в которой мы находимся, я считаю лонг приоритетным движением. DXY так же смотрит вниз.

( Читать дальше )

Стоит ли использовать объемы внутри дня на среднесрок

- 14 февраля 2021, 16:17

- |

Привет, трейдеры!

Стоит ли использовать объемы внутри дня на среднесрок?

Например, объёмы на 10 минутке фьючерса Си с удержанием на среднесрок 3 дня.

То есть, стоит ли ожидать существенного движения цены фьючерса Си после максимальных объемов — на 2%, на 5%?

Вот из последнего:

Провел анализ максимальных объемов (ТФ 10 минут), за исключением первых 10 минут с открытия рынка и вечерних торгов.

Период постарался взять максимально — с 2010 по 2021 г. — всего 2782 торговых дня.

Конечно, внутри дня максимальные объемы на 10-минутке могли появиться не один раз, но для изучения брал самый максимальный 10-минутный объем внутри дня.

Графики внизу с точками (красные и зеленые) показывают сколько было случаев с аналогичным результатом после возникновения максимального объема.

Если объем, как говорится, бил вниз, а таких максимальных объемов было 1511, то цена фьючерса Си на 3-й день закрывался на уровне:

( Читать дальше )

Йа блондинко! Почему падает RGBI и Si? Объясните пожалуйста!

- 13 февраля 2021, 14:07

- |

Но хитрый план не сработал. Облигации бурят дно, и бакс падает тоже! Почему так? Что это значит? И почему подобные раскорреляции происходят в других инструментах, например нефть и индекс доллара?

мнение про рубль, почему 12 февраля была высокая волатильность и что такое нейтральная ДКП

- 13 февраля 2021, 13:46

- |

Были рекомендации МВФ по снижению ставки.

Были ожидания снижения официальной инфляции с 5,19% годовых в январе до примерно 4% годовых весной 2021г.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Думаю, что рубль в пятницу укрепился

на заявлении Э. Набуллиной о окончании цикла снижения ставок и переходе на нейтральную ДКП.

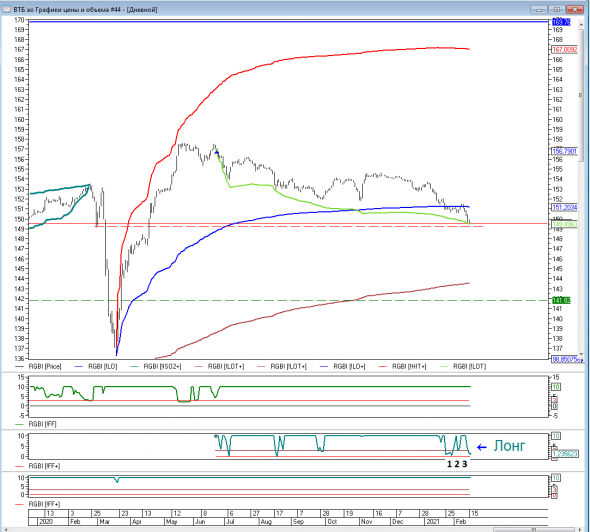

Обратите внимание на падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, т.к.

доходность индекса RGBI приближается к 6%.

Фактическая доходность на размещении новых ОФЗ уже выше 6% (как при нейтральной ДКП, о которой говорила Э. Набиуллина).

Итоги аукциона по размещению ОФЗ 10 февраля 2021 года

10 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26235RMF (ОФЗ 26235)

Дата погашения: 12 марта 2031 г.

Спрос по номиналу: 47656.357 млн. руб.

Размещенный объем выпуска по номиналу: 28846.114 млн. руб.

Цена отсечения: 96.3050 % к номиналу.

Доходность по цене отсечения: 6.5000 % годовых.Средневзвешенная цена: 96.5309 % к номиналу.

Доходность по cредневзвешенной цене: 6.4700 % годовых.

РАЗМЕЩЕНИЕ СЧИТАЮ ПРОВАЛЬНЫМ: РАЗМЕСТИЛИ ТОЛЬКО 28 МЛРД. И ДОХОДНОСТЬ ДАЛИ 6,5% ПРИ СТАВКЕ ЦБ РФ 4,25%.

( Читать дальше )

О важности корреляции мер фискальной и монетарной политики

- 13 февраля 2021, 11:21

- |

Рубль, несмотря на колоссальные природные ресурсы и экспорт, является одной из самых слабых валют в мире. Даже тайский бат с их проблемами в ключевой отрасли — туризме — намного сильнее.

Почему?

Именно в фискальной политике, которая направлена на изъятие бОльшей части доходов итак не богатого населения. Очередной (после налога Михалкова, Роттенбергов (платоны, меркурии и т.д...), Яровой, Кассы и т.д...) налог — на сельхозпроизводителей. С 2021 года ввели новую формулу пошлины, в результате выращивать зерно стало вообще не выгодно. И многие крупные производители (Русгрейн, например) уже заявили о сокращении площадей засева. Зачем работать ради работы? А те, кто останутся, просто взвинтят цены и все. Будем покупать хлеб за 100 рублей.

И начатая «Венесуэла» с заморозкой цен продолжится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал