SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Доллар сша

Две причины продать фунт

- 12 марта 2017, 15:50

- |

По мнению Credit Agricole, текущая слабость британского фунта связана с тем обстоятельством, что Верхняя палата парламента отклонила предложения правительства, в которых были указаны основные детали выхода страны из ЕС. Документ отправлен на доработку с целью защитить права граждан Европейского союза. Компания уверена, что неопределенность вокруг Brexit еще больше усилится, как только процесс стартует, независимо от того, когда это произойдет: в конце марта или позже. В связи с этим следует продавать GBP/USD на росте.

По мнению Credit Agricole, текущая слабость британского фунта связана с тем обстоятельством, что Верхняя палата парламента отклонила предложения правительства, в которых были указаны основные детали выхода страны из ЕС. Документ отправлен на доработку с целью защитить права граждан Европейского союза. Компания уверена, что неопределенность вокруг Brexit еще больше усилится, как только процесс стартует, независимо от того, когда это произойдет: в конце марта или позже. В связи с этим следует продавать GBP/USD на росте. В качестве дополнительного драйвера нисходящего движения Credit Agricole указывает растущие риски отказа Банка Англии от мирной риторики. BoE будет акцентировать внимание инвесторов на ослаблении денежно-кредитной политики. Доходность 5-летних безубыточных облигаций в последнее время стабильно падает, что на фоне проявления слабости рынка труда и замедления ВВП может вызвать снижение ставки РЕПО.

«Brokers.pro. Новости и аналитика из платных первоисточников: FT, WSJ и FX-дилеров»

- комментировать

- Комментарии ( 0 )

Франк отыграется на Голландии

- 09 марта 2017, 09:25

- |

По словам аналитиков BofA Merrill Lynch, Национальный банк Швейцарии находится между молотом и наковальней. Ему необходимо не допустить укрепления франка против евро для того, чтобы помочь инфляции и экспорту. Тем не менее, рост политических рисков делает эту задачу трудновыполнимой. Эксперты банка сомневаются, что SNB внесет коррективы в денежно-кредитную политику на заседании 16 марта, однако советуют инвесторам присмотреться к паре EUR/CHF именно в середине первого месяца весны. 15 числа состоятся парламентские выборы в Нидерландах. Их значение для евро менее существенно, чем влияние голосования за президента во Франции, однако также может привести к укреплению франка.

По словам аналитиков BofA Merrill Lynch, Национальный банк Швейцарии находится между молотом и наковальней. Ему необходимо не допустить укрепления франка против евро для того, чтобы помочь инфляции и экспорту. Тем не менее, рост политических рисков делает эту задачу трудновыполнимой. Эксперты банка сомневаются, что SNB внесет коррективы в денежно-кредитную политику на заседании 16 марта, однако советуют инвесторам присмотреться к паре EUR/CHF именно в середине первого месяца весны. 15 числа состоятся парламентские выборы в Нидерландах. Их значение для евро менее существенно, чем влияние голосования за президента во Франции, однако также может привести к укреплению франка. BofA Merrill Lynch рекомендует выкупать продажи евро, так как, по его мнению, центробанк продолжит пользоваться валютными интервенциями и найдет в себе силы удержать EUR/CHF от чрезмерного обвала.

«Brokers.pro. Новости и аналитика из платных первоисточников: FT, WSJ и FX-дилеров»

EUR/USD не достигнет паритета

- 07 марта 2017, 14:32

- |

CIBC обращает внимание, что в ответ на заявления представителей американской администрации о том, что Германия использует слабый евро в корыстных целях, официальный Берлин начал атаку на ЕЦБ. По мнению его представителей, Европейский центробанк может себе позволить уйти от ультра-мягкой монетарной политики, что приведет к укреплению позиций EUR/USD. CIBC считает возможным такой сценарий развития событий уже после первого тура президентских выборов во Франции. Несмотря на лидерство Ле Пен в социологических опросах, она, наверняка, проиграет Фийону или Макрону во втором туре.

Уже в апреле инвестору будут с удвоенным вниманием наблюдать за макроэкономической статистикой по еврозоне, которая пока радует глаз: PMI достиг максимальной отметки с 2011, инфляция продолжает ускоряться. По мнению CIBC, ЕЦБ будет сокращать масштабы QE в 2017 и окончательно откажется от программы в 2018. В связи с этим потенциал снижения EUR/USD ограничен отметкой 1,04.

«Brokers.pro. Новости и аналитика из платных первоисточников: FT, WSJ и FX-дилеров»

Саудовская Аравия и Иран приступили к сокращению добычи нефти!

- 06 марта 2017, 10:56

- |

Саудовская Аравия начала сокращать добычу нефти

до того как начнётся естественное сокращение добычи нефти

с 2018 года...

Иран отказался от планов наращивать добычу нефти

по причине того, что Иран

не хочет продавать нефть по такой низкой цене!

так как Китай начал сокращать потребление нефти,

а Россия отдаст нефть Сирии С.А т.е США...

Иран добьётся, что США наложат на него санкции обратно

уже в 2017 году...

Поэтому ждите на днях сенсационных заявлений!

За кадром останется ещё то что

будет достигнута договоренность, что

ФРС понизит ставку в марте 2017 года...

Покупайте юани и S&P... это сейчас беспроигрышный вариант!

Ждём сброс Китаем трежаков

и интервенций от Банка Китая

по укреплению юаня...

Так как Банк Китая начнёт сброс трежаков 8-9 марта 2017 года

то Банки США начнут шортить трежаки уже с 6 марта 2017 года

через обратное репо ФРС...

и покупать

— фондовый рынок США

— акции экспортёров нефти России

Удачи!

до того как начнётся естественное сокращение добычи нефти

с 2018 года...

Иран отказался от планов наращивать добычу нефти

по причине того, что Иран

не хочет продавать нефть по такой низкой цене!

так как Китай начал сокращать потребление нефти,

а Россия отдаст нефть Сирии С.А т.е США...

Иран добьётся, что США наложат на него санкции обратно

уже в 2017 году...

Поэтому ждите на днях сенсационных заявлений!

За кадром останется ещё то что

будет достигнута договоренность, что

ФРС понизит ставку в марте 2017 года...

Покупайте юани и S&P... это сейчас беспроигрышный вариант!

Ждём сброс Китаем трежаков

и интервенций от Банка Китая

по укреплению юаня...

Так как Банк Китая начнёт сброс трежаков 8-9 марта 2017 года

то Банки США начнут шортить трежаки уже с 6 марта 2017 года

через обратное репо ФРС...

и покупать

— фондовый рынок США

— акции экспортёров нефти России

Удачи!

После отчета FOMC доллар США по отношению к другим валютам укрепится или ослабнет - опрос

- 22 февраля 2017, 19:53

- |

После отчета FOMC доллар США по отношению к другим валютам укрепится или ослабнет - опрос

Киса, зачем вам доллары?

- 15 февраля 2017, 17:31

- |

В продолжение сегодняшних топиков, которые исходят темой с прошлой пятницы:

Дискуссии, вызванные укреплением рубля, на форумах не менее эмоциональны, чем были дискуссии, вызванные ослаблением рубля. При этом забывают один фактор.

В чем стратегическая привлекательность доллара США, для кого-то евро или франков и т.п. для граждан развивающихся рынков?

Представьте, что у меня 100 000 долларов США. Я знаю, что могу на них купить через год, примерно знаю, что смогу купить на них и через 10 лет, причём в любой точке мира, учитывая конвертацию.

Представьте теперь, что у меня 6 000 000 руб. Я очень примерно знаю, что могу на них купить через год и совсем не знаю, что смогу купить на них через 10 лет, причём даже в России.

Это не зависит от того, какие года сравнивать, потому что по статистике позиция в долларе на периоде 5 — 10 — 15 лет стабильней по покупательской способности, чем позиция в рубле.

Стабильность и страховка, не считая текущих трат в валюте на себя:

( Читать дальше )

Дискуссии, вызванные укреплением рубля, на форумах не менее эмоциональны, чем были дискуссии, вызванные ослаблением рубля. При этом забывают один фактор.

В чем стратегическая привлекательность доллара США, для кого-то евро или франков и т.п. для граждан развивающихся рынков?

Представьте, что у меня 100 000 долларов США. Я знаю, что могу на них купить через год, примерно знаю, что смогу купить на них и через 10 лет, причём в любой точке мира, учитывая конвертацию.

Представьте теперь, что у меня 6 000 000 руб. Я очень примерно знаю, что могу на них купить через год и совсем не знаю, что смогу купить на них через 10 лет, причём даже в России.

Это не зависит от того, какие года сравнивать, потому что по статистике позиция в долларе на периоде 5 — 10 — 15 лет стабильней по покупательской способности, чем позиция в рубле.

Стабильность и страховка, не считая текущих трат в валюте на себя:

( Читать дальше )

Концепция поменялась: отрыв от экономики даёт много шансов.

- 15 февраля 2017, 11:44

- |

Вчерашний день изменил тактику торговли, пришлось временно отойти от акций, потому как рубль в укреплении оторвался от моих экономических расчётов, даже с учётом налогового периода, аккумуляции Центробанка, размещений наших эмитентов и даже с учётом того, что валюта от липовой приватизации Роснефти только только пошла в рубли: таким образом торговая система в российских акциях потеряла чёткий вектор, в работе остался только экспериментальный счёт по акциям, но у него такая судьба — эксперименты и таков запас прочности (в прошлом топике размещал его скрин).

Из бодрых новостей радует палладий и американский рынок: там не только Apple посрамил аналитиков, даже слабо стартанувший на размещении Ferrari, понемногу оправдывает громкое имя))) и конечно,

доллар/рубль радует тем, что даёт шанс закупиться долларом и это одна из причин снижения моей активности на нашем фондовом рынке: пришлось резервировать средства под валюту.

Когда курс рубля отрывается от экономики, я всегда начинаю охоту за валютой, помню как то была эйфория, когда доллар упал к 29 рублям, и евро, соответственно типа 35 — 37 был, и я начал скупать эти бумажки, выслушав по ходу всё про российский МФЦ, про Большой театр и… ну про корабли, которые бороздят космические глубины не выслушал — с этим и тогда были проблемы, в пока многие ожидали доллар по 20 рублей и представляли, как Уолл-стрит и Сити переедут в Москву, мне удалось удачно пополнить запасы валюты.

( Читать дальше )

Из бодрых новостей радует палладий и американский рынок: там не только Apple посрамил аналитиков, даже слабо стартанувший на размещении Ferrari, понемногу оправдывает громкое имя))) и конечно,

доллар/рубль радует тем, что даёт шанс закупиться долларом и это одна из причин снижения моей активности на нашем фондовом рынке: пришлось резервировать средства под валюту.

Когда курс рубля отрывается от экономики, я всегда начинаю охоту за валютой, помню как то была эйфория, когда доллар упал к 29 рублям, и евро, соответственно типа 35 — 37 был, и я начал скупать эти бумажки, выслушав по ходу всё про российский МФЦ, про Большой театр и… ну про корабли, которые бороздят космические глубины не выслушал — с этим и тогда были проблемы, в пока многие ожидали доллар по 20 рублей и представляли, как Уолл-стрит и Сити переедут в Москву, мне удалось удачно пополнить запасы валюты.

( Читать дальше )

Минфин: Ежедневный объем покупки иностранной валюты с 7 февраля по 6 марта составит 6,3 млрд рублей.

- 03 февраля 2017, 14:47

- |

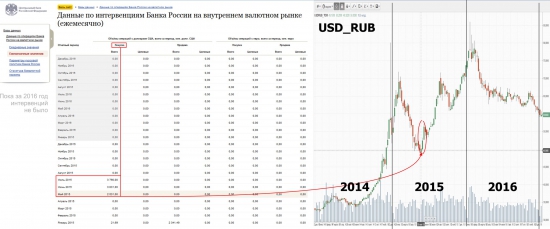

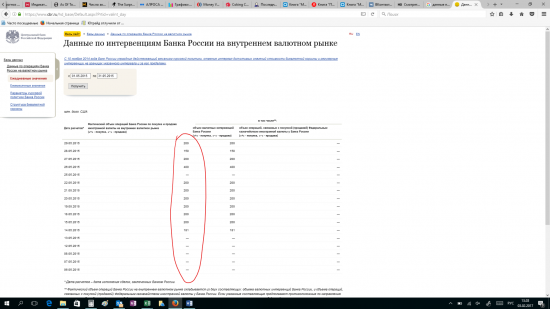

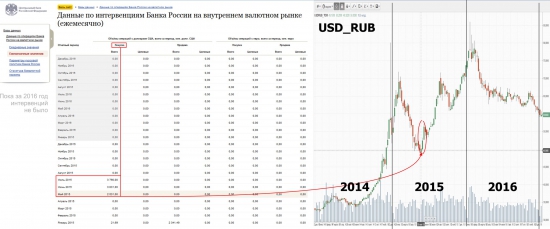

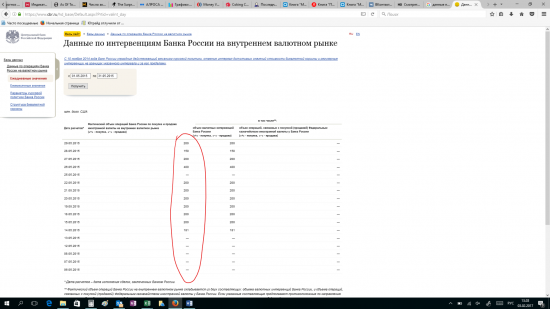

Тимофей уже выкладывал мой график про то, как покупал ЦБ в 2015 году (по месяцам),

тогда в мае купили 2,5, в июне — 3,8 и в июле 3,7 млрд $.:

Покупки по дням в мае 2015:

( Читать дальше )

тогда в мае купили 2,5, в июне — 3,8 и в июле 3,7 млрд $.:

Покупки по дням в мае 2015:

( Читать дальше )

Обзор рынка Forex на неделю. ФРС в среду даст жару!!!

- 12 декабря 2016, 12:28

- |

Выборы президента США, референдум в Италии и решение о количественном смягчении ЕЦБ показали, что рынок не готов вести себя предсказуемо. Решение ФРС о повышении процентной ставки, скорей всего также противоречиво скажется на рынке. Укрепление Доллара США, возможно, но только ради того, чтобы по выносить стопы, а потом все бакс распродадут, мол цена повышение уже учла. И все буду цитировать известную пословицу: «На слухах покупай, на фактах продавай». Я думаю, что Евро-Доллар 1.08 вполне может на этой неделе протестировать.

DXY на новостях!

- 29 ноября 2016, 06:39

- |

Во вторник, 29 ноября 16:30, состоится публикация данных ВВП США за 3 квартал текущего года. После обновления многолетнего максимума индекс торгуется в нисходящем канале в диапазоне 100.90-101.70.

На дневном графике индекс доллара США находится выше уровней поддержки 100.65 и 100.25.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал