Доллары

Набор Сбер в долгую УРОВЕНЬ

- 31 августа 2018, 17:44

- |

Область для набора в рублях от 117 до 108

В долларах акция 1,14 $ до 0,91 $ (последняя цифра соответствует крайней степени снижения.)

При этом курс будет от 103 р. до 118 рублей.

****

Короче ждем и копим доллары для входа.

- комментировать

- ★3

- Комментарии ( 30 )

Что такое Кризис на самом деле?

- 18 августа 2018, 21:50

- |

Деньги сейчас! Это и есть проявление кризиса.

Карл Маркс идеально написал об этом и лучше чем он этого не сделал никто.

Том 3 книга вторая.

В периоды угнетения, когда кредит сокращается или совершенно прекращается, деньги внезапно абсолютно противопоставляются всем другим товарам как единственное средство платежа и истинное бытие стоимости. Отсюда всеобщее обесценение товаров, трудность, даже невозможность превратить их в деньги, то есть в их собственную чисто фантастическую форму. Но, с другой стороны, сами кредитные деньги суть деньги лишь постольку, поскольку они в сумме своей номинальной стоимости абсолютно замещают действительные деньги. Вместе с отливом золота становится проблематичной их обратимость в деньги, то есть их тождество с действительным золотом. Отсюда принудительные меры, повышение процентной ставки и т. д. с целью обеспечить условия обмена на золото. Это может быть доведено до крайности при помощи фальшивого законодательства, покоящегося на ложных теориях денег и навязанного нации в своих интересах торговцами деньгами, — Оверстонами и компанией. Но основа [кредитных денег] дана с основой самого способа производства. Обесценение кредитных денег (конечно, не их мнимое обесценение) расшатало бы все существующие отношения. Поэтому стоимость товаров приносится в жертву, чтобы обеспечить фантастическое и самостоятельное бытие этой стоимости в деньгах. Как денежная стоимость она обеспечена вообще лишь до тех пор, пока обеспечены сами деньги. Ради нескольких миллионов в деньгах должны быть поэтому принесены в жертву.

( Читать дальше )

Ладно. Кризис наступил и что ?

- 31 июля 2018, 22:52

- |

Вот все ждут большого кризиса, супер барабум, дефолты девальвации, «музыка стихла» и… вот вы выходите все в белом.

Если кризис небольшой и его задача сдуть кредитную экономику то в чем собственно вы готовы его встречать?

К примеру вы подготовились основательно, купили попкорн, уже в ожидании, потираете кнопку BUY, скандируете «Вася давай!»

Вариант 1

Акции американские в пол: индекс сиПи на 700 $

Бакс в рублях 138 (но еще торгуется на бирже)

Газпром 80

Сбербанк 90

Сургут пр 15

Норникель 5000

Плечей нет.

ГО — 85%

Золото 950 $

Ваши действия ?

Вариант 2

Вы подготовились встречать вариант 1 У вас заведено 5-10-20 тыщ долларов на скупку всего подешевевшего.

А тут… кризис развился несколько больше ширше и глубжее и брокера посыпались как домино. В таком случае у вас баксов нет есть только неопределенные обещания получить все рублями через пол года — год по курсу .

Вариант 3

Вы продумываете что может быть вариант 2 и сидите ждете его с наличкой, а .... «она с кузнецом придет»

( Читать дальше )

Дают ли России бумажный доллар?

- 24 июля 2018, 22:13

- |

После того, как активы «Газпрома» были арестованы в Швейцарии и Нидерландах и аналогичное разрешение дал Высокий суд Лондона, возник риск, что средства, которые привлечет «Газпром», сразу же будут заморожены, объяснял ранее источник «Интерфакса», близкий к компании.

www.finanz.ru/novosti/obligatsii/dolgi-gazproma-pogasili-dengami-pensionerov-1027395448

А ведь что получается? Валютные счета, открытые в российских банках, в конечном итоге все равно лежат у иностранцев раз они могут запросто все заморозить?

Получается, что вся валюта, размещенная в России, даже через российские банки, корнями уходит в иностранную банковскую систему?

Вся валюта, значит, находящаяся в России, в случае чего может быть запросто отжата?

Вот интересно, имеет ли возможность правительство или корпорации иметь наличные иностранные деньги?

Как дойти $1 = 75 рублей, легко заработав кучу денег? Есть метод.

- 24 июля 2018, 12:46

- |

ответ которых будет чрезвычайно интересен всем, кто застрял в наличном баксе — всерьез и надолго.

И мне кажется, ответ найден. В этом видео.

( Читать дальше )

Нефтяные новости

- 23 июля 2018, 16:08

- |

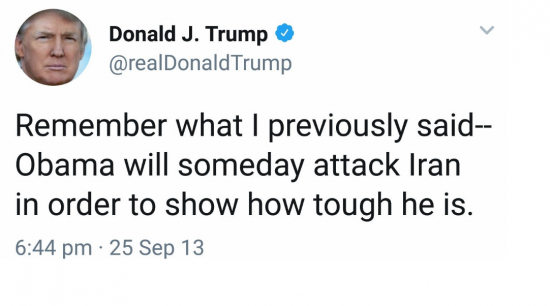

Твит Трампа

Нашел давнишний твит Дональда, он писал, что нужно запомнить его слова, и что в будущем наступит день атаки Ирана, это будет очень тяжело.

Вот такая подоплека у сегодняшней ссоры Трампа и Рухани.

Однако те, кто следил за Трампом в ситуации по Северной Кореи этому категорически не верят.

На сегодня экспорт Ирана упал свыше 500 тысяч баррелей в сутки.

_________________________________________________________________________________________________________________

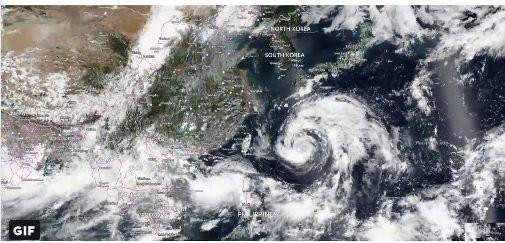

Тайфун AMPIL пробирается в самые оживленные города-порты для импорта нефти в Китай, такие как Шанхай, Нинбо, Циндао. Рейсы и железнодорожные вылеты были отменены.

( Читать дальше )

Трамп бьет по карману богатых

- 09 июля 2018, 12:19

- |

Сегодняшняя торговая война исходящая от Америки не является субъективной. Ошибочным будет мнение, что США настроены против только лишь Китая или России. США это трезубец для того, чтобы снизить прибыли некоторых экспорто-ориентированных компаний по всему миру.

Вот что сегодня пишут на сайте Reuters:

«Если президент США Трамп в настоящее время нацелен на европейскую автомобильную промышленность, торговый спор может привести к замедлению экономических отношений», — добавил он.

В прошлом месяце Трамп угрожал ввести 20-процентный импортный тариф на все собранные в ЕС транспортные средства, которые могут повлиять на нынешнюю бизнес-модель отрасли для увеличения продаж автомобилей в Соединенных Штатах.

Трамп также ввел тарифы для ЕС, Канады и Мексики подняв тарифы на 25 процентов на сталь и 10 процентов на алюминий в начале июня. ЕС и Канада ответили своими собственными повышениями на товары из США.

_______________________________________________________________

И не нужно создавать панику на рынках, говорить, что это может привести к войне. Это повторюсь, всего лишь, всеми нами простыми людьми, так сильно ожидаемые события. Направленные на снижение доходов самых богатых слоев населения нашей планеты. И эту идею нужно раскручивать и верить господину Дональду Трампу. И возможно другим странам нужно начинать брать пример и не ждать пока их коснется эта проблема, а самостоятельно принимать подобного рода решения, как для зарубежных компаний, так и для внутренних крупных компаний.

Доллары льются рекой на рынки.

- 02 мая 2018, 12:03

- |

Долларовый М2 — единственный надежный указатель ценового тренда. Пока М2 растет, комоды и фишки, номинированные в долларах, можно смело играть от лонга.

Купил золотишко со стопом.

Сделки верные - убыток.. еще вернее. Или снова о системе R/R.

- 15 апреля 2018, 13:33

- |

что там астролог публично вещал насчет потенциального мегасупер профита.

1) Как из 100 долларов сделать штуку овернайт?

Топик об этом неслыханном счастье здесь: smart-lab.ru/blog/464778.php

2) На следующий день, пишу почти математический топик…

Большие риски для малых денег. Арифметика: RM + MM = R/R

3) А сегодня пытаюсь их совместить (перекрестное скрещивание, гибрид).

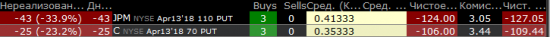

Итак, напомню, какие позы открывал на квартальные отчеты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал