SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

"Глаз тайфуна" над мировой экономикой

- 20 февраля 2012, 16:20

- |

Частичный перепост с http://cowperwoods.livejournal.com/7099.html

Наверное многие смотрели фильм «Белый шквал» с Джеффом Бриджесом. Так вот в этом фильме упоминалось такое понятие как «глаз тайфуна». Это область безмятежного спокойствия в центре циклона. В книге П. А. Молэн «Охотники за тайфунами» дается весьма впечатляющее описание внутренней области «глаза тайфуна». «Мы летим на высоте 3000 м в колодце диаметром 22 км, в котором плавают несколько перистых облаков, мирных, как игрушки. Стены этого колодца составляет буря — удерживаемые таинственным приказом, загадочной границей кипящие облака, охваченные жесточайшими конвульсиями. Когда самолет кренится на виражах, наши глаза поднимаются к вершине стены, к выходу из этого колодца в пятнадцати тысячах метров над нами. И перед нашими взорами развертываются эти кипящие пятнадцатикилометровые стены, эта гигантская бездна, это круглое отверстие, которое и заставило назвать все явление глазом тайфуна.»

И в

( Читать дальше )

Наверное многие смотрели фильм «Белый шквал» с Джеффом Бриджесом. Так вот в этом фильме упоминалось такое понятие как «глаз тайфуна». Это область безмятежного спокойствия в центре циклона. В книге П. А. Молэн «Охотники за тайфунами» дается весьма впечатляющее описание внутренней области «глаза тайфуна». «Мы летим на высоте 3000 м в колодце диаметром 22 км, в котором плавают несколько перистых облаков, мирных, как игрушки. Стены этого колодца составляет буря — удерживаемые таинственным приказом, загадочной границей кипящие облака, охваченные жесточайшими конвульсиями. Когда самолет кренится на виражах, наши глаза поднимаются к вершине стены, к выходу из этого колодца в пятнадцати тысячах метров над нами. И перед нашими взорами развертываются эти кипящие пятнадцатикилометровые стены, эта гигантская бездна, это круглое отверстие, которое и заставило назвать все явление глазом тайфуна.»

И в

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

МВФ даст Греции только 13 млрд евро!

- 18 февраля 2012, 15:26

- |

17.02.2012 22:34

13 млрд долларов из 130. МВФ страхуется от рисков. Организация предоставит Греции даже не треть, а лишь одну десятую от второго пакета финансовой помощи. Остальное финансовое бремя поддержки республики ляжет на плечи еврососедей по валютному блоку. По крайней мере такой расклад приводит сегодня Wall Street Journal, ссылаясь на осведомленные источники.

Собеседник агентства подчеркивает, что в фонде пока не определились окончательно, сколько же денег дать Греции в рамках второго пакета помощи. Но МВФ намерен минимизировать риски при выделении новых кредитов странам еврозоны. Договоренность о льготных займах благодаря содействию фонда уже есть: 30 млрд евро — Греции, 26 млрд — Португалии, 22,5 млрд евро — Ирландии.

Часть денег второго пакета финансовой помощи, а именно 23 млрд евро, пойдет на финансовую поддержку греческих банков, которые массово теряют клиентов из-за экономической ситуации в стране. А также эти миллиарды помогут банкам оправиться от списания с их балансов греческих гособлигаций.

( Читать дальше )

13 млрд долларов из 130. МВФ страхуется от рисков. Организация предоставит Греции даже не треть, а лишь одну десятую от второго пакета финансовой помощи. Остальное финансовое бремя поддержки республики ляжет на плечи еврососедей по валютному блоку. По крайней мере такой расклад приводит сегодня Wall Street Journal, ссылаясь на осведомленные источники.

Собеседник агентства подчеркивает, что в фонде пока не определились окончательно, сколько же денег дать Греции в рамках второго пакета помощи. Но МВФ намерен минимизировать риски при выделении новых кредитов странам еврозоны. Договоренность о льготных займах благодаря содействию фонда уже есть: 30 млрд евро — Греции, 26 млрд — Португалии, 22,5 млрд евро — Ирландии.

Часть денег второго пакета финансовой помощи, а именно 23 млрд евро, пойдет на финансовую поддержку греческих банков, которые массово теряют клиентов из-за экономической ситуации в стране. А также эти миллиарды помогут банкам оправиться от списания с их балансов греческих гособлигаций.

( Читать дальше )

Сказ о том, как раздуваются балансы…

- 14 февраля 2012, 14:52

- |

2012 год “печатного станка” не зря получил такое название...

Как и ожидалось, первым свою машину в новом году включил Банк Англии, 9 февраля расширив программу выкупа активов на £50 млрд. ($78 млрд.) до £325 млрд. ($510 млрд.).

Вторым (правда немного неожиданно), стал Банк Японии, сделав подарок на День Святого Валентина в виде увеличения программы выкупа гособлигаций на ¥10 трлн. ($128 млрд.) до ¥65 трлн. ($844 млрд.) для поддержки экономики. (это случилось сегодня утром — стало поводом написания поста)

На 29 февраля намечена программа от ЕЦБ LTRO 2.0, размеры которой колеблются в диапазоне €500-1000 млрд. ($650-1 300 млрд.). Подробнее об этом здесь.

Далее (во втором квартале?) ждем реакции от ФРС в виде запуска ипотечного QE3 (quantitative easing 3).

То, что с кризисного 2008 года мировые центральные банки в больших масштабах занимаются скупкой токсичных активов ни для кого, наверное, не секрет. Номинированные в долларах США графики балансов ФРС, ЕЦБ, Банка Англии и Банка Японии очень красноречивы…

( Читать дальше )

Как и ожидалось, первым свою машину в новом году включил Банк Англии, 9 февраля расширив программу выкупа активов на £50 млрд. ($78 млрд.) до £325 млрд. ($510 млрд.).

Вторым (правда немного неожиданно), стал Банк Японии, сделав подарок на День Святого Валентина в виде увеличения программы выкупа гособлигаций на ¥10 трлн. ($128 млрд.) до ¥65 трлн. ($844 млрд.) для поддержки экономики. (это случилось сегодня утром — стало поводом написания поста)

На 29 февраля намечена программа от ЕЦБ LTRO 2.0, размеры которой колеблются в диапазоне €500-1000 млрд. ($650-1 300 млрд.). Подробнее об этом здесь.

Далее (во втором квартале?) ждем реакции от ФРС в виде запуска ипотечного QE3 (quantitative easing 3).

То, что с кризисного 2008 года мировые центральные банки в больших масштабах занимаются скупкой токсичных активов ни для кого, наверное, не секрет. Номинированные в долларах США графики балансов ФРС, ЕЦБ, Банка Англии и Банка Японии очень красноречивы…

( Читать дальше )

Можете закидать меня чем угодно. Но евро идет к 1,09

- 11 февраля 2012, 17:22

- |

В этом году евробакс на 1,09 придет.

Кратко, печатный станок в этом году будет работать приимущественно в Европе, дав федрезерву небольшую передышку и возможность укрепить веру инвесторов в доллар как главной мировой валюты.

Падение евро сейчас выгодно всем.

Самой европе, тк охладит долговой кризис. Сделает евро товары дешевле и соответсвенно конкурентней, что позволит итальянцам например снова стругать мебель и продавать на 20-30% дешевле чем сейчас. снова появиться возможность шить фунтболки в европе и джинсы и они при этом смогут конкурировать с китайскими фунтболками, разница в цене сократиться. Это даст толчек для инвестиций в проммышленность европы и репатриацию фабрик из азии. И главное это даст возможность создавать рабочие места.

Америке это выгодно тем что слабость евро снова возвысит бакс, несмотря на то что баксов много, и даст штатам не запуская свой станок, паразитируя на станке ецб, еще год, продавать трежки и обеспечивать приток капитала в сша.

( Читать дальше )

Кратко, печатный станок в этом году будет работать приимущественно в Европе, дав федрезерву небольшую передышку и возможность укрепить веру инвесторов в доллар как главной мировой валюты.

Падение евро сейчас выгодно всем.

Самой европе, тк охладит долговой кризис. Сделает евро товары дешевле и соответсвенно конкурентней, что позволит итальянцам например снова стругать мебель и продавать на 20-30% дешевле чем сейчас. снова появиться возможность шить фунтболки в европе и джинсы и они при этом смогут конкурировать с китайскими фунтболками, разница в цене сократиться. Это даст толчек для инвестиций в проммышленность европы и репатриацию фабрик из азии. И главное это даст возможность создавать рабочие места.

Америке это выгодно тем что слабость евро снова возвысит бакс, несмотря на то что баксов много, и даст штатам не запуская свой станок, паразитируя на станке ецб, еще год, продавать трежки и обеспечивать приток капитала в сша.

( Читать дальше )

Марио Драги: Ежемесячная пресс-конференция президента ЕЦБ (тезисы). Конференция окончена, ДОБАВЛЕНЫ комментарии

- 09 февраля 2012, 17:35

- |

- Президент ЕЦБ Драги начал ежемесячную пресс-конференцию

- Индекс потребительских цен, вероятно, останется выше 2% в течение нескольких месяцев, затем упадет ниже 2%

- Видны слабые признаки стабилизации на низких уровнях

- Напряженность на финансовых рынках уменьшилась, низкие ставки поддерживают экономику

- Драги видит предварительные сигналы стабилизации экономики еврозоны

- Сохраняются существенные понижательные риски для экономики еврозоны

- Прогнозы окружены высокой неопределенностью, существенными понижательными рисками

- Темпы прироста денежной массы остаются сдержанными

- Базовая денежно-кредитная политика направлена на обеспечение ценовой стабильности в среднесрочной перспективе

- Необходим крайне тщательный анализ поступающих данных, событий

- Продолжим поддерживать финансовый сектор нестандартными мерами

- Все нестандартные меры носят временный характер

- Ожидаем очень постепенного восстановления в 2012 г

- Крайне низкие процентные ставки поддержат экономику еврозоны

- Напряженность на финансовых рынках ослабла в связи с мерами денежно-кредитной политики

- Слабый рост мирового спроса, напряженность вокруг долга в еврозоне ослабляют базовый импульс к росту

- Понижательные риски для экономики существуют

- Понижательные риски связаны с мировой экономикой, протекционизмом

- Понижательные риски связаны с ценами на сырьевые товары

- Повышательный ценовой риск связан с непрямыми налогами, сырьевыми товарами

- Основной понижательный ценовой риск связан со слабым экономическим ростом

- Базовые события в денежно-кредитой сфере отражают ослабление экономики в 4-м кв

- Влияние первой 3-летней операции по рефинансированию пока не дало о себе знать в полной мере

- Необходимо пристальное внимание к развитию событий в сфере кредитования

- Страны должны придерживаться налогово-бюджетных целевых уровней на 2012 год

- Структурные реформы — ключ к повышению конкурентоспособности, росту

- Реформы на рынке труда должны повысить гибкость

( Читать дальше )

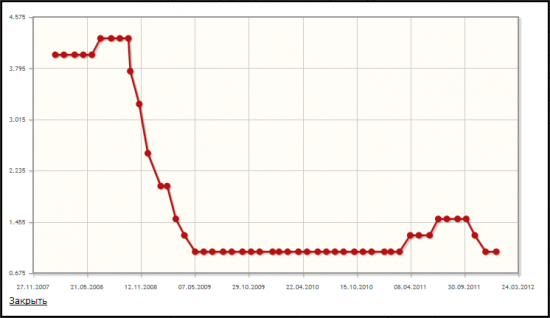

ЕЦБ сохранил процентную ставку на уровне 1%, как и ожидалось

- 09 февраля 2012, 16:46

- |

- Европейский центральный банк оставил ставку рефинансирования без изменений, на уровне 1,00%

- Ставка по депозитам сохранена на уровне 0,25%, маржинальная ставка кредитования – на уровне 1,75%

Что ЕЦБ готов сделать для спасения Греции?

- 09 февраля 2012, 15:20

- |

Европейский Центробанк на заседании в четверг, как ожидается, сохранит ключевую ставку неизменной, но все будут ждать информации о том, что ЕЦБ готов сделать, чтобы помочь Греции.

Однако президент банка Марио Драги, вероятно, будет немногословен, так как ситуация с Грецией еще не решена. Рынкам также интересно, готов ли ЕЦБ в ближайшие месяцы сократить ставку с нынешних 1,0 процента годовых до нового рекордного минимума или недавних положительных данных оказалось достаточно, чтобы перевести банк в позицию «поживем-увидим».

Хотя банк должен провести второй аукцион долгосрочных дешевых кредитов в конце февраля, банк, видимо, воздержится от заявления о новых мерах. Первый аукциона состоялся в декабре, когда банки взяли у ЕЦБ в кредит 489 миллиардов евро.

Полная статья: http://take-profit.org/newsreview.php?mid=5950&ind=no

Однако президент банка Марио Драги, вероятно, будет немногословен, так как ситуация с Грецией еще не решена. Рынкам также интересно, готов ли ЕЦБ в ближайшие месяцы сократить ставку с нынешних 1,0 процента годовых до нового рекордного минимума или недавних положительных данных оказалось достаточно, чтобы перевести банк в позицию «поживем-увидим».

Хотя банк должен провести второй аукцион долгосрочных дешевых кредитов в конце февраля, банк, видимо, воздержится от заявления о новых мерах. Первый аукциона состоялся в декабре, когда банки взяли у ЕЦБ в кредит 489 миллиардов евро.

Полная статья: http://take-profit.org/newsreview.php?mid=5950&ind=no

Марио Драги проведет пресс-конференцию в 17:30 мск

- 09 февраля 2012, 12:53

- |

Общение главного европейского банкира с журналистами, как ожидается, начнется в 17:30 мск уже после того, как ЕЦБ огласит свое решение по размеру процентной ставки. В настоящее время значение ключевого показателя держится на отметке в 1%. Ряд аналитиков не исключают, что уже в ближайшие месяцы Центробанк может пойти на дальнейшее снижение ставки для повышение активности в финансовом секторе и большего стимулирования европейской экономики. Тем не менее пока большинство консенсус-прогнозов сходятся на том, что 9 февраля Драги и Управляющий совет ЕЦБ согласятся оставить ставку на прежнем уровне.

Впрочем, не только к решению по ставке приковано сегодня внимание рынков. Именно сегодня Драги может объявить о начале новой программы стимулирования активности в финансовом секторе. Как ожидается, вторая программа предоставления долгосрочных льготных кредитов (LTRO II) может достичь 680 млрд евро, превзойдя первую почти на 40%. Cредства LTRO I, размещенные в декабре 2011 г., пользовались отличным спросом.

Ждут от ЕЦБ и прямого участия в спасении Греции. Гособлигации Греции могут быть переданы на баланс Европейского фонда финансовой стабильности (EFSF), где их ждет «стрижка» на 50%. Учитывая то, что ЕЦБ сейчас держит порядка 55 млрд евро греческих долгов, Афинам могут скостить 27,5 млрд евро.

В результате сегодняшний юбилей Драги на посту главы ЕЦБ, как ожидается, принесет много новых и интересных заявлений. Ровно 100 дней прошло с того дня, как француз Жан-Клод Трише отправился почивать на лаврах, уступив место своему итальянскому преемнику. За это время Драги удалось пройти путь «from zero to hero»: еще несколько месяцев назад рынок не чувствовал никакой поддержки со стороны регулятора помимо ограниченной программы по выкупу государственных бондов европейских стран на вторичном рынке.

Впрочем, не только к решению по ставке приковано сегодня внимание рынков. Именно сегодня Драги может объявить о начале новой программы стимулирования активности в финансовом секторе. Как ожидается, вторая программа предоставления долгосрочных льготных кредитов (LTRO II) может достичь 680 млрд евро, превзойдя первую почти на 40%. Cредства LTRO I, размещенные в декабре 2011 г., пользовались отличным спросом.

Ждут от ЕЦБ и прямого участия в спасении Греции. Гособлигации Греции могут быть переданы на баланс Европейского фонда финансовой стабильности (EFSF), где их ждет «стрижка» на 50%. Учитывая то, что ЕЦБ сейчас держит порядка 55 млрд евро греческих долгов, Афинам могут скостить 27,5 млрд евро.

В результате сегодняшний юбилей Драги на посту главы ЕЦБ, как ожидается, принесет много новых и интересных заявлений. Ровно 100 дней прошло с того дня, как француз Жан-Клод Трише отправился почивать на лаврах, уступив место своему итальянскому преемнику. За это время Драги удалось пройти путь «from zero to hero»: еще несколько месяцев назад рынок не чувствовал никакой поддержки со стороны регулятора помимо ограниченной программы по выкупу государственных бондов европейских стран на вторичном рынке.

Все внимание на ЕЦБ

- 09 февраля 2012, 08:28

- |

Рынок ждет выступления Марио Драги, на котором глава ЕЦБ может объявить о запуске новой программы стимулирования активности в финансовом секторе. Как ожидается, программа LTRO II составит 680 млрд евро, превзойдя первую почти на 40%.

EFSF согласился помочь Греции списывать госдолг

- 08 февраля 2012, 15:36

- |

Европейский фонд финансовой стабильности (EFSF) готов сыграть важную роль в программе списания государственного долга Греции, проводимой частным сектором (Private Sector Involvement, PSI).

Об этом заявил сегодня заместитель главы EFSF Кристоф Фрэнкель, отвечая на вопросы журналистов. По словам чиновника, стабфонд может помочь Греции вернуть уровень государственного долга до устойчивых размеров и оказать дополнительную помощь в фондировании. «Мы не ждем, пока PSI завершится и новая программа помощи Греции будет запущена. И в том и в другом вопросах EFSF готов активно содействовать», — заключил Фрэнкель.

Между тем ранее сегодня появлялась информация о том, что Европейский центробанк (ЕЦБ) может перевести имеющиеся у него гособлигации Греции на баланс EFSF. На сегодня банковский регулятор держит на своих счетах около 55 млрд евро в греческих бондах из общего долга проблемной экономики в более чем 350 млрд евро.

Если ЕЦБ переведет бумаги на баланс EFSF, то фактические списания придется проводить уже стабфонду, а значит, потери будут нести страны-участницы, которые финансируют работу стабилизационного механизма. Таким образом, уже в ближайшее время могут появиться критические замечания со стороны представителей еврозоны, которые не захотят нести прямые потери по своим вкладам в спасение Европы.

www.vestifinance.ru/articles/7230

Об этом заявил сегодня заместитель главы EFSF Кристоф Фрэнкель, отвечая на вопросы журналистов. По словам чиновника, стабфонд может помочь Греции вернуть уровень государственного долга до устойчивых размеров и оказать дополнительную помощь в фондировании. «Мы не ждем, пока PSI завершится и новая программа помощи Греции будет запущена. И в том и в другом вопросах EFSF готов активно содействовать», — заключил Фрэнкель.

Между тем ранее сегодня появлялась информация о том, что Европейский центробанк (ЕЦБ) может перевести имеющиеся у него гособлигации Греции на баланс EFSF. На сегодня банковский регулятор держит на своих счетах около 55 млрд евро в греческих бондах из общего долга проблемной экономики в более чем 350 млрд евро.

Если ЕЦБ переведет бумаги на баланс EFSF, то фактические списания придется проводить уже стабфонду, а значит, потери будут нести страны-участницы, которые финансируют работу стабилизационного механизма. Таким образом, уже в ближайшее время могут появиться критические замечания со стороны представителей еврозоны, которые не захотят нести прямые потери по своим вкладам в спасение Европы.

www.vestifinance.ru/articles/7230

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал