ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Смертельный коронавирус; Нефть (панические продажи); Полюс (инвестиции в золото).

- 27 января 2020, 15:02

- |

- комментировать

- Комментарии ( 0 )

Паника будет краткосрочной, но отдача замучает. Обзор на предстоящую неделю от 26.01.2020

- 26 января 2020, 22:13

- |

По ФА…

Заседание ЕЦБ

ЕЦБ ожидаемо оставил политику без изменений, официально огласив о начале глобального пересмотра стратегии.

Евро изначально вырос на вступительном заявлении Лагард с более позитивной оценкой роста экономики и инфляции в Еврозоне, но развернулся вниз на сохранении баланса рисков для перспектив нисходящими, т.к. со времен Драги данное определение означало необходимость дополнительных монетарных стимулов.

Последующее падение евро не было напрямую связано с пресс-конференцией ЕЦБ, отсутствие перспектив изменения политики ЕЦБ наряду с бегством от риска по причине эпидемии коронавируса и нового беспокойства рынков в отношении торговой войны США и ЕС привело к закрытию лонгов евродоллара.

Основные моменты пресс-конференции Лагард:

— Баланс рисков для перспектив роста экономики Еврозоны был признан нисходящим единогласно, но риски с декабрьского заседания уменьшились.

Заключение торгового соглашения США и Китая снизило риски, если не устранило их.

По торговому соглашению США и ЕС встреча Трампа и главы Еврокомиссии в Давосе была позитивной, Урсула фон дер Ляйен посетит Вашингтон в феврале, и я надеюсь на позитивные последствия.

Но пока неопределенности не устранены, а значит риски до сих пор нисходящие.

— Цель по инфляции ЕЦБ должна быть симметричной.

Ранее главным риском был чрезмерный рост инфляции, но мир изменился и теперь главным риском становится низкая инфляция, что должно отобразится в цели ЕЦБ согласно мандату.

— Пока нет намерения пересмотреть уровень резервов банков, освобожденных от отрицательной депозитной ставки, члены ЕЦБ довольны работой двухуровневой системы депозитных ставок.

— Стратегический пересмотр политики ЕЦБ закончится в ноябре-декабре текущего года, скорее в декабре.

ЕЦБ учтет проблемы климата в тех областях, где это возможно, учитывая риски.

Мы пока не определились с тем, стоит ли включать «зеленые облигации» в программу QE.

— В двух странах Еврозоны есть возможность для запуска фискальных стимулов.

Одна из стран сделала уже достаточно большой путь по рассмотрению вопроса запуска фискальных стимулов.

( Читать дальше )

ЕЦБ: Кризис целеполагания

- 23 января 2020, 15:06

- |

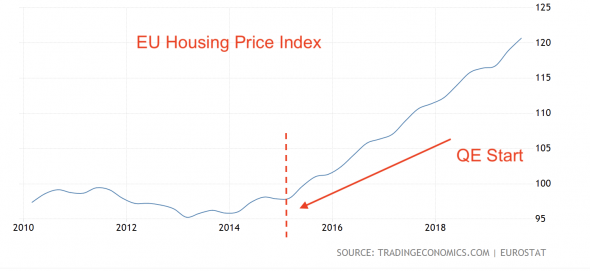

Европейский центральный банк сейчас на пике кризиса целеполагания и достижения целей. Что считать комфортным диапазоном инфляции для экономики? Какие веса придавать жилищным расходам, медицинским услугам, продуктам питания в формуле расчета инфляции если структура потребления населения не только неоднородна, но и меняется в зависимости от стадии экономического цикла? Как включить в оценку инфляции восприятие инфляции населением (которое обычно всегда выше)? Какими способами достигать инфляцию? Вступление Лагард на пост главы центрального банка и объявление кардинального пересмотра политики, по сути, стало признанием что нынешняя политика изжила себя. Наиболее яркое следствие этого — локальные пузыри:

Пересмотр стратегии ЕЦБ, впервые с 2003 года, как ожидается будет масштабным и затронет не только проблемные места инфляционной политики, но и цифровые валюты, а также изменение климата. Ранее стало известно, что крупные ЦБ (почему-то без ФРС) создадут объединенную рабочую группу, которая будет оценивать кейсы применения цифровых валют на практике.

( Читать дальше )

Утренний обзор за 23.01.2020

- 23 января 2020, 10:00

- |

Доброе утро!

📌 Китайский рынок акций (-3%) активно снижается перед недельными выходными на фоне опасений распространения коронавируса. Оказывает давление как на фондовые рынки региона, так и на сырьевые цены.

📌 Нефть ускоряет снижение, пробив свою 200дневную среднюю. Ухудшение внешней конъюнктуры окажет давление на российские фондовые индексы, ещё не ликвидировавшие перегретость.

📌 Рубль сдаёт позиции на слабости нефтяных котировок. Курс доллара превысил 62 руб., вернувшись на уровни начала года.

📌 Б.Джонсон заявил о завершении всех формальных процедур для выхода страны из ЕС. Затянувшийся почти на 4 года переговорный процесс завершается. При этом острота темы спала после убедительной победы сторонников Б.Джонсона на выборах в парламент.

📌 Результаты заседания ЕЦБ, как представляется, мало что добавят к текущему положению на рынках. Ограниченный в средствах регулятор вынужден призывать страны к смягчению фискальной политики для стимулирования роста экономики.

Источник- телеграм-канал ВТБ Мои Инвестиции

ЦБ мира изучают перспективы выпуска цифровой валюты!!!

- 22 января 2020, 17:00

- |

Центральные банки Канады, Великобритании, Японии, Европейского союза, Швеции и Швейцарии совместно с Банком международных расчетов (BIS)создали группу для исследования цифровых валют центрального банка (CBDC). Учреждения поделятся опытом изучения возможных вариантов использования CBDC в своих юрисдикциях. Участники группы оценят экономический, функциональный и технический дизайн цифровой валюты центробанка, ее трансграничную совместимость, а также обменяются знаниями о связанных с ней технологиях.

«Группа будет тесно координировать свою деятельность с соответствующими учреждениями и форумами, в частности, Советом по финансовой стабильности и Комитетом по платежам и рыночной инфраструктуре (CPMI)»,

( Читать дальше )

Что такое "симметричная цель по инфляции" для ФРС и ЕЦБ?

- 21 января 2020, 15:00

- |

Итак, клуб оптимистов пополнился более «влиятельными» членами – МВФ в своем обновленном прогнозе подтвердил, что темпы мирового экономического роста в 2020 будут выше, чем в 2019 – 3.3% при 2.9% в прошлом году. Это произойдет за счет восстановления темпов роста мировой торговли, которая в прошлом году показала рост всего на 1% против 3.7% в 2018. Главными драйверами восстановления (а точнее избавления от «оков») по мнению экспертов стало перемирие между Китаем и США, возобновление QEЕЦБ в сентябре прошлого года и квази-QE от ФРС (уже на более чем 400 млрд.!), которым она лечит дефицит ликвидности на рынке РЕПО, но упорно доказывает всем что эти меры временные.

МВФ заявил, что рост двух крупнейших экономик мира замедлится в 2020 – в США до 2.0% и в Китае до 6.0%. Любопытным стало замечание о том, что без сделки «первой фазы» прогноз роста китайской экономики был бы значительно меньше, т.е. эксперты организации считают, что экономика Китая все-таки была менее устойчива к торговой войне.

( Читать дальше )

Денежный рынки Европы предвидят «ястреба» ЕЦБ в 2021

- 20 января 2020, 14:52

- |

Котировки доллара продолжают оставаться на недельном максимуме в понедельник, EURUSD терпеливо ожидает комментариев Лагард в четверг. Золото с переменным успехом пытается закрепиться выше уровня 1560 долларов, однако затухание иранского конфликта и тарифной войны, комментарии чиновников ЦБ, в голосе которых появилась надежда, препятствуют этому.

В понедельник продолжил рост юань, а вместе с ним товарные доллары – австралийский и новозеландский отражая ожидания стабилизации китайской экономики и возобновления роста спроса на ресурсы.

Данные на прошлой неделе показали, что самое хрупкое звено в экономике США — производственный сектор перешел в энергичный рост в декабре. Розничные продажи росли более быстрым темпом чем ожидалось, описав довольно благоприятную картину потребительской уверенности в сезон шоппинга. Объем нового строительства жилых домов (housing starts) подскочил на 16.9% в декабре, однако число выданных разрешений на строительство (лидирующий показатель) не оправдал ожиданий, что говорит о кратковременном всплеске на рынке недвижимости.

( Читать дальше )

Экологический печатный станок ЕЦБ. Обзор на предстоящую неделю от 19.01.2020

- 19 января 2020, 21:51

- |

По ФА…

1. Заседание ЕЦБ, 23 января

Протокол ЕЦБ от декабрьского заседания подтверждает намерение о сохранении ставок неизменными в ближайшее время на фоне удовлетворенности принятым в сентябре новым пакетом стимулов.

При этом члены ЕЦБ с одной стороны подчеркнули, что ставки ещё не достигли дна, при котором негатив от отрицательных ставок перевесит положительное влияние, но с другой стороны подтвердили свою обеспокоенность негативными побочными эффектами от низких ставок, что отличает риторику во время правления Лагард от эпохи Драги.

Насколько важным будет для рынков и курса евро сохранение ставок ЕЦБ неизменными в этом году?

Рыночные ожидания на снижение ставки ЕЦБ в этом году значительно уменьшились, рынки начинают учитывать возможность повышения ставок в 2021 году, но ожидания по повышению ставок можно умножить на ноль, т.к. политика ЕЦБ в 2021 году зависит от результата выборов в США в ноябре текущего года и последующей торговой политики нового президента.

Ожидания банков в отношении политики ЕЦБ разделены примерно поровну: часть банков ожидает, что политика ЕЦБ останется неизменной в этом году, но большая половина продолжает ожидать дальнейшего снижения ставок/увеличения размера программы QE, хотя ожидания по наращиванию стимулов переместились с начала года на его середину.

Понимание отсутствия перспектив дальнейшего ослабления монетарной политики ЕЦБ приведет к изменению прогнозов этих банков и спровоцирует некоторый рост евро, но ожидания вряд ли изменятся по итогу январского заседания ЕЦБ.

( Читать дальше )

Надувание “пузыря”: чем грозят действия ФРС и других ЦБ?

- 17 января 2020, 18:08

- |

ФРС и другие крупнейшие ЦБ мира заливают финансовую систему свежими деньгами, не давая рынкам даже шанса на снижение. Как долго продлится надувание “пузыря” и к каким последствиям это приведет?

В последние пару месяцев фондовые рынки США и остального мира уверенно растут, игнорируя любые негативные новости и абсолютно оторвавшись от адекватных оценок финансовых показателей компаний.

Для анализа динамики рынка экспертам теперь нужен, по сути, всего один график – график еженедельного изменения баланса ФРС. К слову, он растет в течение 11 из 12 последних недель.

Zerohedge

Как видно на графике, индекс широкого рынка S&P 500 рос каждый раз, когда баланс расширялся, и снизился только в ту неделю, когда баланс ФРС снизился.

Это фактически является подтверждением того факта, что рост рынка является прямым следствием действий американского регулятора по накачке системы ликвидностью.

У этой теории, правда, есть и критики, которые считают иначе, но в банке Morgan Stanley, например, утверждают, что именно действия ЦБ являются причиной роста стоимости рисковых активов.

Стратег банка Майкл Уилсон пишет, что IV квартал 2019 г. был зеркальным отражением IV квартала 2018 г. Почти все акции и сектора участвовали в сильном ралли, подогреваемом центральным банком.

Он также отмечает, что беспрецедентный рост ликвидности может привести к более масштабному росту индексов, а S&P 500 к концу года окажется гораздо выше целевого значения Morgan Stanley и даже может достигнуть отметки 3500 пунктов.

Безусловно, имея такую поддержку ЦБ, довольно легко давать оптимистичные прогнозы, однако есть некоторые моменты, на которые стоит обратить внимание.

Проблема в том, что мы не знаем, как долго продлится этот всплеск ликвидности.

Пока же общий баланс ФРС, Банк Японии и ЕЦБ растет примерно на $100 млрд в месяц, и это не считая операции РЕПО ФРС, которые варьируются от $75 млрд до $490 млрд.

И хотя операции РЕПО уже не будут проводиться, это не означает, что денег в системе станет меньше. К тому же Народный банк Китая на прошлой неделе решил снизить норму резервных требований на 50 пунктов, что высвобождает резервы на сумму порядка $115 млрд.

В Morgan Stanley также отмечают, что Федрезерв объявлял о запуске своих программ как раз в те моменты, когда фондовый рынок терял почву под ногами.

( Читать дальше )

Торговая сделка не оставит ЕС равнодушным

- 17 января 2020, 12:43

- |

Отчет по розничным продажам в США за декабрь, вышедший в четверг, показал, что декабрьский сезон шоппинга оправдал себя и признаки слабости в потребительских расходах отсутствовали в конце прошлого года. Широкий показатель вырос на 0.3%, однако исключая волатильные продажи автомобилей и топлива, розничные продажи выросли на 0.5%, что выше ожиданий в 0.3%.

Позитивные ожидания относительно торговой войны развернули тренд в экспортных ценах в США, соответствующий индекс вырос на 0.7% в декабре по сравнению с тем же периодом в 2018, при том, что в ноябре он снизился на 1.3%.

Индекс делового климата ФРБ Филадельфии подскочил в январе до 17 пунктов при ожиданиях в 3.6 пункта. Я напомню, что данный индекс рассчитывается по трем американским штатам и охватывает в основном предприятия производственного сектора.

Обновленные цифры министерства торговли, однако, показали, что в предыдущие три месяца розничные продажи без учета продаж транспортных средств и топлива снижались в предыдущие три месяца подряд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал