Еврозона

Европа готовится к банкротству Греции

- 13 мая 2015, 11:18

- |

У Афин не было достаточно денег, чтобы выплатить МВФ 750 млн евро во вторник 12 мая. Вместо этого Греция прибегла к заимствованию из своих резервов СДР МВФ. Западные СМИ со ссылкой на анонимных чиновников пишут о сумме в 650 млн евро.

СПЕЦИАЛЬНЫЕ ПРАВА ЗАИМСТВОВАНИЯ (СДР)

СДР представляют собой международный резервный актив, созданный МВФ в 1969 г., и они дополняют официальные резервы его государств-членов.Стоимость СДР основана на корзине из четырех ключевых международных валют, и СДР могут обмениваться на свободно используемые валюты.

С учетом общего распределения СДР, произошедшего 28 августа 2009 г., а также специального распределения, осуществленного 9 сентября 2009 г., сумма СДР возросла с 21,4 млрд СДР до приблизительно 204 млрд СДР (эквивалентно приблизительно 309 млрд долларов США по курсу на 4 сентября 2014 г.).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Мировая экономика на пороге крупнейшего дефолта

- 30 апреля 2015, 17:49

- |

Миру угрожает крупнейший дефолт в истории. Об этом заявил заместитель главного редактора одного из ведущих экономических и бизнес-изданий The Telegraph Джереми Уорнер.

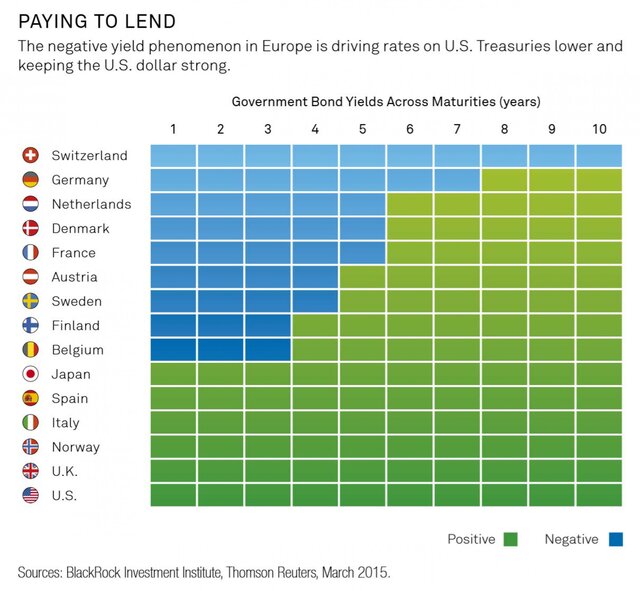

По словам эксперта, более 30% всех государственных облигаций стран еврозоны имеют отрицательную процентную ставку. Это составляет около 2 трлн евро в ценных бумагах. Такое положение дел создает дополнительную нагрузку на макроэкономическую ситуацию и создает риски для финансовой устойчивости еврозоны.

«Если рассмотреть каждую страну в отдельности, статистика поражает еще более. Согласно данным инвестиционного банка Jefferies, почти 70% немецких облигаций торгуются с отрицательной доходностью. Во Франции этот показатель – 50%», – пишет Уорнер.

При этом, приводит пример он, даже в Испании, которая несколько лет назад казалась абсолютно неплатежеспособной, этот показатель всего 17%.

С его точки зрения, подобного явления в таких масштабах не случалось никогда, но с учетом разгара кризиса еврозоны поля для маневров остается все меньше, а возможность дефолтов становится реальной.

tvzvezda.ru/news/vstrane_i_mire/content/201504301725-pfir.htm

Отрицательные ставки приведут долговой рынок к краху.

- 30 апреля 2015, 09:30

- |

(Источник: Вести.Экономика)

Сверхмягкая денежно-кредитная политика Европейского центрального банка (ЕЦБ) и программа количественного смягчения создают серьезные риски для финустойчивости еврозоны.

Уже сейчас около трети европейских гособлигаций имеют отрицательную доходность. У одной только Германии таких бумаг уже 70%, причем двухлетки торгуются с доходностью минус 0,27%, то есть даже ниже депозитной ставки ЕЦБ. Это противоречит здравому смыслу, и многие гуру рынка заявляют о наличии самого настоящего пузыря, предлагая при этом играть на понижение стоимости европейских облигаций, в первую очередь немецких. На прошлой неделе Билл Гросс, считающийся королем долгового рынка старой школы, назвал продажу немецких гособлигаций величайшей возможностью всей его жизнью.

Согласно параметрам QE центральный банк не покупает бумаги с доходностью ниже 0,2%, а значит, когда доходности по всем бумагам Германии упадут до минус 0,2%, участники рынка смогут дружно начать игру против ЕЦБ, тем более что к тому времени регулятор уже будет готовиться к завершению своей программы. Парадоксальность ситуации еще и в том, что уже сейчас, играя на понижение стоимости немецких бумаг, можно неплохо заработать. Об этом накануне заявил уже новый король облигаций Джеффри Гундлах.

( Читать дальше )

Мальта опережает Еврозону по темпам экономического развития

- 27 апреля 2015, 14:58

- |

По данным ежегодных исследований рынка Мальты, за первые 9 месяцев 2014 года он вырос на 2,2 % по сравнению с аналогичным периодом прошлого года. Инфляция упала ниже психологической отметки в 1 % и составила 0,8 %. В основном, это связано со снижением тарифов на электроэнергию.

По данным ежегодных исследований рынка Мальты, за первые 9 месяцев 2014 года он вырос на 2,2 % по сравнению с аналогичным периодом прошлого года. Инфляция упала ниже психологической отметки в 1 % и составила 0,8 %. В основном, это связано со снижением тарифов на электроэнергию.

В докладе отмечается, что глобальная экономика в течение всего 2014 года демонстрировала устойчивость, хотя темпы восстановления крупнейших экономик мира различались. Еврозона демонстрировала медленный рост: ВВП увеличился на 0,9%, в то время как годом ранее он упал на 0,5%. Тем не менее, по сравнению с другими развитыми странами, процессы восстановления европейской экономики ощущаются пока слабо. Инфляция стала отрицательной: в декабре 2014 года ее уровень зафиксировался на отметке -0,2%. Дефляционный тренд обусловлен падением цен на энергоносители, хотя даже без учета этого фактора он все равно бы сохранился. Значительное снижение цен на нефть на фоне медленного восстановления экономики создает риск, что дефляция не позволит ЕЦБ поддерживать ценовую стабильность.

Полный текст отчета читайте на сайте Центрального банка Мальты http://www.centralbankmalta.org/

О влиянии дешёвой нефти на экономику еврозоны.

- 02 апреля 2015, 20:46

- |

Греция сражается с дефолтом

- 28 марта 2015, 14:32

- |

Рейтинг Греции экстренно понижен до ССС, что в шкале рейтингового агентства Fitch означает «возможен дефолт». Греция угрожает дефолтом, если не получит денег от европейских кредиторов. Дефолт по греческим бумагам опасен паникой в периферийных странах Евросоюза и цепной реакцией. Впрочем, греки еще надеются все уладить и уже представили новый план реформ.

Международное рейтинговое агентство Fitch опустило рейтинг Греции на одну ступень, до ССС, что расшифровывается как «возможен дефолт». До собственно дефолта D остается еще две ступени, но пройти их государство может довольно быстро. Это экстренное понижение, поскольку пересмотр рейтинга Fitch был запланирован только через полтора месяца.

Дилемма по-гречески

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал