Европлан облигации

Дайджест новостей активов холдинга за неделю с 5 по 9 августа

- 09 августа 2024, 17:08

- |

Представляем вашему вниманию пятничный дайджест новостей про компании холдинга SFI. Неделя получилась «бондовой» – большая часть новостей связана с облигационными займами наших активов.

Так, ЛК «Европлан» уже успела выплатить доход за первый купонный период по облигациям серии 001P-07 (которые были размещены 9 июля 2024 года). Размер выплаты составил 179 160 000 рублей. Общий объем выпуска биржевых облигаций серии 001Р-07 — 12 млрд рублей. По выпуску предусмотрены купонные выплаты каждые 30 дней. Срок обращения — 3 года.

М.Видео поделился новостью о полном погашении облигации серии 001Р-02 на 9 млрд рублей и почти сразу объявил о размещении двухлетних биржевых облигаций серии 001Р-05 объемом не менее 3 миллиардов рублей с ежемесячным купонным доходом. Ожидается, что объявленная премия к ключевой ставке вызовет интерес у инвесторов, которые на фоне снижения индекса Мосбиржи обращают все больше внимания на долговые инструменты.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новые облигации за июль 2024 года. Часть 1

- 07 августа 2024, 18:34

- |

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 05.07.2034

Объем эмиссии — 15.00 млрд ₽

Для неквал. инвесторов — Да, после тестирования

💼 Ред Софт 002Р-05 $RU000A108VM8

Купон — Фиксированный

Величина купона — 51,11 Р

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 29.06.2026

Объем эмиссии — 100.00 млн ₽

Для неквал. инвесторов — Да, после тестирования

💼 ВТБ-Лизинг 001Р-МБ-01 $RU000A108Z93

Купон — Фиксированный

Величина купона — 14,59 Р

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 02.07.2026

Объем эмиссии — 1.00 млрд ₽

Для неквал. инвесторов — Да, после тестирования

💼 Магнит БО-004Р-06 $RU000A1090K0

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 12.07.2026

Объем эмиссии — 25.00 млрд ₽

Для неквал. инвесторов — Нет

💼 МегаФон БО-002P-06 $RU000A1094E5

Купон — Плавающий Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 28.07.2026

( Читать дальше )

Новости прошедшей недели об активах холдинга SFI

- 05 июля 2024, 17:01

- |

Всем привет! Представляем вашему вниманию традиционный пятничный дайджест новостей за прошедшую неделю.

- Вчера прошел букбилдинг по новому выпуску облигаций Европлана серии 001Р-07. Планируемые параметры размещения тут.

25 июня рейтинговое агентство «Эксперт РА» присвоило облигационному займу серии 001P-07 ожидаемый кредитный рейтинг на уровне ruАА (EXP). Организаторами размещения выступают Совкомбанк и МКБ. - ЛК «Европлан» передал партию из 21 коммерческого автомобиля группе М.Видео-Эльдорадо на сумму более 75 млн руб. для развития сервисного направления «М.Мастер», которое оказывает услуги по доставке, настройке и ремонту бытовой техники в 176 городах России.

Автомобили переданы в операционный лизинг с авансом 0% на 3 года. В рамках сделки на «ГАЗель NEXT» предоставлена скидка 10% от производителя и субсидия на аванс в размере 10% по программе Минпромторга РФ. В период аренды Европлан предоставит комплексную поддержку автопарка: регистрацию в ГАИ, страхование, техническое обслуживание, шинный сервис, автопомощь на дорогах.

( Читать дальше )

Свежие облигации: Европлан 001Р-07. Лизинговая доходность до 18,1%

- 03 июля 2024, 07:36

- |

Соскучились по лизинговым облигациям с плавающим купоном? Наверняка нет, но эмитенты продолжают их клепать. ЛК Европлан впервые после IPO на Мосбирже размещает свежий выпуск облигаций с привязкой к ключевой ставке. Давайте-ка качественно «прожарим» и его.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Ред Софт, Металлоинвест, РУСАЛа, НАО «ПКБ», Джи-групп, Балт. лизинга.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск Европлана!

🚐Эмитент: ПАО «ЛК «Европлан»»

🚛Европлан — крупнейшая независимая лизинговая компания в РФ. Оказывает полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта и спецтехники.

( Читать дальше )

КИТ Финанс: размещение облигаций Европлана

- 02 июля 2024, 10:15

- |

Еще можно поучаствовать!

🚀 И подать заявку на участие в размещении облигаций Европлана.

Что вам нужно знать:

• Серия 001P-07

• Рейтинг: ruAA

• Номинальная стоимость: ₽1000

• Срок обращения: 3 года

• Погашение: амортизационными частями: по 25% в даты выплат 27-го, 30-го, 33-го, 36-го купонов.

• Купонный доход: ключевая ставка ЦБ РФ + спред. Ориентир премии: не выше 210 б.п.

Срок: до 11.00 04 июля

🗣Мнение: мы считаем этот выпуск интересным к покупке с премией не ниже 190 б.п.

❗️Важно: для участия требуется прохождение тестирования по сделкам по приобретению облигаций со структурным доходом. Тестирование доступно в под значком профиля в Личном кабинете.

Участвуйте через мобильное приложение КИТ Инвестиции — вкладка Витрина — Размещения.

_________________________

Информация не является индивидуальной инвестиционной информацией и носит аналитический характер

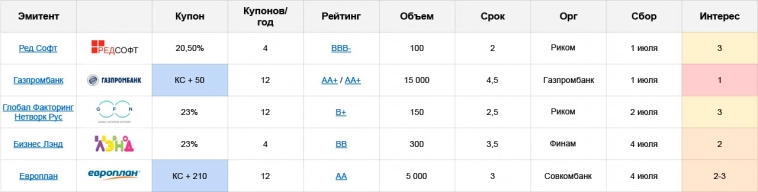

Первичные размещения облигаций: план на неделю с 01.07 по 07.07.24

- 01 июля 2024, 11:31

- |

🖥 Ред Софт: BBB-, купон 20,5% квартальн (YTM~22,1%), 2 года, 100 млн.

Айти-компания с портфелем импортозамещающих продуктов, которая неплохо росла и до 2022 года, и после. Свежая +1 ступенька рейтинга с переходом в новый грейд. Околонулевой чистый долг, а новые 100 млн. для них – не сказать, что существенная сумма: выручка-2023 у них ~2 млрд., операционная прибыль ~0,5 млрд., а расходы на обслуживание всего ~50 млн. Инвестиционно – больших вопросов нет, если доходность устраивает, то в остальном все хорошо

Спекулятивно – сами по себе параметры не выдающиеся, но идею можно увидеть в том, что Ред Софт всегда стоил сильно дороже своего формального рейтинга.

( Читать дальше )

Облигации Европлан 1Р7 с переменным купоном на размещении

- 28 июня 2024, 08:16

- |

Лизинговая компания Европлан — крупнейшая негосударственная автотранспортная лизинговая компания, которая оказывает полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта, а также спецтехники. Единственным владельцем и акционером компании является инвестиционный холдинг SFI (ПАО «ЭсЭфАй»).

4 июля Европлан планирует провести сбор заявок на облигации с переменным купоном на срок 3 года с амортизацией. Посмотрим подробнее параметры нового выпуска.

Выпуск: Европлан 1Р7

Рейтинг: ruАА от Эксперт РА

Номинал: 1000 ₽

Объем: не менее 5 млрд. ₽

Старт приема заявок: 4 июля

Дата размещения: 9 июля

Дата погашения: 20 июля 2027

Тип купона и доходность: переменный, сумма доходов за каждый день купонного периода, исходя из значения ключевая ставка + спред не выше 210 б.п. (2,1%) Периодичность выплат: ежемесячные

Амортизация: да, по 25% от номинала будет погашено в даты выплаты 27-го, 30-го, 33-го и 36-го купонов

Оферта: нет

Финансовые показатели компании и ее особенности

( Читать дальше )

ЛК "Европлан" проведет сбор заявок на облигации объемом от ₽5 млрд.

- 27 июня 2024, 13:17

- |

ЛК «Европлан» – крупнейшая частная лизинговая компания по объему чистых инвестиций в лизинг, специализирующаяся на финансовом лизинге легкового и грузового автотранспорта. Порядка 90% клиентской базы приходится на представителей малого и среднего бизнеса.

Сбор заявок 4 июля

11:00-15:00

размещение 9 июля

- Наименование: Европлан-001P-07

- Рейтинг: АА (Эксперт РА, прогноз «Стабильный»)

- Купон: КС + 210 б.п. (ежемесячный)

- Срок обращения: 3 года

- Объем: от 5 млрд.₽

- Амортизация: да (27, 30, 33, 36 по 25%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Совкомбанк и МКБ

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

КИТ Финанс: Европлан размещает облигации серии 001P-07!

- 26 июня 2024, 13:19

- |

Новый выпуск облигаций от Европлана доступен в КИТ Инвестиции!

В дополнение к подборке торгующихся корп. облигаций с переменным купоном (https://t.me/KIT_finance_broker/1448), выделили интересное размещение.

🚀 Лизинговая компания «Европлан» проводит сбор заявок на биржевые облигации серии 001P-07!

Что вам нужно знать:

• Рейтинг: ruAA

• Номинальная стоимость: ₽1000

• Срок обращения: 3 года

• Погашение: амортизационными частями: по 25% в даты выплат 27-го, 30-го, 33-го, 36-го купонов.

• Купонный доход: ключевая ставка ЦБ РФ + спред. Ориентир премии: не выше 210 б.п.

🗣Мнение: мы считаем этот выпуск интересным к покупке с премией не ниже 190 б.п.

⏰Срок приема заявок: до 3 июля

❗️Важно: для участия требуется прохождение тестирования по сделкам по приобретению облигаций со структурным доходом. Тестирование доступно в под значком профиля в Личном кабинете.

Участвуйте через мобильное приложение КИТ Инвестиции — вкладка Витрина — Размещения.

Следите за обновлениями и не упустите возможность выгодного инвестирования!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал