ИНФЛЯЦИЯ

Кризис 1991 года. Часть 3 (1993)

- 16 октября 2019, 19:18

- |

Первая часть

https://smart-lab.ru/blog/567463.php

Вторая часть

https://smart-lab.ru/blog/567735.php

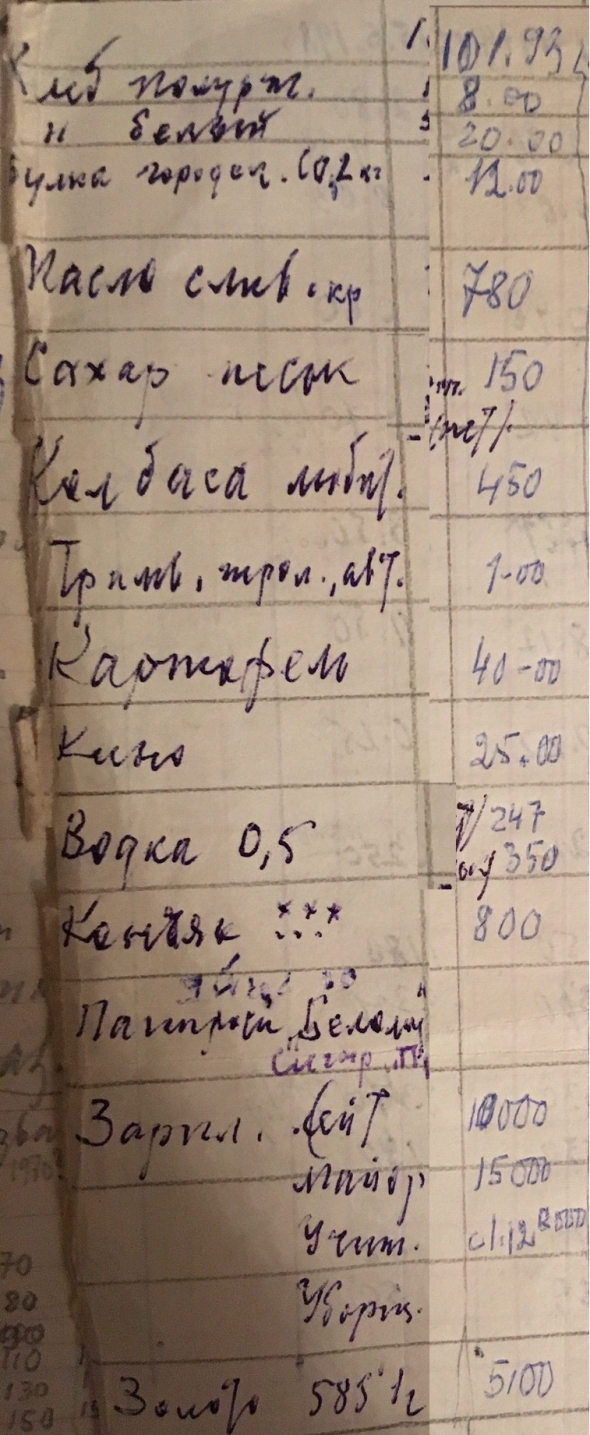

1993 наверное самый тяжелый год.

Теперь каждый год в дневнике начинается с цен на картошку и водку.

Картофель 40 р кг

Водка 350 р — 0,5 л

Фактически за год 1992 цены поднялись в 5 раз

Если считать, что дно Кондратьевской «зимы» пришлось на 1993, то зарплата стала меньше 2 грамм золота 583 тьей

запись от 9 февраля 1993

Вот 21. 7.92 я вычислил рост цен в час на пятак, сейчас надо этот показатель увеличивать в 5 раз.

Черт с ним с ценами! Может это и нужно для будущей приличной жизни.

Сегодня в нашем туалете я нашел скомканную 100-рублевку. {Здесь моё имя} " посеял". И я задумался: хорошо это или плохо?

Ленина каждый засранец сейчас может выругать как угодно, Ленин это диалектика ...., то что {...} наплевательски относится к деньгам — плохо. А то, что он не трясется над ними ними — хорошо, он не жаден, не скуп.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 60 )

Кризис 1991 года. Часть 2. (1992 год)

- 15 октября 2019, 18:39

- |

часть 1 тут https://smart-lab.ru/blog/567463.php

Часть 2 1992 г

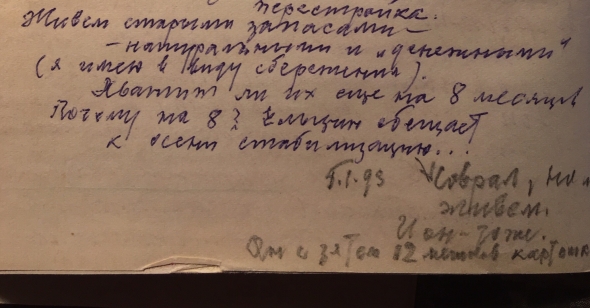

Зима 1992 года встретила людей с официальным подъемом цен в 6 раз. и местами до 7-10 раз.

Картофель если еще год назад стоил 1 р 20 копеек был по 8 рублей, и порой по 10 р

.

В дневнике видно что дед ждет стабилизацию цен и уповает на Ельцина.

Ровно через год он в нем разочаруется, запись добавлена карандашом 5 января 1993 года.

Май 1992 г

Уже к маю цены немного, но устаканились

( Читать дальше )

О чем говорит нам высокая инфляция в Великобритании?

- 11 октября 2019, 15:28

- |

В «клубе» развитых стран, устойчивая инфляция выше целевого уровня и уж тем более высокие инфляционные ожидания, являются довольно необычным явлением. Структурные перемены, объясняющие долгосрочное сокращение инфляции примерно везде одни – старение населения, снижение долгсрочных темпов роста ВВП, равномерное распределение ценовой власти, отсутствия «опыта высокой инфляции» у молодого населения (и, следовательно, упорно низкие инфляционные ожидания) и т.д. Так можно ли считать, что отклонения от нормы являются временным явлением?

Рыночные ожидания инфляции в США и Еврозоне резко снизились в последние месяцы, что способствовало рекордному ралли в бондов. Однако ландшафт рынка фиксированной доходности в Великобритании кардинально отличается от других развитых стран: инвесторы закладывают в цены инфляцию, существенно превышающую целевое значение Банка Англии в 2% в течение следующего десятилетия и даже позже. Это ставит ЦБ в необычное положение, где несмотря на замедление экономического роста политику нужно выстраивать чтобы сдерживать цены, а не стимулировать их рост. Проблему можно списать на торговые последствия Брексит (ожидания более дорогого импорта из главного торгового партнера), однако есть и другие факторы, например уникальные потребности пенсионных фондов Англии. Те, кто считает, что Великобритании должна повторить участь других развитых экономик и в итоге попасть в ловушку низких цен, видят возможность извлечь прибыль из текущей иррациональности.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 11.10.2019

- 11 октября 2019, 10:04

- |

Доброе утро!

• Вчера преобладали покупки американских акций вследствие ожидаемого валютного соглашения, которое станет частью полноценной сделки, по замыслу сторон, помимо этого Трамп сообщил, что доволен итогами первого дня. Сегодня состоится встреча Трампа и вице-премьера Лю Хэ.

• Инфляция в США в сентябре составила 1.7% к прошлому году, как и ранее. Снижение ключевой ставки ФРС пока не отразилось на уровне цен, вероятнее всего, эффект появится ближе к концу года.

• Цены на нефть получили дополнительную поддержку от генсека ОПЕК, который сообщил, что участники ОПЕК+ в декабре рассмотрят различные варианты, то есть не исключено, что будет еще большее сокращение добычи, что позитивно для котировок.

• Глава ЦБ РФ Набиуллина подтвердила, что регулятор пересмотрит прогноз по инфляции в меньшую сторону до конца октября, на фоне чего рубль чувствовал себя весьма уверенно, помогала и динамика западных рынков. Также глава ЦБ подтвердила намерение дальнейшего снижения ключевой ставки.

( Читать дальше )

Cнижение доходностей в рублевых облигациях продолжилось

- 09 октября 2019, 17:20

- |

Подробнее

Российский рынок облигаций обновил максимумы на фоне снижения инфляции, но есть и другие причины для роста

- 07 октября 2019, 22:11

- |

источник

Четыре недели Индекс RGBI, отражающий динамику цен Облигаций федерального займа и являющийся главным индикатором российского рынка облигаций, топтался на месте близ своих исторических максимумов. Сегодня максимумы оказались пробиты и у нас новый хай. Значение 146 выше предыдущего максимума 145,31 достигнутого в марте 2018 года.

( Читать дальше )

Global Macro: Формирование негативных трендов экономики США

- 03 октября 2019, 16:31

- |

( Читать дальше )

ОБЗОР И ПРОГНОЗ GBP/USD

- 30 сентября 2019, 17:12

- |

Недавно в своем канале телеграмм сделал обзор пары GBP/NZD https://t.me/khtrader/1462 аудитории понравилось, решил сделать обзор фнута.

Итак, предлагаю Вашему вниманию обзор GBP/USD

Наблюдая за потоком новостей по политической ситуации и вопросам Брекзита в Великобритании и сопоставив ее с котировками GBP\USD решил заняться анализом фунта. А что если нас ждет продолжение лонга?

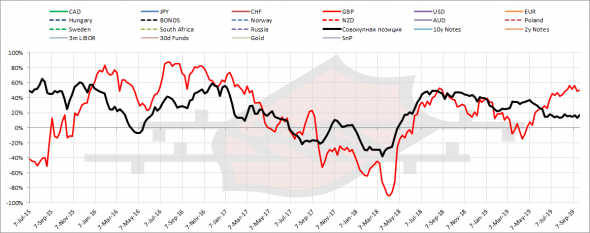

Первая картинка, которая собственно и навела на мысль лонга, это ситуация с распределением позиций согласно отчетов СОТ от Комиссии по товарным фьючерсам (CFTC)

Красная линия, это относительная позиция профессиональных участников рынка и спекулянтов. Интерпретация проста, когда выше ноля, управляющие и банки ждут лонг, когда ниже — шорт.

Черная линия — это агрегированная по рынку (т.е. совокупная средняя по ожиданиям, можно сказать, если выше ноля, то ждут шорт доллара, ниже — лонг).

Как видим, позиция по фунту остается высокой как исторический так и относительно остальных валют. Это говорит о том, что распродажи еще не было, значит профессиональные участники, которые используют срочный рынок для переноса риска (хеджирования) ждут продолжение позиционного лонга.

( Читать дальше )

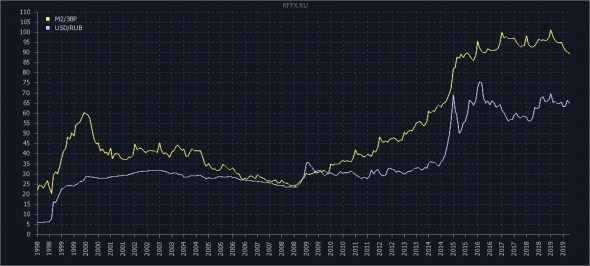

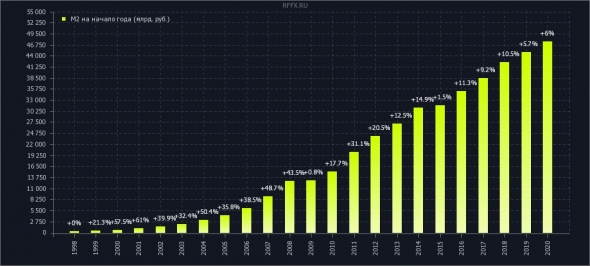

М2/ЗВР

- 30 сентября 2019, 17:02

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +0.5% (47585.3 млрд. руб. против 47351)

ЗВР: +0.9% (532.6 млрд.$ против 527)

прирост денежной массы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал