ИНвестиции

Кто не понял, тот поймёт или Газпром Минфину денег не даёт.

- 03 февраля 2020, 09:10

- |

1500: 461 million

1600: 553 million

1700: 603 million

1800: 989 million

1900: 1650 million

2000: 6130 million

Сейчас: 7680 million

--------------------

General Motors подтвердил выпуск полностью электрического GMC Hummer осенью 2021 года.

1000 лошадок, 3 секунды до сотки.

Первый раз живьем будет представлен 20 мая на заводе GM Detroit/Hamtramck

--------------------

В бюджет РФ на 2020 заложена цена на нефть $57(сорт Urals).

--------------------

По итогам 2019 года средневзвешенная цена нового легкового автомобиля в России составила 1 556 000 рублей (+8,2% гг) Автостат

--------------------

Россия. Экспорт, млрд $

2011: 516

2012: 525

2013: 526

2014: 467

2015: 346

2016: 288

2017: 359

2018: 450

2019: 423

--------------------

За последний месяц прошлого года Tesla 3 вошла в тройку самых продаваемых моделей в Европе, пропустив вперед только такие бестселлеры, как VW Golf и Renault Clio.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 67 )

Золото: за или против?

- 03 февраля 2020, 04:10

- |

В портфеле каждого инвестора должны быть защитные активы, например, — золото. Так считаем мы. И не только.

Когда мировые экономические риски возрастают — капитал сразу «бежит» в защитные инструменты. Однако, за последние 5 месяцев многие позабыли про этот замечательный актив и даже отказываются от него, а зря!

График не очень продающий, правда?

Посмотрим, что пишет Уоррен Баффет про золото:

«Золото, однако, имеет два значительных недостатка: его нельзя широко использовать, и оно не способно что-либо породить. Действительно, золото имеет некоторые промышленное и декоративное применения, но спрос на эти применения ограничен и не способен запустить новое производство. При этом если вы долгое время владеете одной унцией золота, то в конце у вас по-прежнему будет одна унция.

( Читать дальше )

Инвестор VS Спекулянт

- 02 февраля 2020, 23:08

- |

Википедия говорит нам, о том, что главное отличие инвестора от спекулянта в сроке инвестирования. Так ли это?

Спекулянт на финансовых рынках — это участник торгов который преследует простую цель, купить дешевле продать дороже. Инвестор — это человек который изучил отрасль, специфику и непосредственно, сам бизнес в который собирается инвестировать. Понимает риски, имеет представление за что он платит, покупая финансовый инструмент и рассчитывает на определенную доходность. Спекулянта можно сравнить с игроком в казино, инвестора с бизнесменом.

Спекулянт не понимает природу изменений стоимости активов на рынке, подвержен панике, и спонтанным решениям. Инвестор, может годами не совершать сделок после принятия инвестиционных решений. Он спокоен и уверен в своем бизнесе, ведь он проделал огромную работу для отбора тех самых инструментов. Теперь осталось, только получать дивиденды.

( Читать дальше )

Несколько слов о кривой доходности

- 02 февраля 2020, 20:03

- |

Описание стратегии Бывалый Инвестор. Сбалансированная.

- 02 февраля 2020, 19:29

- |

Портфелем управляет команда из трех человек с совокупным опытом работы на финансовых рынках более 60 лет.

Стратегия включает в себя наши самые эффективные наработки и позволяет существенно опередить рынок в период трендовых движений и минимизировать просадки в моменты коррекций.

В портфель попадают наиболее сильные бумаги, преимущественно первого и второго эшелона отечественного рынка. Допускается лимитированная покупка акций американского рынка, фьючерсов на товары и индексы.

В основе стратегии лежит торговля по тренду.

Стратегия позволяет зарабатывать на тренде вниз. У инвесторов короткая память, но нужно помнить 2008 год и весьма затяжной период с 2011 по 2016 годы, когда отечественный рынок акций потерял большую долю своей капитализации. Подобный сценарий может повториться снова, и мы готовы заработать на падении.

Доля каждого инструмента лимитирована, что позволяет избежать риска возникновения неблагоприятного событий в отдельном инструменте.

( Читать дальше )

О моем портфеле на российском рынке или почему надо быть готовым ко всему

- 02 февраля 2020, 10:41

- |

А статья в общем о моем портфеле на момент закрытия торгов пятницы. Вкратце, я принимаю только инвестиционный подход к торговле, а выбор конкретного инструмента основывается, в частности, на его стабильности в определенной экономической и политической ситуации. Если не расписывать подробно, то порядка 30% это кэш в рублях — попросту тупо лежащие деньги, которые ждут своей очереди. Далее, 30% сосредоточены в лонгах акций (Лукойл, Ирао, немного Сбера, Яндекс, Северсталь, ТМК, Новатэк — их на просадках постепенно буду также добирать), ещё на 2% открыт остаток шорта Системы. Около 20% это облиги Сбера и ОФЗ, etf на золото. На вечерке в пятницу закрыл фьюч Си лонг и от 64250 открыл шорт краткосрочно — порядка 2% (ГО). На остатке лежат доллары на долгосрок. Собственно, все. К чему я затеял этот пост — инвестор на то и инвестор, чтобы быть готовым к любой ситуации на рынке.

PS: кому интересен такой формат подачи материала или же кто хочет более подробно узнать о том, как я формирую портфель, напишите в комментах

Всем удачи и хороших торгов!

Коронавирус: что делать российскому инвестору?

- 01 февраля 2020, 16:22

- |

Жизнь инвестора настолько многогранна и разнообразна, что, например, сейчас для предсказания куда двинутся мировые рынки (в том числе и российский) вам нужно надевать медицинскую маску, превращаться в крутого специалиста с двумя высшими медицинскими образованиями и попытаться предугадать: а что будет дальше и когда же эпидемия коронавируса, наконец, пойдёт на спад?

Мне, как человеку с техническим образованием и математическим складом ума, уж точно не под силу решение подобных задач. Всё, что я могу сделать в данной ситуации – это за чашечкой кофе поглядеть на график распространения коронавируса по нашей планете (из официальных китайских источников) и с лёгкой тревогой на лице увидеть, что пока ситуация развивается заметно хуже, по сравнению с двумя другими известными эпидемиями последних десятилетий –свиным гриппом и SARS (атипичная пневмония). Об этом можно судить как по динамике заболевших коронавирусом, так и по количеству смертей, о которых уже известно на сегодняшний день.

( Читать дальше )

Торговать ли Биткоин?

- 01 февраля 2020, 13:59

- |

📝 Аналитика от 01.02.2020.

📂 Мы сейчас находимся без краткосрочных позиций и ждём выгодной возможности. Вряд ли сегодня будет какая-либо сделка, но посмотреть, что происходит на рынке можно.

📈 Краткосрочный анализ.

( Читать дальше )

Когда покупать? Самый короткий пост

- 01 февраля 2020, 09:51

- |

У каждого из нас есть около 30-ти лет инвестирования.

БОльшую часть нашей активной жизни мы создаем запасы. А затем тратим накопленное, будучи уже на пенсии.

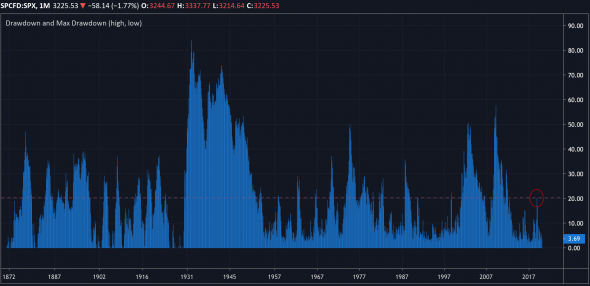

Это месячный график просадок SPX за всю историю индекса:

В среднем, за эти 30 лет, SP500 падает на 20% и больше всего 5 раз.

То самое время, когда нужно покупать акции.

Последний раз такое «окно» открывалось чуть больше года назад.

Сколько у Вас их еще осталось?

Телеграм инвестирующего медведя

В следующий раз — “Как покупать?”.

Разумных Вам выходных!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал