ИНвестиции

топ 3 самых обсуждаемых книг об инвестициях на смартлабе

- 30 января 2018, 17:52

- |

В Топ-3 книг об инвестициях на смартлабе вошли:

1) Разумный инвестор — Бенджамина Грэма (рейтинг 4,4, отзывы 14)

Самая первая основная книга по фундаментальному анализу акций

2)Вышел хеджер из тумана… — Бартона Биггза (рейтинг 4,0, отзывы 9)

Книга топ-менеджера известной инвестиционной компании Morgan Stanley Бартона Биггса посвящена хедж-фондам и мировым финансовым рынкам в целом.

3) Заметки в инвестировании (рейтинг 4,7, отзывы 9)

В этой книге представлена квинтэссенция более чем 15-летнего опыта инвестиций целой команды профессионалов, их знаний и практики.

Читайте книги,

Оставляйте рецензии на смартлабе

и присоединяйтесь к нашему книжному телеграм каналу

- комментировать

- ★5

- Комментарии ( 1 )

Самое главное... это риски

- 29 января 2018, 19:09

- |

Риск означает, что может

случиться больше, чем происходит.

Элрой Димсон

Прочитал книгу О самом важном на выходных. В книге хорошо и много написано про психологию инвестиций. Но захватили моё внимание три главы про риски: 5. Самое важное — это… понимание риска; 6. Самое важное — это… распознать риск; 7. Самое важное — это… контролировать риски.

И вот здесь я встретил объяснение того, что единого подхода к оценке рисков нет. Нельзя просто взять и посчитать риски.

- Синонимы риска — опасность, угроза, страх, тревога. Все это весьма вероятно и крайне нежелательно. И тем не менее финансовая теория определяет риск просто как волатильность. Ни одно из этих слов не содержит идеи «угрозы». Возможность навсегда потерять деньги — вот то определение риска, о котором беспокоюсь я, и мои коллеги из Oaktree, и все известные мне разумные инвесторы.

Однако я для себя некоторые показатели определил как риск-параметры:

1. Платежеспособность. Рассчитывается как Капитал + Обязательства на Обязательства. Норма — больше 1. У Аэрофлота этот показатель был 0,9 на конец 2015 года, а на конец 2016 года уже 1,2. По итогам 2015 года выплаты дивидендов не было, по итогам 2016 года выплата была.

2. Отрицательный чистый долг или его снижение более чем на 10%.

3. Безопасность финансирования. Рассчитывается так: оборотные активы минус краткосрочные обязательства / активы. Если ниже 0, это значит, что долгосрочные активы финансируются за счет краткосрочной задолженности (кредиторки, налогов и т.д.), что очень небезопасно. Представьте, магазин торгует хлебом-пивом-колбасой, а на покупку холодильника использует деньги, которые должен поставщикам. В такой ситуации сейчас находится Магнит: этот показатель за 9 месяцев упал с 0 до -10%. Совсем недавно менеджмент объявил о возможной заморозке дивидендов, за 2017 год их выплата не планируется.

Какие параметры для определения рисков используете вы, которые можно извлечь из публикуемой отчетности?

Для определения более глобальных рисков я использую матрицу сил Портера. Откуда может подуть ветер перемен? Что может заменить? Как государство может отреагировать? Как пользователи могут перестроиться? Как сильная позиция поставщиков может ударить?

Есть, кто пользуется трудами Портера?

А чем же сейчас занят фермер Уомак?!

- 29 января 2018, 16:33

- |

В головах инвесторов и спекулянтов царит полная неопределенность и хаос! Может неспешное «выращивание риса и охота на уток» позволила Уомаку приобрести иммунитет от пороков хаоса и информационного шума ФР, и спокойно и рассудительно посмотреть на всю ту сутолоку, в очередной раз, возникшую на фондовых площадка?!

Вот несколько этапов его Стратегии:

4. Вторая ступень ракеты: «Цены высоки, но, возможно, стоит прикупить чего-нибудь…» (очень похоже на ту ситуацию, что царит на ФР РФ? – как много слов и «звуков» о дороговизне, и все же…)

Проходит время — может, год или полтора с момента, когда рынок достиг дна. Было уже несколько коррекций (была, и не одна), когда «медведи» пробовали сбить цены, но каждый раз рост возобновляется уже с более высокого уровня (впрочем, текущая ситуации как раз красноречива). Позже, глядя на график объема торгов, всегда можно заметить один резкий скачок этого объема — примерно в трети пути от ценовой вершины (скачка объемов еще не было, так, что ждем очередной сигнал предвестника

( Читать дальше )

Недооцененные компании: РусГидро обзор и рекомендации

- 29 января 2018, 11:50

- |

Добрый день!

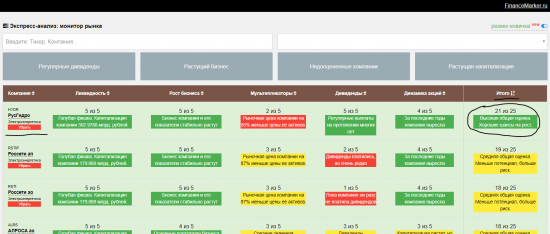

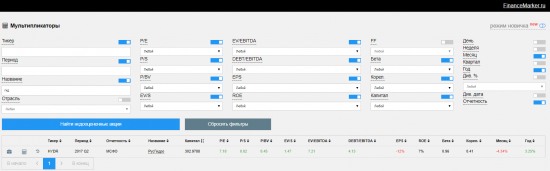

В сегодняшнем обзоре компания РусГдиро. Выбрал ее из открытого голосования в ВК. Компаний прислали много и было сложно выбрать. Помог робот financemarker.ru, который провел рэнкинг следующим образом

Посмотрим, что он нам насоветовал.

1. Мультипликаторы компании РусГидро.

( Читать дальше )

Нестандартный взгляд на серебро (часть 1)

- 28 января 2018, 18:03

- |

Когда речь идет о серебре или золоте, люди привыкли слышать цену в долларах за 1 унцию или за 1 грамм. Но если посмотреть под другим углом, то можно увидеть своего рода пару серебро/золото (Silver/Gold). Она показывает нам сколько унций серебра нужно для того, чтобы купить 1 унцию золота. Исторически за многие годы сложилось так, что существует определенная закономерность, к которой постоянно стремится серебро. Это соотношение Silver/Gold 15/1. Также есть другая интересная закономерность это 80/1. Каждый раз в истории, когда соотношение Silver/Gold преодолевало этот рубеж, в следующие 2-3 года серебро начинало активно расти. Сейчас это соотношение 78/1. Не так давно соотношение уже было выше 80/1. И с конца прошлого года цена серебра начала активный рост. Но этот рост пока не так существенен, потому что основное ралли еще впереди. Текущая цена серебра 17.34$ за унцию. Если мы возьмем то историческое соотношение к которому периодически приходит серебро 15/1 (своего рода это норма для него), то когда серебро к золоту будет ему равно, мы будем иметь цену примерно 90$ за 1 унцию!!! Это потенциал на 419% с сегодняшних цен на рынке! Задумайтесь, может пора начинать скупать серебро пока не поздно?

P.S. Цена на серебро сейчас на рынке очень соблазнительна для инвесторов, которые понимают его ценность.

Продолжение следует...

Инвестиционная идея с нефтегазовой отраслью США

- 27 января 2018, 15:17

- |

Я вкладываю в нефтяников США, вместо отечественных. Мой долгосрочный портфель — это акции из SP500, которые покупаю на бирже Санкт-Петербурга. (моё видео по теме)

Мир меняется, но принижать роль нефти не стоит. Не моя мысль, но я её озвучу здесь: «Добыча нефти сегодня — это отрасль технологий и знаний. Технологии, методы, опыт добычи трудно-извлекаемой нефти на Западе — это будущее.

Меня интересует тренд: технологии совершенствуются, добыча не привязана к географии, эффективность буровых в США и себестоимость добычи сланцевой нефти растут. Можно сказать и про экспорт нефти и газа из США и про технологии безболезненной консервации нерентабельных (временно) буровых.

Приобретает важность КАК добыта нефть и сколько энергии нужно затратить, что бы получить единицу полезного продукта. Значит, важны энергозатраты при добыче, транспортировке и переработке. Энергозатраты — это и выбросы CO2. То есть, помимо экономики тут уже вмешивается экологический фактор. На западе его принимают в расчет и роль будет только расти. По этой теме вы можете посмотреть сайт Oil-Climate index, про него я делал ролик и писал в 2016 году, он есть в плейлисте „Мир в экономике“ на моём канале.

( Читать дальше )

Мой портфель криптовалют(часть 1)

- 26 января 2018, 17:38

- |

Добрый день! Сегодня хочу рассказать о своем портфеле криптовалют, составленный в основном в ноябре и докупом в Декабре. Было просмотрено около 500 криптовалют и отобрано около 10.

— Golem(GNT) — первая крипта, которую я купил и на неё большие надежды. Это долгосрочные вложения на 4+ лет.

Идея: люди используют компьютеры неэффективно, особенно в организациях, где компьютеры стоят ночью включённые, соотвественно это можно использовать. Брать/сдавать в аренду эти самые мощности.Получается, что будет мощнейшая вычислительная машина( некий децентрализованный суперкомпьютер) с помощью которого можно будет делать сложнейшие вычисления.

Голем пройдёт несколько этапов развития(медный, глиняный, каменный и железный голем) длительность этапов сумарно около 7 лет. Так же он создан на базе Эфира.

—Status(SNT) — данной крипты у меня больше всего. Очень перспективна.

Идея: Статус-это соц сеть, мессенджер и браузер, где так же через мобильное приложение можно менять токены, созданные на базе Эфира. Цель стать неким WeChat’ом для Запада. Приложение уже можно скачать и если Эфиром буду пользоваться, то успех статуса гарантирован.

Куплен на среднесрок 1-2 года, потом буду смотреть.

( Читать дальше )

Тренд vs контртренд или опасно ли ловить ножи. Разбор моих покупок в 17-м году.

- 26 января 2018, 14:05

- |

1. Россети (-21%, много месяцев было -30%).

2. Алросу (-6.7%, несколько месяцев было -25-3-%).

Бумаги росли, я их брал. А потом держал не смотря ни на что))

Ловля ножей (почти все они после моих покупок падали еще ниже):

1. Газпром +23%

2. ММК +43

3. Сбер +70

4. АФК Система +4

5. МТС +31

( Читать дальше )

Стив Возняк избавился от Биткоинов

- 26 января 2018, 13:45

- |

Соучредитель корпорации Apple Стив Возняк признался, что продал все свои Биткоины еще в декабре 2017 года, когда стоимость одного Биткоина составляла $20 тысяч. Теперь же Возняк, по его собственному заявлению, не хочет быть одним из тех, кто просто следит за цифрами.

Во время бизнес-форума в Стокгольме сооснователь компании Apple заметил, что криптовалюты были интересны ему до того момента, пока стоимость не стала «настораживать». Возняк также напомнил, что купил Биткоины из любопытства еще тогда, когда один Биткоин стоил $700.

«В то время я пытался понять природу криптовалют, как покупать и продавать Биткоины. Меня тогда мало волновало то, что я могу потерять вложенные средства, однако в итоге я остался в выигрыше», — заметил Возняк, добавив, что теперь он не хочет быть одним из тех людей, которые просто наблюдают за цифрами. Об этом пишет Bitsonline: bitsonline.com/steve-wozniak-sells-bitcoin-stash/

( Читать дальше )

Джордж Сорос раскрыл свое отношение к Биткоину

- 26 января 2018, 13:27

- |

По мнению легендарного финансиста Джорджа Сороса, Биткоин – это финансовый пузырь, который нельзя даже использовать для выплаты зарплат. Об этом сообщает в своей трансляции с экономического форума в Давосе Bloomberg.

Финансист убежден, что Биткоин не может быть валютой из-за своей волатильности. «Криптовалюты – это типичный пузырь, который всегда основывается на определенном недопонимании. Курс Биткоина может колебаться на 25% в день, а значит, его нельзя использовать, например, для выплаты зарплат, так как тогда и зарплата будет падать на 25% в день», — сказал Сорос.

В отличие от других спикеров финансист не сказал, что скоро Биткоину придет конец. Сорос считает, что пока господствуют диктаторские режимы в странах, правители этих стран будут использовать Биткоин для создания финансового резерва за границей.

Финансист высказался и насчет технологии блокчейна. Он заметил, что блокчейн обладает рядом преимуществ и признался, что данная технология используется в основанных им фондах «Открытое Общество» для того, чтобы помогать мигрантам общаться со своими семьями и сохранять накопления.

Посмотреть полное выступление Джорджа Сороса в Давосе можно здесь: https://www.pscp.tv/w/1vOxwNrOrkEJB.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал