Иволга капитал

Накопленная доходность индикативного портфеля денежного рынка снизилась до 18% годовых

- 14 апреля 2022, 07:19

- |

На 13 апреля, начиная с 28 марта индикативный портфель денежного рынка, отражающий сделки однодневного РЕПО с ЦК, принес 2,2% накопленного дохода, или 18,3% годовых (с учетом издержек и до НДФЛ).

Снижение ключевой ставки начиная с 11 апреля до 17% с прежних 20% сказалось и на сделках РЕПО. Соответствующий индекс MXREPO опустился до 16,1% годовых по однодневным сделкам размещения денег. Мы, в частности, в интересах клиентов доверительного управления проводили в последние дни сделки со средней однодневной ставкой 16,3%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сумма сделок РЕПО с ЦК клиентов ИК "Иволга Капитал" превысила 300 млн.р. в день

- 07 апреля 2022, 08:33

- |

Сумма активов клиентов ИК «Иволга Капитал» в сделках РЕПО с ЦК превысила 300 млн.р.: всего 305 млн.р., из которых 110 млн.р. приходится на доверительное управление, 195 млн.р. — брокерское обслуживание.

Средняя «грязная» однодневная доходность всех сделок составила вчера 18,98% (до вычета комиссии около 1% годовых и до реинвестирования дневного дохода, а это +1-2% к ожидаемой доходности за год). В этой общей массе доходность сделок в ДУ составила 19,27%, а на брокерском обслуживании, где клиенты сами совершают сделки — около 18,5%, Т.е. ДУ в выигрыше у розничных инвесторов на 0,8% годовых.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Результаты индикативного денежного портфеля и сделок ДУ ИК "Иволга Капитал" на денежном рынке (средние доходности ~18,6-19,3%)

- 06 апреля 2022, 08:26

- |

На 5 апреля, начиная с 28 марта индикативный портфель денежного рынка, отражающий сделки однодневного РЕПО с ЦК, принес 1,9% накопленного дохода, или 18,6% годовых (с учетом издержек и до НДФЛ).

Доходность постепенно снижается, а если ключевая ставка будет снижена (видимо, на 100 бп до 19% в апреле), опустится ближе к 18% годовых. Правда, и депозиты в первоклассных банках имеют ту же тенденцию, причем более выраженную.

Доходность индикативного портфеля денежного рынка рассчитывается по формуле: доходность индекса однодневного РЕПО с ЦК (индекс MXREPO) с учетом реинвестирования однодневного дохода и за минусом 1,5% годовых на транзакционные и прочие издержки.

Не является инвестиционной рекомендацией.

( Читать дальше )

Средняя ставка депозитов снизилась до 18,6%. Ставка однодневного РЕПО с ЦК сохраняется выше 19,2%

- 04 апреля 2022, 08:02

- |

ЦБ отчитался о ставках по банковским депозитам за 3 декаду марта (средняя максимальная ставка среди топ-10 банков, имеющих наибольший объем депозитов). Ставка еще более откатилась от пиковых 20,5%, с которых март стартовал. К концу марта она составила 18,58%. И нет больших сомнений, что в первой половине апреля окажется вблизи или ниже 18%-ной отметки. При этом, если ключевая ставка и будет снижаться. То, вероятно, запаздывающими в сравнении с депозитами темпами. 2015 год – тому пример. Банку России необходимо не только реанимировать кредитную систему, но и сдержать резко подскочившую инфляцию.

Таким образом, операции РЕПО с ЦК, весьма жестко сцепленные со значением ключевой ставки, скорее всего, будут выигрывать по доходности у банковских депозитов. В прошлом цикле снижения ставки (2015-2018 год) выигрыш длился более 3 лет.

( Читать дальше )

ИК "Иволга Капитал" провела перечисление средств в НРД для выплаты купона по выпуску облигаций Калита1P2

- 01 апреля 2022, 17:03

- |

Перечисление средств в НРД для выплаты купона по выпуску облигаций Калита1P2 провела ИК «Иволга Капитал» на основании договора займа с ООО «Калита».

Ссылка на сервер раскрытия информации: www.e-disclosure.ru/portal/event.aspx?EventId=fUHsauB850u-Av1IxDTb7WQ-B-B&attempt=2

Сообщение ИК "Иволга Капитал" о собственных планах, связанных с выплатой ближайшего купона по облигациям Калита1P2

- 31 марта 2022, 12:11

- |

Завтра 1 апреля выплата купона по облигациям Калита1P2. Если с учетом опубликованного эмитентом пресс-релиза о существенных рисках его кредитоспособности завтра эмитент не перечислит указанный купон в НРД, ИК «Иволга Капитал» планирует перевести необходимую для выплаты купона сумму в НРД самостоятельно, предоставив, таким образом, заем эмитенту.

Мы планируем предпринять этот шаг в случае его необходимости (невыплаты купона эмитентом), чтобы, как нам кажется, снизить давление продаж на рынке на какое-то время и позволить держателям или покупателям облигаций ООО «Калита» более трезво оценить ситуацию. Мы не имеем какой-либо финансовой заинтересованности в снижении этого давления и стабилизации цен облигаций. Помимо этого, не считаем, что этот шаг улучшит кредитное качество эмитента.

Андрей Хохрин

генеральный директор ООО ИК «Иволга Капитал»

Средние доходности однодневных сделок РЕПО с ЦК снизились до 19,4% годовых

- 31 марта 2022, 07:31

- |

Рынок РЕПО с ЦК постепенно, хоть и очень медленно, теряет доходность. Базовый индекс рынка – MXREPO (индекс однодневных сделок РЕПО) – снизился с пиковых 20,6% 4 марта до 19,38% вчера. Тенденция напоминает динамику банковских депозитов, хотя и с меньшей амплитудой. Однако неизменная ключевая ставка в 20% и инфляция, которая в годовом исчислении вчера превысила 15%, позволяют ожидать доходность сделок РЕПО близкими к 20% продолжительное время.

( Читать дальше )

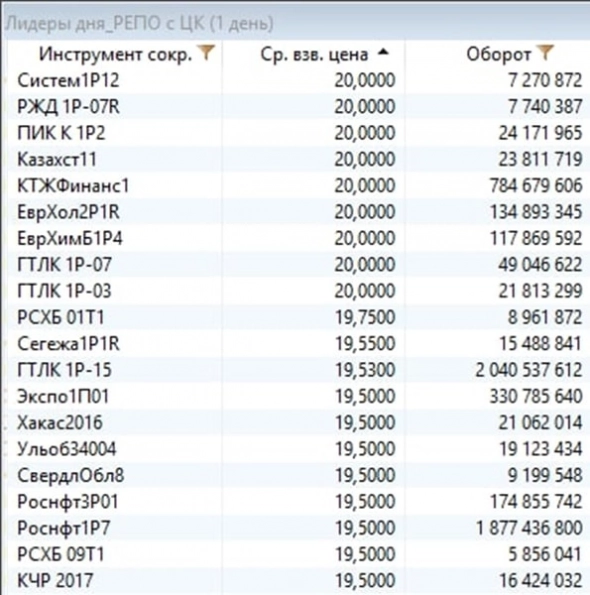

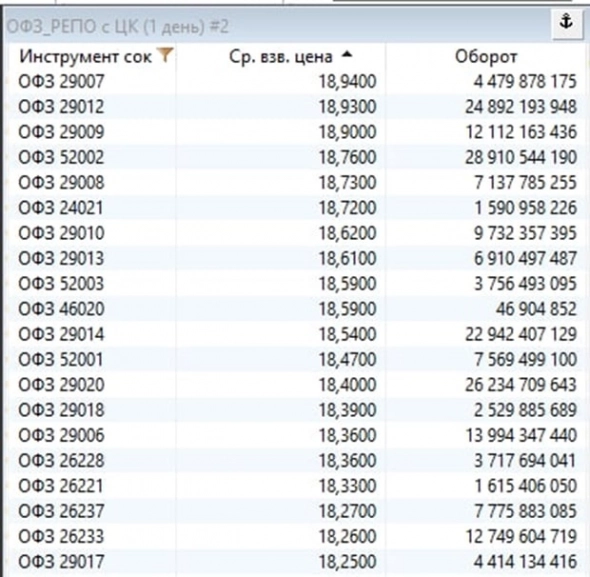

Таблицы доходностей РЕПО с ЦК под ОФЗ и под корпоративные/региональные облигации

- 25 марта 2022, 07:45

- |

( Читать дальше )

Банковские депозиты стали менее доходными (+ обзор сделок РЕПО с ЦК)

- 24 марта 2022, 06:56

- |

ЦБ опубликовал обновление информации по депозитным ставкам банков. Во второй декаде марта «максимальная процентной ставки (по вкладам в российских рублях) десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц» составила 19,81%. Снижение на 0,7% с пиковых 21,51% первой декады марта. Рестарт торгов ОФЗ состоялся 21 марта, уже в третьей декаде. Доходности госбумаг, в среднем, около 15%, должны будут отправить депозитные ставки еще ниже.

( Читать дальше )

Индикативный портфель денежного рынка (актуальная доходность 18,9% годовых)

- 23 марта 2022, 07:37

- |

Фондовая секция Московской биржи открылась пока только для ОФЗ, ждем, видимо, скорого открытия всего спектра фондового рынка.

При этом уже почти месяц ведется индикативный портфель денежного рынка. Эта секция на Мосбирже не прекращала работу. Оценка результативности портфеля, по-прежнему, ведется как результативность индекса однодневного РЕПО с ЦК (индекс MXREPO) за минусом 1,5% годовых на транзакционные и прочие издержки. Ежедневный доход от сделок реинвестируется.

С момента запуска 28 февраля по вчера портфель принес 1,2%, что соответствует 18,9% годовых. Ликвидность на сегодня мгновенная, т.е. портфель – аналог депозита «до востребования».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал