Инвестирование

Честно о трейдинге или ТА Магнита + ОИ (Хороший уровень для покупки/граница).

- 10 сентября 2019, 14:27

- |

Я всегда вас рад видеть)))

Предыдущий пост: Честно о трейдинге или SnP 500 (Это невероятно!!!)

Магнит дал «жару».

Я сам покупал по 3620 руб. (ТС выдала ложный сигнал), на данный момент позиция в убытке.

Не ожидал, что будет повторный ретест уровня.

Но, в данное время ситуация располагает к покупкам, как с технической точки зрения, так и с точки зрения действий юр. лиц.

Я рекомендовал для среднесрочных трейдеров поставить стоп на уровне 3480 руб., в данное время его лучше убрать, там сейчас находится скопление стопов, и вероятен шортсквиз в эту область с возвратом (шпиль). В данное время лучше вообще без стоп защиты, т.к. цена находится на границе закрытия коротких позиций у юр. лиц.

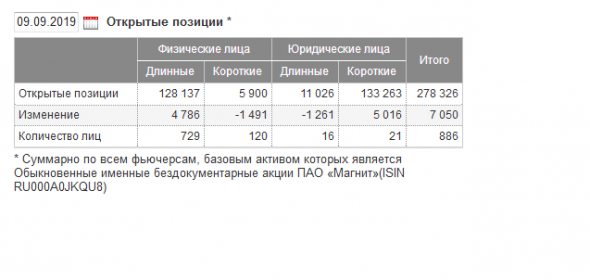

09.09.2019г. Открытые позиции на срочном рынке МосБиржи. Фьючерс на акции Магнит.

На понедельник у юр. лиц было открыто 91,73% — это начало конца.

Сегодня снижение и юр. лица также добавляли короткие позиции, вероятно, по закрытию дня их будет порядка 93-95%.

Как мы понимаем 100% не бывает, как я писал уже не раз, развороты происходят при уровне 90% и выше, т.е. если юр. лица 95% в лонг, то стоит 100% ожидать разворот цены вниз и наоборот.

Юр. лица наращивают короткие позиции по тренду вниз, а физ. лица против тренда наращивают длинные позиции, именно сейчас и кажется судя по открытому интересу, что физ. лица правы.

Дневной график. Торги за 09 сентября.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

IPO компании CloudFlare ЗА и ПРОТИВ

- 09 сентября 2019, 15:44

- |

Здравствуйте, в этой заметке я расскажу про IPO компании Cloudfare, заявки на участие в котором принимаются до 10 сентября. Первичное размещение происходит на бирже NYSE и, на мой взгляд, заслуживает вашего внимания.

Кому удобней смотреть видео — оно будет находиться в конце статьи.

В 2018 и в начале 2019 года было много успешных первичных размещений акций. Будем надеяться, что 2019 год будет также хорошим для этого направления инвестирования. Некоторые компании показали впечатляющие результаты роста капитализации после выхода на биржу. Однако основная масса компаний показала доходность от -30 до 50 процентов по итогам 3 месяцев. Но некоторые показали доходность свыше 100 процентов за 3 мес. Например, компания Beyond Meat (тикер BYND) показала доходность 543% с момента размещения и до момента написания статьи, доходность NextCure (NXTC) составила 177,3%, доходность CroudStrike Holdings (CRWD) составила 155,4%, доходность Cambium Networks отрицательная, -22,25%, или UBER Technologies, также отрицательная, -27.76%. Так что решать вам, брать ли на себя риск и вкладывать деньги в IPO. Но соотношение риск / доходность за 2018 и начало 2019 года очень неплохое.

( Читать дальше )

Щас как хайпану! (снова про "инвесторов")

- 05 сентября 2019, 20:42

- |

Вчера состоялась великолепная дискуссия.

Именно ради таких событий я и пишу на Смартлабе.

Такие дискуссии позволяют мне внимательнее продумать своё мнение по различным тематикам и укрепить своё кредо.

Спорили мы о том, есть ли на бирже инвесторы, или это ошибочный термин, которым называют долгосрочных спекулянтов.

Все нужные комментарии я перенес в эту тему, но читать дискуссию удобнее по первой ссылке

smart-lab.ru/blog/559683.php#comment10077175

Комментировать прошу в этой теме, а не в старой.

( Читать дальше )

Три года регулярного инвестирования - итоги. 23млн+

- 02 сентября 2019, 20:52

- |

Три года назад я начал проект (блог) регулярного инвестирования в рынки РФ. Через какое то время мне несколько наскучило писать регулярные (раз в месяц) обзоры по своим инвестициям (в частности это было связно с загруженностью по бизнесу) и я решил значительно сократить посты + сам смартлаб стал все больше и больше меня разочаровывать неинтересными постами, а также отвратительной (на мой взгляд) политикой модераторов.

Тем не менее прошло три года и я решил подвести очередной итог:

Три года назад я написал следующее:

Инвестор. Начало инвестирования06,09,2016.

Начальная сумма 10,000 рублей.

Планирую инвестировать в Российские акции с целью создания пассивного дохода от дивидендов и роста стоимости активов в долгосрочной перспективе.

О портфелях (точнее о принципах построения графиков):

1) Ожидаемый пассивный доход — сумма планируемых дивидендов от компаний в год деленное на 12 месяцев.

( Читать дальше )

Честно о трейдинге или ТА Магнита (Ещё есть шанс).

- 01 сентября 2019, 10:26

- |

Я всегда вас рад видеть)))

Хочу поздравить всех присутствующих: друзей, подписчиков и просто приятных людей заглянувших на этот праздничный огонёк.

Желаю всем новых полезных знаний в трейдинге и инвестициях, а главное научиться применять новые знания на практике.

Одна из акций с плохими фундаментальными показателями является Магнит, но в тоже время технически бумага сильная, что и вышло в очередной раз.

А, вы что думаете по этому поводу?

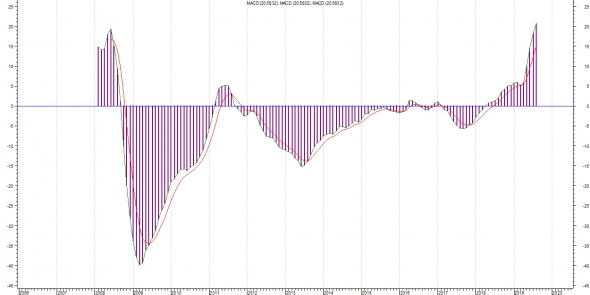

Я традиционно для Смартлаба использую 2-а индикатора: MACD 12,26,9 + доп. 5 сигнальная линия. (Линейный в виде гистограммы), CCI 34 (Медленный, период кратко-среднесрочный, предназначен для определения (Разворота) ключевых точек).

ТС многофакторная, выкладываю только базу.

Месячный график.

( Читать дальше )

Честно о трейдинге или ТА Газпрома (Аккуратные краткосрочные покупки).

- 30 августа 2019, 10:20

- |

Я всегда вас рад видеть)))

Предыдущий пост: Честно о трейдинге или ТА НЛМК (Покупаем локальное дно).

Пару дней назад появился сигнал на покупку акций Газпрома, но я его упустил.

В моменте был занят акциями НЛМК, Северсталь и фьючерсом Si. Вчера купил фьючерс на Газпром, в данное время убыток чуть меньше 100 п.

Я традиционно для Смартлаба использую 2-а индикатора: MACD 12,26,9 + доп. 5 сигнальная линия. (Линейный в виде гистограммы), CCI 34 (Медленный, период кратко-среднесрочный, предназначен для определения (Разворота) ключевых точек).

ТС многофакторная, выкладываю только базу.

Месячный график.

( Читать дальше )

Фундамент фундаментального анализа

- 27 августа 2019, 12:13

- |

Сказка про инвестора

- 24 августа 2019, 09:55

- |

Жил был инвестор Джон.

Было ему около сорока. И растил он потихоньку свой долгосрочный инвестиционный портфель. “Чтоб на пенсию хватило”.

Тактика была проста, как Ford f150, — покупать раз в квартал с зарплаты акции разных компаний. И еще облигации, но поменьше.

Шел 2019 год

Смотрит, значит, Джон на график индекса акций (Dow 30), который поштормило немного за последние полтора года:

Смотрит и думает, что наверное это конец цикла и надо бы продавать свои акции и наращивать долю в облигациях и золоте. Ведь кризиса не было уже десять лет. Да и рост за эти годы выдался сумасшедший!

Тем более отовсюду предрекают армагеддон и даже именитые гуру советуют брать тушенку золото в портфель. В 2009-м Джон был молод и неопытен — не купил AAPL по 13. И в 2012 и 2015 его пугали кризисом, — и снова не взял;(

Так и поступил — увеличил долю в облигациях и золоте. Встал в защиту значит.

( Читать дальше )

Снова рецензия (кажется, уже №4)

- 22 августа 2019, 13:04

- |

Скоро, наверное, надоест — и завяжу их выкладывать. Но пока еще чуть-чуть.

Можно сказать, рецензия от Дарьи Пеньковой, можно сказать, от брокера «Открытие» https://journal.open-broker.ru/books/dengi-bez-durakov/

При этом забавно, что счета у меня в разных местах, но почему-то не в «Открытии», так сложилось. Наверное, для баланса мироздания — статья у них. Там, в частности:

«Сегодня на книжном рынке можно найти множество разнообразных трудов на тему стабилизации денежного дохода. В большинстве случаев раскрытие темы сводится либо к нагромождению сложных формул, либо к мотивационному пустословию. Александр Силаев решил отталкиваться от противного. В своей книге он рассказывает об основных типах доходов и способе их вложения — куда надо и куда нет. В его исполнении основные способы и инструменты получения прибыли не выглядят запутано и пугающе, наоборот, они структурированы и снабжены яркими примерами, делающими понятным прочитанный материал.

( Читать дальше )

Рецензия на меня от Спирина

- 21 августа 2019, 11:19

- |

Сезон такой, что почти каждый день происходит что-нибудь «про книжку». То отрывок где выходит, то рецензия.

Вот рецензия от Сергея Спирина fintraining.livejournal.com/1107457.html или Вконтакте тоже лежит vk.com/fintraining

В целом настолько благожелательно, насколько это вообще возможно. С учетом того, например, что глава №2 это практически «Анти-Спирин», рассказ о том, почему пассивное инвестирование – сильно менее прекрасно, чем следует из классики, например, из «Триумфа оптимистов». Никаких 30% годовых в «Портфеле Лежебоки», конечно, нет и не было – а если так могло казаться, то это, как сказали бы алготрейдеры, курвафиттинг (подгон под крайне удачные для стратегии ценовые данные 1997 – 2010 гг.). Там нет даже 5% годовых реальной доходности, как может казаться из истории 20 века. Впрочем… это все равно лучшее, чем может заняться средний инвестор – здесь я со Спириным никогда особо не спорил.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал