Инвестиции

Все о инвестировании (преимущества и риски), сравнение со спекулятивным трейдингом.

- 07 января 2016, 16:49

- |

Работая по ТА на больших ТФ мы избавляетесь от влияния шумов, тем самым упрощая себе жизнь в разы.

В этом видео вы узнаете:

1. Преимущества инвестирования в целом и перед спекуляциями в частности

Преимущества долгосрока и работы на больших ТФ

2. Почему богатые выбирают инвестирование, а бедные спекуляции

3. Методы анализа и стратегий, страховка рисков

Диверсификация на разных рынках в бумаги номинированные в различных валютах

4. Какие есть риски для инвестора (ценовые и валютные) и как их избежать.

простой секрет нивелирования валютных рисков

5. Стратегия покупки дешевых акций

6.Теханализ и точки входа для инвесторов

немного о работе кукловодов (крупных игроках)

И самое главное, частые сделки, с большими объемами и рисками, не означают, что вы сможете много заработать по итогам значимого периода, например года, тем не менее для трейдеров с небольшими средствами остаются лишь такие возможности и в следующем видео, я попытаюсь рассказать что то полезное об спекуляциях.

- комментировать

- ★1

- Комментарии ( 6 )

Фондовые рынки. Год новый, проблемы и риски старые.

- 06 января 2016, 15:16

- |

Весь прошлый год мировые фондовые рынки изо всех сил пытались игнорировать риски замедления глобальной экономики, но всему есть предел. Последние три квартальных сезона отчётности в США показали падение прибыли и выручки, чего не было уже много лет. Анализируя отчёты крупнейших американских компаний, можно сделать вывод, что США уже находится в рецессии, хотя официальные данные по ВВП “рисуют” более оптимистичные. Верить данным по ВВП США, равносильно вере в данные по безработице и инфляции. “Рисованное” всё! Инфляция в Америке явно выше 3%, а не ниже 2%, а безработица близка к 10%, если учитывать всех безработных, а не только тех, которые не могут найти работу не более 6 месяцев, и которых считает министерство труда (по их данным безработица близка к 5%, все остальные – это временно неактивное население страны).

В Европе тоже дела ничуть не лучше. Весь прошлый год европейские фондовые рынки держались в лёгком плюсе только благодаря многочисленным обещаниям главы ЕЦБ Марио Драги. Наобещал он столько, что вряд ли уже чем-то сможет удивить в году наступившем. Ключевая ставка в Европе и так на историческом минимуме, и опускать её дальше в минус – дело опасное. В случае необходимости увеличить программу выкупа активов тоже вряд ли получится, ибо выкупать там особо нечего, это не американский долговой рынок, а выкупать проблемные активы ЕЦБ точно не будет. На чём расти фондовым рынкам в 2016 году — пока не понятно. Все обещания уже в ценах.

( Читать дальше )

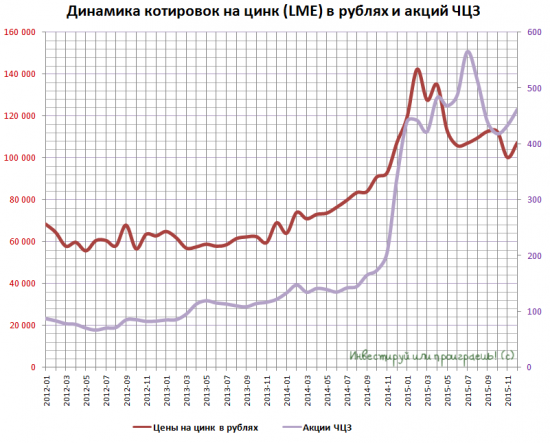

Связь между котировками на цинк и акциями ЧЦЗ

- 05 января 2016, 19:11

- |

Картинка в хорошем разрешении здесь.

Каких акций не хватает на Санкт-Петербургской бирже?

- 05 января 2016, 16:16

- |

Сейчас на СПБ торгуется около полусотни акций, в основном американских. Биржа обещает, что будет увеличивать количество торгуемых тикеров.

На первой картинке (карта американского рынка) выделил часть акций, которых не хватает на СПБ – судя по наличию их на карте (они столь большие, что их видно из сотен акций) это довольно крупные компании по капитализации. Плюс еще добавил не столь огромные компании, но перспективные по потенциалу к росту. Их наличие на СПБ – просто необходимо!

Через эту площадку я уже торгую чуть более одного месяца. Из того списка акций, который представлен на площадке СПБ, можно подобрать вполне диверсифицированный портфель из интересных акций. Большинство крупных тикеров (на карте) уже имеются на Санкт-Петербургской бирже.

Но думаю, для СПБ будет важно мнение их клиента. Мне как частному инвестору, было бы интересно чтобы начали торговаться определенные акции в первую очередь.

( Читать дальше )

Правительство расширило правила предоставления субсидий Внешэкономбанку!

- 05 января 2016, 10:47

- |

http://www.gazeta.ru/business/news/2016/01/05/n_8090219.shtml

Правительство России расширило правила предоставления субсидий Внешэкономбанку.

Согласно новым правилам, в субсидирование включены высокотехнологичные работы и услуги, в том числе услуги инжиниринга и производство программного обеспечения.

ЗЫ. Раньше этого не было! Сразу вспоминаем свиноводство, где мы из потребителей превратились в экспортеров и уронили на 30% цены в ес и сша.! Толи еще будет с высокими технологиями теперь:)!

Первый месяц на Санкт-Петербургской бирже: +77% годовых в рублях.

- 04 января 2016, 19:56

- |

Вы не ошибётесь, если поступите правильно.

Прошел первый месяц инвестиций в американские акции на СПБ, конечно, еще рано подводить какие-либо итоги, но общая тенденция уже ясна.

Основная идея в данных инвестициях – это спасение капитала от девальвации рубля. Вкладывать просто в доллар считаю большим риском, лучше акции. Мне нужен на просто «доллар», а «доллар со штрихом». И плюс покупка акций компаний, где работают разумные модели управления акционерным капиталом (МУАК) — это хорошая идея.

( Читать дальше )

4 причины купить акции Энел Россия

- 03 января 2016, 16:19

- |

Пожалуй, первой инвестицией в наступившем году для меня будут акции Энел Россия, которые тестируют сейчас кризисные минимумы и в будущем могут приятно удивить:

( Читать дальше )

Связь между ценами на нефть и акциями ТМК

- 01 января 2016, 13:17

- |

Так уж сложилось исторически, что бумаги ТМК очень сильно зависят от нефтяных котировок, и этот график более чем наглядно демонстрирует это:

Картинка в высоком разрешении здесь

Итоги 2015 года по портфелям. Сравнение с индексом ММВБ и инфляцией

- 31 декабря 2015, 01:21

- |

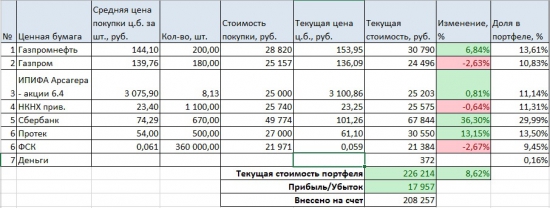

Счет ведется с 15.05.2015, т.е. 7,5 месяцев. За этот период доходность счета составила 8,6%. Индекс ММВБ за аналогичный период вырос на 4,1%. Инфляция составила 3,8%. Таким образом, доходность счета превысила как рост индекса ММВБ, так и уровень инфляции. Цель достигнута. Альфа — 4,5%, реальная доходность — 5,5%.

Лидерами счета стали Сбербанк, Протек и Газпромнефть. Рекомендации по их покупке я размещал в постах одновременно с формированием позиции.

Напомню, что счет ИИС открыт в целях освобождения от уплаты НДФЛ при продаже выросших акций. В целом данный счет является экспериментальным. Он предназначен для опробования новых стратегий, например, стоимостных или покупки растущих акций.

Распределение активов равномерное (за исключением Сбербанка, по которому была сформирована двойная позиция).

( Читать дальше )

Разумный инвестор в Америке: покупки.

- 30 декабря 2015, 00:35

- |

Утром послал средства на брокерский счет на СПБ, а вечером после работы уже покупал. Сегодня купил:

AT&T INC.

Chesapeake Energ

Verizon

Exelon Corp

Caterpillar Inc.

Chevron Corp

Exxon Mobil Corp

Wal-Mart Stores

Покупаю дорогие американские акции за дорогие доллары :)

Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь.

Американские акции с постоянно растущими дивидендами – это «акция-облигация с растущим купоном». Я ранее писал уже - Модель Гордона, U.S. Dividend Champions, Дивидендные аристократы, Собаки Доу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал