Инвестиции

Минфин России подготовил законопроект, который предоставит Банку России право принуждать банки продавать иностранные активы и закрывать зарубежные офисы - Ъ

- 28 мая 2024, 08:09

- |

Минфин России подготовил законопроект, который предоставит Банку России право принудить кредитные организации прекратить владение акциями и долями иностранных компаний, а также закрыть офисы за рубежом. Эти поправки к закону «О банках и банковской деятельности» опубликованы на сайте regulation.gov.ru.

Основные положения законопроекта

Прекращение владения акциями и долями иностранных компаний: Банк России сможет потребовать от банков с универсальной лицензией прекратить владение акциями или долями участия в иностранных юридических лицах. Это также касается прекращения контроля, статуса основного общества и права косвенного распоряжения акциями иностранных компаний.

Закрытие филиалов и представительств за рубежом: Законопроект предусматривает, что ЦБ может обязать банки закрыть свои филиалы и представительства на территории иностранных государств.

Основания для применения мер: ЦБ может воспользоваться этими полномочиями в случае различных нарушений, включая препятствия для получения информации о зарубежных юрлицах или филиалах, а также препятствование проведению проверок регулятором.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Закрытые позиции сегодня /// Претенденты на исключение из портфеля

- 27 мая 2024, 21:21

- |

На скрине Вы видите позиции, которые сегодня были ликвидированы из портфеля. Ничего сверхъестественного нет, все в пределах, заложенных рисков.

Претенденты на исключение из портфеля

— Нижнекамскнефтехим

— Ависма

— Inarktica

— Самолет

— ФСК ЕАС

— ТКС

— Совкомбанк

— Диасофт

— ВТБ

— Светофор

_____________________________

Канал t.me/Maxim_Mikhaylevskiy

Действия по портфелю в режиме реального времени;

Оперативные комментарии по текущим открытым позициям;

Актуальный состав портфеля(для подписчиков канала);

История сделок (для подписчиков канала);

Статистика публичной торговли за 7 кварталов со ссылками на посты

Хронология добавления позиций по датам, проверяемым ссылкам;

Претенденты на добавление в портфель;

Претенденты на исключение из портфеля;

НЛМК /// Дивиденды 14.50% /// Доходность позиции 40% /// Дальнейшие действия по бумаге

- 27 мая 2024, 15:46

- |

Комментарий по текущей открытой позиции

Добавлена в портфель 4.07.23 по цене 175 (для аудитории, которая отслеживает мой портфель — это не новость)

Див доходность позиции 14.50%

Общая дох-ть позиции 40%

Просадка в моменте была ~8%

Коэффициент риск доходность 1/5

В случае снижения цены в район 210р рассматриваю фиксацию прибыли

_____________________________

Канал t.me/Maxim_Mikhaylevskiy

Действия по портфелю в режиме реального времени;

Оперативные комментарии по текущим открытым позициям;

Актуальный состав портфеля(для подписчиков канала);

История сделок (для подписчиков канала);

Статистика публичной торговли за 7 кварталов со ссылками на посты

Хронология добавления позиций по датам, проверяемым ссылкам;

Претенденты на добавление в портфель;

Претенденты на исключение из портфеля;

____________________________

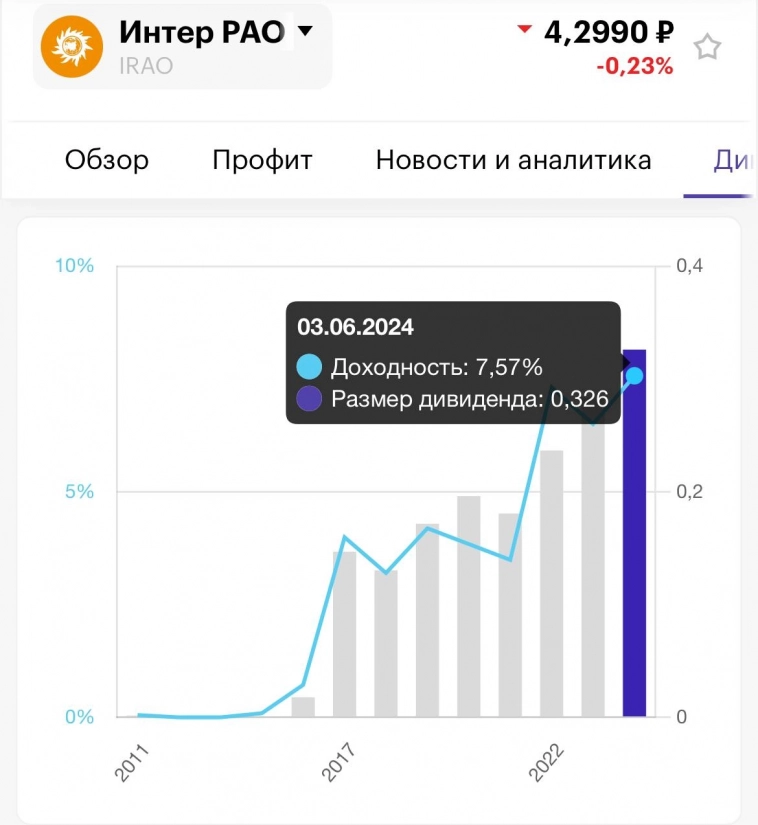

Акционеры Интер РАО одобрили дивиденды за 2023 г., есть ли перспектива увеличения див. выплат в будущем и что будет кубышкой компании?

- 27 мая 2024, 14:17

- |

🔌 23 мая акционеры компании утвердили дивиденды за 2023 г. — 0,326₽ на акцию (~7,6% див. доходности). Див. доходность не впечатляет, учитывая ещё незначительный рост акции, то получаем довольно среднюю компанию на фондовом рынке. Почему див. выплаты на таком низком уровне, если эмитент прибыльный и имеет на депозитах 403₽ млрд (+56,8% г/г)? Див. политика предполагает выплату 25% от ЧП по МСФО, и компания неустанно следует ей. Сможет ли Интер РАО увеличить в будущем payout, ответ кроется в годовой отчётности и новостях:

⚡️ CAPEXИнтер РАО в 2024 г. прогнозируются на уровне 193,3₽ млрд, что в 2,7 раза больше показателя за 2023 г. Главный проект — это Новоленская ТЭС, на данный проект может потребоваться 257₽ млрд, ввод в 2028 г., помимо этого, недавно выходила новость, что Интер РАО инвестирует 90₽ млрд в строительство инновационной парогазовой станции в Каширском районе Подмосковья. Половина «кубышки» точно будет пущено на инвестиции, поэтому акционерам не стоит мечтать о повышенных выплатах, сейчас у компании на балансе 556₽ млрд денежных средств (капитализация эмитента по сегодняшней цене — 449,8₽ млрд).

( Читать дальше )

Макроэкономика. Трое с сошкой, четверо с ложкой

- 27 мая 2024, 14:03

- |

В среду в прямом эфире Трейдер ТВ беседуем о макроэкономике с Олегом Гарбузом, инвестиционным советником, экспертом Национального центра финансовой грамотности. Олег подготовил для нас статья на насущную тему: как улучшить благосостояние россиян?

Экспорт больше импорта создает основу для утечки капитала за рубеж.

Годами продаем и получаем валюты больше, чем можем отоварить.

Знаем, что:

➝ ВВП по доходам и ВВП по расходам дают одинаковый результат.

Все, что произведено – кем-то потреблено.

➝ ВВП по доходам, это сколько заработали:

Население+Государство+Бизнес

➝ ВВП по расходам, это сколько потратили/потребили/вложили:

Население+Государство+Бизнес+Чистый экспорт.

Заметили, что появилось четвертое звено?

Зарабатываем втроем, а лопаем вчетвером)

Чистый экспорт – это и есть перевес экспорта над импортом, когда наша страна отдает больше, чем получает взамен.

( Читать дальше )

Ошибки инвестиций - 2

- 27 мая 2024, 11:37

- |

Уже рассказывал про свои ошибки. Но, посмотрев в эти выходные отрицательную переоценку в ОФЗ, решил еще раз написать про неудачи в жизни и в инвестировании.

Иногда мы поддаемся эмоциям и покупаем/продаем “не в то время”, это все жадность и страх. Очень тяжело наблюдать за падением своего портфеля. Невозможно всегда инвестировать в плюс.

Какое совет я мог бы дать за 30 лет (юбилей) инвестирования?— Не перекладывать свою ответственность на кого-то или на внешние силы. Испугаться своих ошибок, перестать инвестировать и бросить учиться — худшее решение в вашей жизни.

— Надо на некоторое время остановиться, признать ошибку, вернуться к образованию, чтобы проанализировать эти “уроки жизни”. Понять, где и почему вы накосячили.

Многолетние наблюдения за акциями в мире показывают — в 73% лет акции росли. Соответственно, в 27% — нет.

Я уже писал пост о моих самых больших убытках в жизни, и в комментариях меня спросили, как же ты пережил падение акции с 50 до 6? Как-то пережил, сделал выводы, уменьшил свой “бумажный” портфель и сохранил свои нервы. Пришлось частично уйти в реальный бизнес, получать новые знания и компетенции.

( Читать дальше )

💵Ренессанс Страхование. Дивиденды и драйверы роста.

- 27 мая 2024, 09:58

- |

◽Страховые премии: 33,3 млрд руб. (+39,1%)

🍰Сегмент life: 17,2 млрд руб. (+72,2%)

🍰Сегмент non-life: 16,1 млрд руб. (+15,4%)

◽Чистая прибыль: 2,5 млрд руб. (+7,6%)

◽Инвестиционный портфель: 191 млрд руб. (+5% кв/кв)

◽Коэффициент достаточности капитала: 164%

📈В 1 кв. 2024 года общая сумма брутто подписанных страховых премий выросла на 39,1% г/г и достигла 33,3 млрд руб. благодаря увеличению продаж продуктов накопительного страхования (х 2,2), ДМС (+29,7%) и автострахования (+15,7%).

🚚Наибольший рост за квартал в прочих видах страхования показал сегмент страхования грузов (+25,5% г/г).

🏘Компания продолжает делать ставку на клиентов сегмента МСП. В 1 квартале 2024 года число таких компаний в портфеле Ренессанса выросло на 40% г/г.

🧠В марте 2024 года состоялся публичный запуск сервиса в сфере ментального здоровья и благополучия «Просебя».

👨💼В 1 квартале 2024 г. количество онлайн агентов Ренессанс Страхование выросло на 18% кв./кв. до 2 700 человек.

( Читать дальше )

Аукционы Минфина полный провал — доходность растёт в связи с неопределённостью по ключевой ставке и анонса новых выпусков ОФЗ

- 27 мая 2024, 09:11

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI скатывается в пропасть, опустившись ниже 110 пунктов, в моменте, кажется, что снижение не «прекратится». Доходность же самих бумаг продолжает увеличиваться, последние новости от Минфина пошатнули веру инвесторов в ОФЗ, они выбрали выжидательную позицию, требуя премию к выпускам. На вторичном рынке такая же ситуация (распродажа на всей кривой), и она образовалась благодаря некоторым факторам:

🔔 В резюме по обсуждению ключевой ставке в апреле обсуждался вариант повышения её на 100 б.п., до 17% годовых. С учётом всех данных повышение ставки в июне вероятно и не на 100 б.п. Зампред ЦБ Алексей Заботкин подтвердил данные намерения на июньском заседании.

🔔 По последним данным Росстата, за период с 14 по 20 мая ИПЦ вырос на 0,11% (прошлые недели — 0,17%, 0,09%), с начала мая 0,38%, с начала года — 2,85% (годовая — 8,03%). Уже не секрет, что прошлогодние темпы значительно превышены, тогда за период с 16 по 22 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,13%, с начала года — 2,19%. Из-за этого годовая инфляция превысила 8%, данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП недостаточна жёсткая.

( Читать дальше )

Плавающий купон - Ваша защита от инфляции?

- 27 мая 2024, 09:06

- |

Плавающий купон — Ваша защита от инфляции?

На 7 июня запланировано заседание Совета директоров Банка России по ключевой ставке. Многие предполагают, что ставку могут поднять до 17%, т.к. инфляция ускорилась и составляет по данным росстата более 8%.

В таких условиях не лишними в портфеле будут облигации с плавающим купоном или флоатеры!

По облигациям с плавающим купоном ставка купона определена всего на один текущий купонный период, либо на несколько купонных периодов вперед. Спецификой плавающего купона является то, что ставка купона прописывается специальной формулой, в которой описывается механизм расчета размера купона в зависимости от ключевой ставка ЦБ или ставки RUONIA.

Таким образом при повышении ключевой ставки — увеличивается размер купона по облигации!

По моему мнению флоатеры уместно приобретать в начале периода поднятия ставок, а не на самом его пике. Но если Ваш горизонт инвестирования около года, то можно краткосрочно рассмотреть к покупке интересные выпуски.

Еще один вариант — это временное размещение ваших средств. Облигации с плавающим купоном дают доходность больше чем фонды ликвидности. Выпуски флоатеров от известных эмитентов достаточно ликвидны, чтобы можно было быстро продать, когда у Вас возникнет потребность.

( Читать дальше )

Какие риски у традиционных направлений инвестирования

- 26 мая 2024, 14:10

- |

Ранее был пост про основные риски в криптовалютах, а теперь об основных рисках в более традиционных вариантах инвестирования.

Для начала основные направления: наличные деньги, деньги в банке, фондовый рынок, недвижимость.

Деньги в банке:1. Могут быть заморожены. Причины могут быть разные:

· банк может посчитать операцию подозрительной,

· по решению суда,

· по решению Банка России, как было с долларом 9 марта 2022 года. Думаю, еще 8 марта никто не мог такого и представить, и кто-то сейчас скажет: «так это с долларами». Напомню, что в 1991 году было подобное с рублями.

2. Кража. Пример месячной давности: экс-сотрудники DenizBank украли со счетов клиентов 250 млн лир (6,3 млн $). Да, преступление будет расследовано, деньги могут быть застрахованы и возвращены, но мы говорим о возможности рисков, и кража возможна.

3. Банк может списать ваши деньги. В эпоху цифровизации банк по причине «неосновательное обогащение» может списать ваши деньги. Да, на второй год заканчиваются суды, и банк обязали вернуть деньги, но факт остается фактом — такое возможно и происходит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал