Индекс Московской Биржи

🔥Крутое пике этой недели. Итоги 11 апреля на Московской бирже

- 11 апреля 2025, 19:01

- |

Российский фондовый рынок на этой неделе совершил поистине крутое пике, колеблясь в коридоре 2600-2800 пунктов. Хорошо, что нервы российских частных инвесторов уже закалены, а то кукухой можно было бы уже давно тронуться. Кстати, приятно осознавать, что хотя бы в этот раз не вешают все проблемы на мировых рынках на Россию, и это уже большой прогресс.

Несмотря на то, что цены на нефть так и не вернулись к 75 долларам, на которых они были еще в начале апреля, наш рынок второй день продолжает активный рост. За сегодня индекс Московской биржи прибавил еще 📈+2,37%, добравшись до 2 829,92 пункта.

Недельный рост составил 1,7%. При этом любая новая идея американского президента может опять всё развернуть с ног на голову, и новое крутое пике может нас ждать уже на следующей неделе🤷♂ Сегодня проходит очередной этап переговоров с американской стороной в Санкт-Петербурге, результаты которых могут или дать позитивный сигнал рынку и мы опять увидим резкий рост, или, наоборот, способствовать откату ниже 2 600 пунктов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🔥Качели продолжаются. Итоги 10 апреля на Московской бирже

- 10 апреля 2025, 19:09

- |

После вчерашнего лихорадочного сбрасывания активов сегодня картина на Московской бирже развернулась на диаметрально противоположную. Причина кроется опять в Дональде Федоровиче и его решении о приостановлении введения торговых пошлин на 90 дней по большинству стран. А вот на китайские товары пошлина была увеличена до 145%, потому что те не хотят договариваться.

Также стоит отметить снижение недельного роста инфляции до 0,12%, что в очередной раз вселило надежду о снижении ключевой ставки. Российский рынок отреагировал на новые решения ростом индекса Московской биржи на +4,29% до 2 764,28 пункта.

Хэндерсон 📈+4,0% продолжает ежемесячно радовать инвесторов ростом выручки. В 1 квартале 2025 года выручка выросла 18,6% до 5,3 млрд. рублей (год к году), отмечается активный рост онлайн продаж в 1 квартале на 48%.

Совет директоров Делимобиля ожидаемо рекомендовал не выплачивать дивиденды за 2024 год. На общем росте рынка акции компании прибавили 📈+3,0%.

( Читать дальше )

📉Минус 3,5% за день. Итоги 9 апреля на Московской бирже

- 09 апреля 2025, 19:04

- |

Фондовый рынок очень близок к очередному антирекорду, так как на фоне американских торговых ограничений и ответов на них все фондовые рынки мира находятся по сильным давлением. Нас это не обошло стороной, так как начали падать цены на нефть. Российский фондовый рынок отреагировал снижением бенчмарка на 📉-3,49% до 2 650,69 пункта. В течение дня индекс даже опустился до 2 600 пунктов.

/>

Отчетность эмитентов сегодня не особо порадовала. Так, Селигдар 📉-1,0% за 2024 год по МСФО отчитался ростом выручки всего лишь на 6% до 59,3 млрд. рублей, а также увеличил годовой убыток до 12,8 млрд. рублей против убытка 11,5 млрд. рублей в 2023 году. Даже прибыль от переоценки курсовых разниц не помогла компании улучшить финансовый результат.

Русолово 📉-5,7% по итогам года показало убыток 3,4 млрд рублей (он вырос год к году более чем в 2 раза), хотя выручка компании выросла на 18,8% до 7,5 млрд. рублей.

Руководство МТС как мантру повторяет о планах выплатить дивиденды в размере не менее 35 рублей на одну акцию. Мы все об этом помним. А снижение цены акций в текущих реалиях только повышает дивидендную доходность в процентном выражении, правда сегодня бумаги компании торгуются против рынка и прибавляют 📈+1,7%.

( Читать дальше )

📉Индекс Московской биржи снижался более чем на 5% и опустился ниже 2 600 пунктов впервые с 20 декабря 2024 года

- 09 апреля 2025, 14:41

- |

Индекс Московской биржи снижался более чем на 5% и находился ниже 2 600 пунктов впервые с 20 декабря 2024 года. По данным на 14:11 мск, индекс Мосбиржи снижался на 5,36%, до 2 599,1 пункта. К 14:16 мск индекс Мосбиржи замедлил снижение и находился на отметке в 2 605,09 пункта (-5,15%).

📉 IMOEX2 на открытии утренней торговой сессии снижался на 3,1%, до 2 640 пунктов

- 09 апреля 2025, 07:30

- |

Индекс Московской биржи с дополнительным кодом (IMOEX2) на открытии утренней торговой сессии снижался на 3,1% и находился на уровне 2 661,34 пункта, свидетельствуют данные торговой площадки на 07:00 мск.

К 07:10 мск индекс Мосбиржи ускорил снижение и находился на отметке 3 660,63 пункта (-3,12%).

Московская биржа 27 января возобновила проведение утренней торговой сессии на фондовом и срочном рынках

Источник: tass.ru/ekonomika/23633389

🔥Начался отскок. Итоги 8 апреля на Московской бирже

- 08 апреля 2025, 18:59

- |

В отскоке нет ничего необычного — так происходит всегда после серьезной коррекции. При этом фундаментально ничего не случилось — торговые барьеры остались, геополитика продолжает давить на рынок, спрос на нефть падает, что может вылиться в общемировую рецессию. Но сегодня нефть как раз слегка подросла, что и добавило немного оптимизма.

В ближайшее время факторов для роста рынка не предвидится, поэтому, скорее всего, коридор 2600-2800 станет нашей новой реальностью, если геополитический фактор не даст о себе знать. Сегодня индекс Московской биржи катается на американских горках, но в итоге все-таки фиксируем рост на 📈+0,61% и уровень в 2 746,41 пункта. Впервые за 15 дней случился плюс.

Значимые корпоративные новости не были запланированы на сегодня, но стоит отметить, что глава Алроса уже увидел первые признаки восстановления на рынке алмазов. Инвестиционная программа на 2025 год будет ниже предыдущей, а основной объем дивидендов за 2024 год уже выплачен. Инвесторы пока не видят идей в акциях компании, которые продолжили нисходящее движение и потеряли за день 📉-1,5%.

( Читать дальше )

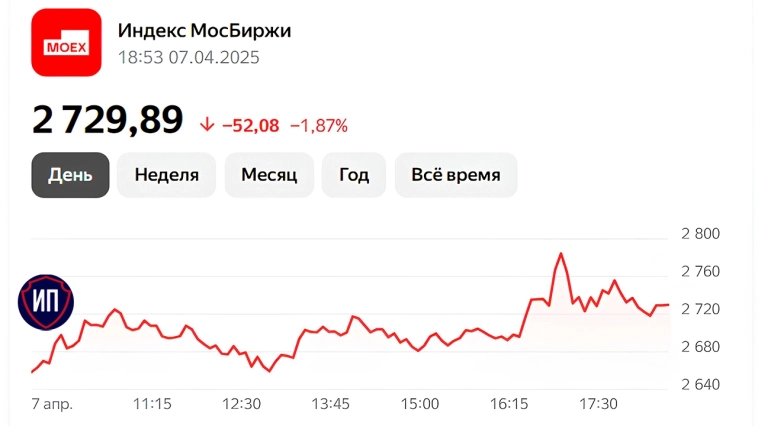

🔥Итоги 7 апреля на Московской бирже

- 07 апреля 2025, 19:04

- |

Снижение рынка продолжилось вслед за снижением мировых цен на нефть марки Брент до 64,5 долларов за баррель — уровня лета 2021 года. Такая низкая цена — результат введенных США торговых пошлин в отношении многих стран мира, что привело к резкому падению спроса на нефть. Кроме того, страны ОПЕК+ планируют увеличить добычу нефти, что также не дает стимулов для роста цены. Такая зависимости от нефти — главный минус нашего рынка, что привело к дальнейшей коррекции индекса Московской биржи на 📉-1,87% до 2 729,89 пункта.

Лучше всех выглядят акции Группы Позитив 📈+3,4%, которые за считанные минуты после публикации отчётности начали двигаться против рынка, хотя сама отчетность оказалась хуже своих же прогнозов Выручка компании за 2024 год выросла на 10% до 24,5 млрд. рублей. Прибыль за год сократилась в 2,6 раза до 3,7 млрд. рублей. На снижение чистой прибыли оказал влияние существенный рост операционных расходов — год к году на 60%. Также почти в 8 раз выросли процентные расходы компании. По итогам годам показатель чистый долг/EBITDA достиг 3,0х. Исходя из финансовой отчетности компания не будет выплачивать дивиденды по итогам 2024 года.

( Читать дальше )

Мы ожидаем коррекцию индекса Мосбиржи до уровня 2600 пунктов. От этой отметки на положительных новостях, главным образом из-за рубежа, можно ожидать отскока - Freedom Finance Global

- 07 апреля 2025, 18:14

- |

Российские фондовые площадки начали неделю с обвала. К середине сессии 7 апреля индекс Московской биржи падает на 3,08%, уйдя под отметку 2700 пунктов.

Эта динамика обусловлена масштабной коррекцией на биржах США, АТР и Европы. Из-за тревог по поводу сложностей с достижением компромисса во внешнеторговых отношениях между США и ведущими экономиками Азиатско-Тихоокеанского региона усилились страхи глобальной рецессии. На этом фоне резко пошли вниз цены на нефть, спрос на которую в случае спада экономики серьезно ослабеет. Дополнительным фактором давления на нефтяные котировки выступает планируемое увеличение добычи в рамках соглашения ОПЕК+ с мая этого года. Значимым «медвежьим» фактором для российского рынка остаются высокая ключевая ставка ЦБ РФ и неопределенность, связанная с урегулированием вооруженного конфликта с Украиной. Сезон отчетов за 2024 год завершается, дивиденды по многим голубым фишкам объявлены, результаты первого квартала у многих экспортеров могут оказаться более слабым, чем годом ранее.

( Читать дальше )

Дурнир. Королевская биржа.

- 07 апреля 2025, 15:20

- |

Хроника. 24.02.2022

индекс МосБиржи открылся на уровне 2735 пунктов, затем упал до 1680. Закрытие торговой сессии было на уровне 2060.

С тех пор капитализация МосБиржи выросла в два раза, а выручка и чистая прибыль — более чем в полтора. Р/Е и Р/В напротив немного сократились. Сегодня индекс торгуется на уровне 2700.

Спекулянты почуяли запах крови. Индекс на месячном таймфрейме окрасился в алый цвет, и акулы пустились в хоровод вокруг этой кровавой лужицы, покусывая друг друга за задницу в попытках набрать побольше кусочков жоп в своей пасти, не замечая как теряют кусочки своей. Название сего хоровода отличается от брокера к брокеру — у Тинькова, например, это называется «Турнир “Королевская битва”».

Вообще, заметил тенденцию: наиболее выгодно покупать бенефициаров волатильности (МОЕКС/СПБ БИРЖА) во время объявлений «крупных» турниров брокерами.

Индекс Мосбиржи опустился ниже 2 700 пунктов впервые с 25 декабря 2024 года

- 07 апреля 2025, 08:02

- |

Индекс Московской биржи с дополнительным кодом (IMOEX2) на утренней торговой сессии опустился ниже 2 700 пунктов впервые с 25 декабря 2024 года, свидетельствуют данные торговой площадки.

По данным на 07:33 мск, индекс Мосбиржи снижался на 3%, до 2 698,63 пункта.

К 07:38 мск индекс Мосбиржи замедлил снижение и находился на отметке 2 669,3 пункта (-3,03%).

Источник: tass.ru/ekonomika/23613789

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал