Индекс доллара

🗣Спикеры ФРС решили донести до рынка то, что не смог донести Пауэлл. Фундаментальный и технический анализ индекса доллара DXY.

- 07 ноября 2023, 16:56

- |

👉После решения ФРС по ставке и выступления г-на Пауэлла рынок охватила эйфория. Многие аналитики отметили смягчение позиции председателя ФРС, а вышедшие данные по рынку труда показали, что текущий уровень ставки способствует охлаждению экономики и достаточен для «мягкой посадки».

👆🏻При этом в речи Пауэлла не было объявлено о достижении пика ставок, но рынок это слышать уже не хотел. И сегодня спикеры ФРС решили эти тезисы повторить. Так спикер Kashkari (ФРБ Миннеаполиса) сегодня заявил, что он не уверен, что ФРС закончила повышать ставку и ФРС придется ужесточить ДКП еще, если инфляция вновь начнет расти. Так же он считает, что пока нет много свидетельств о том, что экономика сильно замедляется, а снижение ставки пока не обсуждается вовсе. Это оказало поддержку USD и хотя текущее укрепление больше похоже на коррекцию после резкого ослабления, если другие спикеры, включая самого Пауэлла, продолжат указывать на данные риски, это может вновь привести к укреплению USD.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет небольшой перевес первых: 54,2% покупателей против 45,8% продавцов, что указывает на вероятность продолжения укрепления USD (роста DXY).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Долгосрок | Образовательный блок

- 03 ноября 2023, 17:59

- |

Тема 16. Индекс доллара DXY

Обычно для того, чтобы оценить динамику курса национальный валюты, аналитики сравнивают ее с долларом США – главной мировой резервной валютой. Например, сейчас один доллар стоит около 94 российских рублей или 150 японских йен. Но как оценить динамику самого доллара, если он уже является бенчмарком для остальных? Ответ: для этого используют индекс доллара, показывающий стоимость американской валюты по отношению к корзине основных мировых валют.

Об индексе

Индекс доллара появился в 1973 году вскоре после расторжения Бреттон-Вудского соглашения с базой 100 пунктов и с тех пор используется для измерения стоимости доллара по отношению к корзине из шести иностранных валют: евро, швейцарского франка, японской йены, канадского доллара, британского фунта и шведской кроны. В настоящее время евро является крупнейшим компонентом индекса, составляя 57,6% корзины. Веса остальных валют в индексе: японская йена – 13,6%, британский фунт – 11,9%, канадский доллар – 9,1%, шведская крона – 4,2%, швейцарский франк – 3,6%.

( Читать дальше )

📊Безработица в США выросла по итогам октября. Фундаментальный и технический анализ индекса доллара DXY.

- 03 ноября 2023, 15:58

- |

👉Недавно были опубликованы данные по рынку труда в США, которые оказались хуже ожиданий. Уровень безработицы показал рост с 3,8% до 3,9% (выше ожиданий в 3,8%), средняя почасовая зар. плата выросла на 0,2% (ниже ожиданий в +0,3%) и изменение числа занятых вне с/х показало прирост +150 тыс. мест (ниже ожиданий в 180 тыс. и минимальное значение с февраля 2021 года). При этом эти данные для рынка являются очень позитивными, так как теперь рынок уверен, что экономика начинает охлаждаться при текущих уровнях ставки и ФРС больше не требуется ужесточать ДКП. Согласно инструменту CME FedWatch Tool, вероятность повышения ставки в декабре снизилась с 19,6% до 15% сразу после выхода этих данных.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет небольшой перевес последних: 45,9% покупателей против 54,1% продавцов, что указывает на вероятность продолжения ослабления DXY.

👉Технически, цена в данный момент тестирует на прочность уровень поддержки в диапазоне 104.95 — 105.65 и уже преодолевает 50-дневную скользящую среднюю. Если уровень 104.95 — 105.65 будет пробит по итогам торгового дня и недели, то открывается дорога к снижению к следующей поддержке в диапазоне 104.25 — 104.35. Если же уровень устоит, то можно ожидать коррекции до отметок в диапазоне 106.10 — 106.40.

( Читать дальше )

📊ФРС сохранил ставку на вчерашнем заседании. Фундаментальный и технический анализ индекса доллара DXY.

- 02 ноября 2023, 16:40

- |

👉Как и ожидалось, ФРС сохранил ставку на уровне 5,25% — 5,5%. Решение было сопровождено комментариями, что экономика США росла быстрее ожиданий в 3 кв., поэтому возможно уместно дополнительное ужесточение ДКП. Следом состоялась пресс-конференция, где глава ФРС Пауэлл дал свои комментарии к текущему решению и своему видению ситуации:

● Полный эффект от ужесточения ДКП еще предстоит ощутить.

● Рост экономики значительно превзошел ожидания.

● Баланc спроса и предложения на рынке труда продолжает улучшаться.

● Мы внимательно следим за ростом долгосрочных доходностей.

● Мы не уверены, что достигнут достаточно ограничительный уровень ДКП.

● Члены ФРС не вернули возможность наступления рецессии в свой базовый прогноз.

● Идея о том, что трудно возобновить повышение ставки после паузы, просто не соответствует действительности.

● На данный момент мы вообще не думаем о снижении ставок.

● Вопрос, которым мы сейчас задаемся: должны ли мы повышать ставки еще больше?

● Конфликт Израиля и ХАМАСа важно отслеживать на предмет экономических рисков.

( Читать дальше )

Доллар достиг пика

- 02 ноября 2023, 09:07

- |

Когда ломаются тренды? В конце июля, в преддверии заедания FOMC, рынок повернулся к доллару США задом. Инвесторы верили, что повышение ставки по федеральным фондам до 5,5% станет последним. Если цикл ужесточения денежно-кредитной политики ФРС завершен, следует думать о «голубином» развороте. Тогда Джером Пауэлл сказал, что продолжение монетарной рестрикции возможно, а Казначейство удивило инвесторов планами о масштабной эмиссии. Доходность трежерис взлетела, а EURUSD рухнула как подкошенная. В начале ноября произошло прямо противоположное.

Количество имеет значение. Сколько бы Джером Пауэлл не говорил, что ФРС еще не все сделала, что необходимо, рынок думает иначе. Инвесторы обратили внимание, что председатель Федрезерва чаще говорил о замедлении инфляции, чем о разгоне экономики. Если бы центробанк был намерен поднять ставки еще выше, он выразил бы опасения, что сильные потребительские расходы отменят прогресс в области инфляции. А так создалось впечатление, что ФРС хочет сохранить «ястребиный» фасад, но в глубине души считает, что сделала достаточно.

( Читать дальше )

Доллар – единственная игра в городе

- 01 ноября 2023, 09:05

- |

Если рынок не идет туда, где его ожидают увидеть, высоки шансы, что он двинется в противоположном направлении. В октябре доллар США не смог воспользоваться такими традиционно сильными для себя факторами как ралли доходности казначейских облигаций и крепкая макростатистика. По мнению NAB, длинное позиционирование в гринбэке создает встречный ветер для любой дальнейшей силы. Это доказали слабые данные по еврозоне, которые привели к росту котировок EURUSD.

Глядя на то, как инфляция в валютном блоке падает до 2,9%, а ВВП сокращается на 0,1%, можно смело говорить об эффективности действий ЕЦБ. 10 актов монетарной рестрикции сократили внутренний спрос, однако на Forex начинает циркулировать мнение о политической ошибке. Дескать, экономика еврозоны отстает от американской по темпам роста, начиная с мирового экономического кризиса 2008. Пандемия и война в Украине увеличили разрыв, так как негативно отразились на цепочках поставок. Добавьте к этому энергетический кризис, из которого Штаты извлекли выгоду.

( Читать дальше )

Доллар ломает схемы

- 30 октября 2023, 09:09

- |

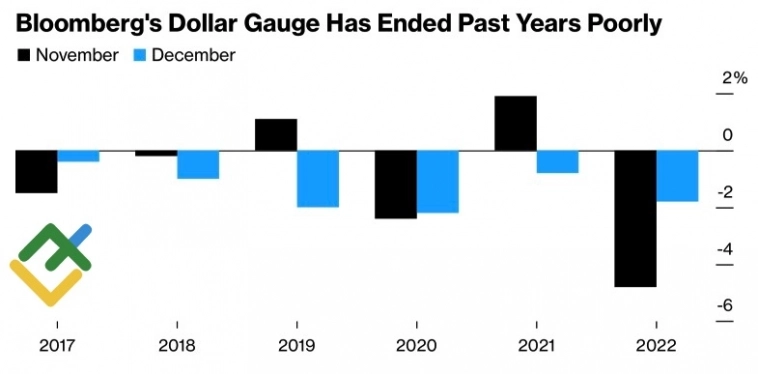

Все когда-нибудь ломается. Традиционная теория, что повышение ставок охлаждает и экономику, и инфляцию, не работает. ВВП США в третьем квартале расширился на 4,9%, а 6-месячный PCE в сентябре упал до 2,8%, приблизившись к таргету ФРС. Доходность казначейских облигаций подскочила до 5%, однако ее ралли уже не приводит к укреплению американского доллара как раньше. Стоит ли рассчитывать на сезонную силу EURUSD, когда все старые шаблоны дают сбой?

Рост аппетита к риску, праздничные торговые потоки и закрытие бухгалтерских балансов к концу года обычно делают из гринбэка аутсайдера. Начиная с 2017, он ни разу не закрывал декабрь в зеленой зоне. Сезонная слабость индекса USD начинала проявляться уже на исходе осени: доллар США уходил в минус по итогам четырех из шести ноябрей. Однако в 2023 спреды реальной доходности облигаций и геополитический риск настолько велики, что рассчитывать на этот шаблон вряд ли приходится.

Рынок готовится к новому шторму. На рубеже осени и зимы его ожидает настолько насыщенный экономический календарь, что новые американские горки по EURUSD выглядят делом решенным. Европейские инфляция и ВВП, заседания Банка Японии и ФРС, а также отчет о рынке труда США за октябрь способны вскружить голову кому угодно.

( Читать дальше )

Доллар выпускает пар

- 27 октября 2023, 09:09

- |

Все, что не может длиться вечно, когда-нибудь закончится. Впечатляющий рост экономики США, разогнавшейся до 4,9% во втором квартале, не бесконечен. За лето американцы сэкономили меньше, а их реальные доходы упали. Это означает снижение расходов в ближайшие месяцы, и вкупе с войнами в Украине и на Ближнем Востоке и рисками закрытия правительства может привести к экономическим трещинам. Эксперты Wall Street Journal прогнозируют замедление валового внутреннего продукта в Штатах до 0,9%, что уронило доходность трежерис и заставило «медведей» по EURUSD отступить.

Если ФРС надеялась, что 18 месяцев самой агрессивной монетарной рестрикции должны охладить экономику США, то у потребителей было другое мнение. Их расходы в июле-сентябре подскочили на 4%, что ускорило ВВП до максимальной отметки с 2021.

Динамика американской экономики

В Европе дела обстоят существенно хуже, что отметила Кристин Лагард. По ее словам, ЕЦБ видит эффективную передачу монетарной политики экономике еврозоны и особенно в банковском секторе. Вероятнее всего, ставки достигли своего пика, однако Управляющий совет не исключает их повышения. Сейчас, как никогда раньше, следует взять на вооружение политику зависимости от данных. Бездействие – это иногда тоже действие.

( Читать дальше )

Индекс доллара: коррекция в преддверии 1 ноября

- 25 октября 2023, 13:00

- |

Bank of America:

За последние несколько недель заявления членов FOMC направили рыночные ожидания в сторону паузы на предстоящем заседании 1 ноября. Это вызвало коррекцию в долларе вблизи его годовых максимумов, т.к. инвесторы все чаще задумываются о том, что текущий цикл повышения подошел к концу.

Тем не менее, продолжающаяся устойчивость поступающих данных в США и ожидания того, что ставка будет higher for longer должны поддержать доллар, хотя, похоже, рынок находится в поисках нового катализатора.

источник: BofA Research 24.10.2023, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

📊Рынок больше не ожидает повышения ставки ФРС в ноябре. На сколько это оправдано? Анализ индекса доллара DXY.

- 20 октября 2023, 16:11

- |

👉Основные тезисы, которые прозвучали на вчерашнем выступлении Пауэлла:

● Более сильная экономика может оправдать дальнейшее повышение ставки.

● Значительное ужесточение финансовых условий с более высокой доходностью облигаций может оказать влияние на политику.

● Политика на ограничительном уровне.

● Экономика очень устойчива. Рост превышает долгосрочный тренд — это сюрприз.

● Инфляция все еще слишком высока. Несколько месяцев хороших экономических данных это только начало.

● Сейчас нет точности в том, с какими лагами действует ДКП.

● Мы должны увидеть последствия прошлых повышений ставки.

● Возможно мы вступаем в более инфляционный период, но это трудно предсказать.

● Рост доходностей бондов может быть отчасти из-за QT

👆🏻Goldman Sachs дали своё объяснение ситуации, указывая что заявления Пауэлла и других участников FOMC согласуются с их ожиданиями того, что ФРС сохранит ставку на ноябрьском заседании, и они по-прежнему ожидают, что ставка останется на текущем уровне до IV кв. 2024.

👉Инструмент CME FedWatch Tool

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал